آیا در رفتن فنر ارز علت جهش ارزی است؟

میگویند «اینکه قیمت ها را چند سال پایین نگه داشتند، باعث شد سال ۹۷، یک انفجار قهری در نرخ برابری ارز اتفاق بیفتد، و این انرژی ذخیره شده، آزاد شود»؛ حسین صمصامی در ادامهی تبیین «اقتصاد نرخ ارز»، این انگاره را به چالش میکشد.

به گزارش اقتصادآنلاین به نقل از تسنیم، متن پیشِ رو، بخش سوم از واکاوی مبنایی تعیین نرخ برابری ارز، با شرایط بومی اقتصاد در ایران است. این سلسلهبحثها، طی جلسات متعدد، توسط اندیشمند شناختهشدهی حوزهی اقتصاد کلان، حسین صمصامی، در هیئت اندیشهورز اقتصادی ارائه شده است.

در بخشهای گذشته، دیدیم که ابتدا الگوهای متداول نظری تعیین نرخِ ارز در دنیا مورد مطالعه قرار گرفت و معرفی شد؛ پس از آن دامنهی کاربرد این تئوریها در متون علمی مورد بررسی قرار گرفت؛ و مشخص شد که الگوهای ارزی متداول، در بالاترین سطوح علمی، - برخلاف ایران - بهدنبال «توضیح رفتار نرخِ ارز» است و نه «تعیین نرخِ ارز». سپس، در بخش بعدی، نشان داده شد که روش تعیین نرخ ارز در ایران - که بر پایهی اختلاف تورم دو کشور مطرح میشود - نیز به 14 دلیل مردود است. این نشان میدهد مؤلفهی پایهای و راهبردی نرخ ارز، که بر تمامی شئون اقتصادی کشور مؤثر است، هرگز - قبل و بعد از انقلاب اسلامی - با روش درست محاسبه نشده است.

در متن پیش رو، به پرسشهای مخاطبان حاضر در جلسه پاسخ داده شده است. مخاطبان این عضو هیئت علمی دانشکده اقتصاد دانشگاه شهید بهشتی، جمعی حدود 15 نفره بودند - که البته این تعداد در جلسات مختلف، نوسان داشت؛ نکتهی قابل توجه اما، سطح بالای جلسه بود؛ در زمان معرفی دوستان در جلسهی اول مشخص شد، همگی بدون استثنا در سطح کارشناسی ارشد یا دکتری دانشگاههای معتبر کشور هستند؛ این فضا در رفت و برگشتها، و پرسشهای فنی متن جلسه کاملاً نمایان است. این امکان وجود داشت که این بخش در پایان این سلسلهمباحثات منتشر شود، اما با توجه به تأثیر این پرسش و پاسخها در پیشروی و انسجام بحث، نشر آنها در این بخش مناسب به نظر رسید. در ادامه با ما همراه باشید.

-------------------------------

این گزاره که میگویند «اگر قیمتها را چند سال ثابت نگه دارید، مثل یک فنر خواهد بود که بعد از چند سال فنر درمیرود» را قبول دارید؟

من نمیدانم این ادعای دوستان از کجا آمده است. وقتی من مبنا را قبول ندارم، چه بگویم؟ این فنر بر چه مبنایی درست میشود؟ چه کسی گفته است نرخ ارز را دستوری پایین نگه داشتید؟ این که میگویید دستوری به چه معنی است؟ و پرسشهای دیگر.

ببینید، برای حل مسئله باید به مبانی وارد شوید. این که میگویند «دستوری» یعنی آن فرضیهی «برابری قدرت خرید» را قبول کردهاند؛ و قبول کردهاند از این فرضیه در تعیین نرخ ارز باید استفاده کنند؛ و حالا که این را قبول کردند، میگویند «سطح داخلی قیمت بالا رفته، اما نرخ ارز را چند سال تغییر ندادید». این فنر اینجا تولید شده است. تورم بالا رفته است و این را تغییر ندادهاید و این در یک جایی منفجر میشود.

این، همان تورم پنهان نیست؟ یعنی اجازهی افزایش قیمتها را ندادید و تورم پنهان این مسئله را ایجاد کرده است؟

من بحث این را ندارم، چون وقتی میگویند اجازهی افزایش قیمت ندادید، شما قیمت را چطور میخواهید تعیین کنید؟ اگر بحث تراز پرداخت و عرضه و تقاضای ارز است...

قیمت داخلی منظور است. میگویند «شما با ثبات نرخ ارز، تورم را به آینده پرتاب کردید. متوسط رشد نقدینگی ما در این سالها دو رقمی بوده است؛ بالای 20 درصد است؛ اما در این چند سال دولت تورم را تکرقمی نگه داشتهاید. خب؛ وقتی نقدینگی شما 22 درصد میشود و تورم 8 درصد باشد؛ بین این گپی گذاشتید که در آن، تورم متناسب با نقدینگی رشد نمیکند؛ خب طی سالیان، این شرایط انباشته شده، و این فنر رها شده است».

من این بحث را طور دیگری مطرح میکنم. شما رابطهی مقداری پول را بصورت M.V = P.Y دارید. اگر از این رابطه log بگیرید و نسبت به زمان مشتق بگیرید خواهید داشت:

Ṁ+Ṿ = Ṗ+Ẏ

خب؛ حالا چه اتفاقی افتاده است؟ شما میگویید Ṗ مثلاً 10 درصد بوده است؛ Ẏ مثلاً 3 درصد بوده است؛ Ṁ ما مثلاً 20 درصد بوده است؛ حالا سرعت گردش پول ما در بخش واقعی اقتصاد کم شده و افت کرده است؛ نه اینکه بصورت مصنوعی این را پایین نگه داشته باشیم و تورم پنهان باشد. این افت کرده است؛ یعنی سرعت گردش پول ما در بخش واقعی اقتصاد کم شده است؛ یعنی پول وارد سرمایهگذاری و تولید نشده است. پس پول کجا رفته است؟

یکی از حضار: به بخش نامولد رفته است.

احسنت. پول به بخش نامولد رفته است. پول کار خود را میکند و منتظر نمیماند ما او را سرکوب کنیم؛ چرا که این پول متعلق به بخش خصوصی است؛ کل نقدینگی متعلق به بخش خصوصی است؛ اساساً این را بهاصطلاح «نقدینگی بخش خصوصی» میگویند. الآن بر اساس آماری که ما داریم و در جدول زیر منعکس شده است، سرعت گردش پول در سال 96 کاهش داشته و به عدد یک رسیده است.

ماخذ:بانک مرکزی جمهوری اسلامی ایران - ارقام نقدینگی و پول به «میلیارد ریال» است

سرعت گردش پول و نقدینگی در دولتهای نهم و دهم و یازدهم بهشدت کاهش یافته است؛ ضمن اینکه در دولت یازدهم این کاهش شدت بیشتری گرفته است. رکود شدید داشتیم و سفتهبازی و دلالی افزایش داشت، پس بصورت طبیعی سرعت گردش نقدینگی شروع به کاهش کرده است.

در این سالها بهدلیل افزایش نرخ ارز، سرمایهگذاری ما منفی بوده است. سرمایهگذاری ما در سال 1391، منفی 23 درصد بوده، رشد اقتصادی ما منفی 6 درصد بوده است؛ و بهشدت کاهش داشته است؛ بهجای این که پول در بخش واقعی بچرخد در بخش سفتهبازی و دلالی وارد شده و مثلاً سکه و ارز خریداری شده است. این فعالیتهای نامولد که افزایش داشته، در تولید ناخالص ملی حساب نمیشود. پول هم به بخش نامولد رفته، میچرخد و خلق ارزش هم نمیکند؛ حاصل اینکه سرعت گردش پول در سال 96 کاهش داشته و به رقم یک رسیده است.

در سال 97 کمتر هم باید باشد؛ درست است؟

به احتمال زیاد در سال 97 کمتر هم خواهد شد.

آقای دکتر؛ فکر میکنم این درست نباشد. اینکه گفته میشود «نقدینگی عموماً به بخش نامولد رفته» مربوط به سال 92 و ماقبل آن است؛ از 92 تا 96 - بهدلیل ثبات نسبی که ایجاد شد - عمدهی پولها در سپردهی بانکها انباشته شد. بخش مسکن در رکود بود، طلا قیمت یکسانی داشت و نتیجتاً کسی در طلا و زمین سفتهبازی نمیکرد؛ پولهایی که باید به بخش نامولد میرفت در بخش بانکی انباشته شد؛ اما انفجار از اینجا ناشی شد که نرخ سود بانکی تغییر کرد، و سپردهها از مدتدار آمد به دیداری و به گردش درآمد. این را چقدر قبول دارید؟

اجازه بدهید در پاسخ به شما چند نکته را یک به یک عرض کنم؛ پولها که همیشه در بانک است! ما الآن بیش از 1700 هزارمیلیارد تومان نقدینگی داریم. از این رقم تا آذر97 فقط 45.5 هزار میلیارد تومان بصورت سکه و اسکناس در دست مردم میچرخید و در بانکها نبود. مابقی در سپردههای مدتدار و جاری مردم قرار داشت؛ بنابراین پول کلاً در سیستم بانکی قرار دارد. اینکه بگوییم «پولها به بانک رفته»، درست نیست؛ از این گذشته، از 1700 هزار میلیارد تومان، بیش از 1400 هزار میلیارد تومان در سپردههای سرمایهگذاری مدت دار (اعم از کوتاهمدت و بلندمدت) قرار دارد.

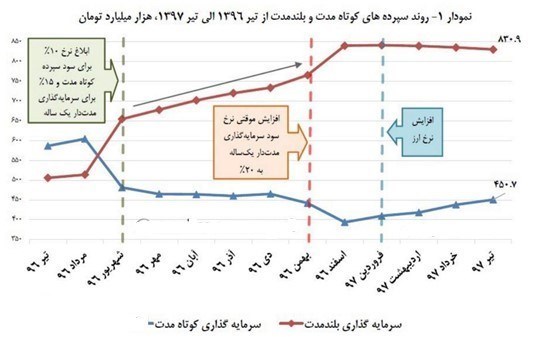

نکتهی بعدی، کاهش نرخ سود در بانکهاست که در 31 مرداد 96 رخ داد. بانک سپردههای سرمایهگذاری مدتدار یکساله را پانزده درصد و سپردههای کوتاهمدت را 10 درصد تعیین کرد، اما بلندمدت را تغییر نداد؛ خب، چه اتفاقی رخ داد؟ سه اتفاق مهم رخ داد:

الف) رشد سپردههای دیداری؛ که آذر 95 تا آذر 96 ، 14.2 درصد بود، و از آذر 96 تا آذر 97 به 43.7 درصد افزایش یافت. این سپردهها در مدت مورد اشاره، حدود 60.5 هزار میلیارد تومان افزایش یافته است.

ب) رشد سپردههای سرمایهگذاری مدتدار؛ در این مدت از رقم 22.9 درصد به 18.9 درصد کاهش یافت. در این مدت این سپردهها به بیش از 220 هزار میلیارد تومان افزایش یافته است. همچنین نکتهی مهم «تغییر ترکیب این سپردهها از کوتاهمدت به بلندمدت» است.

ج) در مدت مورد اشاره، سکه و اسکناس در دست مردم به بیش از 10 هزار میلیارد تومان افزایش یافته است.

دقیقاً همان زمانی که بانک مرکزی این کار را انجام داد - یعنی در شهریورماه 97 – رشد سپردههای دیداری نسبت به سرمایهگذاری افزایش یافت، ولی رقم افزایش سپردههای سرمایهگذاری 3.6 برابر سپردههای دیداری بود. سپردههای کوتاهمدت به سپردههای بلندمدت منتقل شد. به یاد دارید که آقای سیف در تلویزیون صحبت کرد و گفت نرخ سود بانکی کم شده، و مردم پولهای خود را به سپردههای بلندمدت منتقل کنند؟ دو هفته هم وقت داد که این کار انجام شود. تازه بعد از این اتفاق، متوسط نرخ سودی که بانکها برای سپردهها دادند نهتنها کم نشده بود، بلکه بیشتر هم شد! بنابراین برای سپردهگذارها هم مناسب بود، چون نرخ سود بالاتر میرفت. سود بانکی در بلندمدت 20 درصد بود؛ البته بصورت غیررسمی؛ چون اگر رقم سپرده میلیاردی باشد تا 25 درصد وگاهی 30 درصد هم میدهند؛ چون میخواهد پول را در بانک خود نگه دارد. اگر به نمودار آماری نگاه کنید میبینید که سپردهها را فقط جابهجا کردند.

در کانالهای تلگرامی میبینم گاهی اوقات، میگویند «یکی از سیاستهای غلط بانک مرکزی، کاهش نرخ سود بانکی بود که باعث شد مردم هجوم ببرند و سپردهها را خالی کنند و ارز بخرند»! بر اساس چه اسنادی این حرف را میزنید؟ اگر مردم واقعاً میخواستند این پول را بردارند و ارز بخرند، چرا در سپردهی سرمایهگذاری بلندمدت وارد شدند؟ میدانید که در سپردهی سرمایهگذاری بلندمدت، درست است که هر وقت فرد اراده کند میتواند پول خود را بردارد، ولی اگر در آن مدت پول خود را بردارد و به انتهای قرارداد نرسد آن نرخ سود به او تعلق نخواهد گرفت، و نرخ کوتاهمدت و بلکه کمتر را به او پرداخت میکنند؛ بهعنوان جریمهی اینکه زودتر از پایان قرارداد پول خود را برداشت کرده است.

خب، اگر میخواست این کار را بکند، میتوانست در کوتاهمدت نگهداری کند؛ این بحث کلاً غلط است که میگویند «نرخ سود بانکی کم شده و مردم پول خود را برداشت کرده و به بازار ارز هجوم بردند و پول خود را از بانکها تخلیه کردند». مردم در این شرایط هجوم نبردند؛ چون اگر هجوم میبردند، پول نقد میخواستند - مثل هجومی که به سمت مؤسساتی که ورشکسته میشوند، میبرند - و اگر مردم چنین هجومی ببرند، بانک ورشکسته میشود؛ چون در اصل چنین پولی وجود خارجی ندارد - تصویری که مردم از 1700 هزار میلیارد تومان دارند، پول نقد است. نمیدانند که اینها همه اعتبار است.

آقای دکتر چرا بازار ارز به هم ریخت؟ یکی از دلایل را این میدانند که بانک مرکزی سود کمتری داد؛ که شما این را رد کردید. اتفاقات اخیر را چطور تحلیل میکنید؟

چند اتفاق کنار هم رخ داد که باعث بروز این مسئله شد. یکی اینکه بانک مرکزی از اواسط 1396 تزریق ارز را کاهش داد؛ سال 96 تا سال 97 حدود 18 تا 19 میلیارد دلار ارز تزریق کرد، ولی از اواخر 96 تزریق ارز را کمتر کرد. آقای رئیسجمهور هم دیماه امسال گفت «شاید برخی ندانند اما در ابتدای سال جاری(97) در شرایطی قرار گرفتیم که ذخیرهی اسکناس ارزی کشور صفر شد.» خب با این شرایط شاید ملاحظه این بود که آمریکا قرار است از برجام خارج شود؛ چون آمریکا 18 اردیبهشت 97 از برجام خارج شد، اما قبلش تهدید میکرد. پیش از این، بعد از برجام گشایش اندکی ایجاد شده بود و میتوانستیم با بانکهای دسته چندم مبادله کنیم، اما در پی خروج آمریکا همان هم بسته شد. دولت ما هم پیش خودش حساب کرد که ما مشکل نقل و انتقال خواهیم داشت، و با مشکل منابع اسکناس مواجه خواهیم شد؛ پس یک مقداری تزریق ارز به بازار را کاهش دادند و احتیاط کردند که مقداری ذخایرشان را حفظ کنند. اما همین را دلالها هم متوجه شدند.

غیر از این یک مسئلهی دیگر هم رخ داد. آمریکاییها کشورهای حوزهی خلیج فارس را مکلف کردند تا از صرافیهای خود مالیات بر ارزش افزوده بگیرند؛ خصوصاً صرافیهایی که با ایران ارتباط برقرار میکردند.

این مالیات بر ارزش افزوده چه خاصیتی داشت؟

مالیات بر ارزش افزوده ویژگیهایی دارد. مهمتر از همه اینکه صفر تا صدِ معامله باید مشخص باشد؛ چرا وقتی ما خواستیم مالیات بر ارزش افزوده ببندیم در سال 88 صنف طلا و بازار طلا اعتراض کرد؟ به این خاطر که شفافیت بهوجود میآمد و تمامی مراحل معاملات طلا درمیآمد. عمدهی طلایی که در بازار خرید و فروش میشد قاچاق و وارداتی بود، البته الآن با مصوبهی بانک مرکزی دیگر قاچاق نیست و هرکسی میتواند طلا وارد کند. اگر شفاف میشد دولت میفهمید که این طلا قاچاق است؛ طرف از چه کسی خریداری کرده و چگونه خرید کرده؛ باید همهی اینها اعلام میشد؛ وقتی آمریکا به امارات و کشورهای خلیجفارس تکلیف کرد که مالیات بر ارزش افزوده را از صرافیها بگیرید، آنها مکلف شدند که تمام معاملات ارزی را که با تمام کشورها انجام میدهند دقیقاً مشخص نمایند. همان چند صرافی هم که ما در آنجا داشتیم دقیقاً حساب و کتاب را مشخص میکردند و یک دفعه آنها هم قفل کردند؛ اینجا شوک وارد شد و نقل و انتقال اسکناس خیلی سخت شد.

این دو مشکل اساسی، دست به دست هم داد و نرخ ارز در بازار رشد کرد. بازار ارز توسط خردهفروشها اداره نمیشود؛ چندنفر گردن کلفت هستند که تمام اطلاعات را دارند و میدانند در صرافی دبی و امارات چه اتفاقی میافتد؛ و میدانند وقتی اوباما فلان حرف را میزند یا فلان قانون وضع میشود، چه آثاری خواهد داشت؛ همهی اینها را میدانند و در نتیجه شروع به خریدهای عمده میکنند.

طبق مادهی دو در اطلاعیهی شماره 1 بانک مرکزی در تاریخ 97.1.21، بازار ارز آزاد قاچاق اعلام شد. یک سری از آنهایی که خرید عمده داشتند هم الآن در زندان هستند. چقدر خرید کردند؟ لیست آنها بیرون آمده؛ یکی 40 میلیون دلار خرید کرده، یکی 30 میلیون دلار خرید کرده، یعنی خریدهای با ارقام بالا. این شرایط نهایتاً باعث کاهش سرعت گردش پول میشود. شاید منشإ اختلال، امارات و عربستان باشد؛ ولی به هر حال با پول ما انجام میشود. این شرایط سرعت گردش پول را کم میکند.

آن اتفاقی که در اقتصاد آمریکا و کشورهای غربی در سال 1930 افتاد چه بود؟ شبیه همین بود؛ چرا رابطهی مقداری پول به هم ریخت؟ اصلاً بحث تقاضای پول کینز چه بود؟ چرا کینز میگفت افراد تقاضای پول دارند؟ چون مردم پولهای خود را از سیستم بانکی بیرون کشیدند و در خانههایشان قرار دادند. سرعت گردش پول پایین افتاد؛ در این شرایط هرچقدر حجم پول بالا میرود اثری در بخش واقعی نمیبینیم. سرعت گردش، پایین افتاد و رکورد گسترش پیدا کرد؛ اگر سرعت گردش پول در بخش واقعی کم شود قطعاً رکود گسترش پیدا میکند، این یک امر طبیعی است. الآن هم (با این تفاوت که پول از بانک بطور قابل توجهی خارج نشده است) متأسفانه این اتفاق رخ خواهد داد.

اگر بتوانید نقدینگی را به سمت بخش واقعی هدایت کنید میتوانید تولید را هدایت کنید و انگیزه ایجاد نمایید؛ اگر نکنید همین سفتهبازی و دلالی وجود خواهد داشت. طرف با خودش میگوید با این نقدینگی که دارم میتوانم یک سکه بخرم به سه میلیون، و هفته بعد آن را سه و نیم میلیون به فروش برسانم؛ با این نگاه یکباره 10 میلیارد تومان سکه میخرد. اما از طرف دیگر اگر بخواهد سرمایهگذاری و تولید کند بیچاره و بدبخت میشود. تولید میکند و با هزار مصیبت با کالاهای چینی رقابت میکند. چگونه میخواهد در تولید سود کند؟ معلوم است این کار را نمیکند، کارخانه و خانه را میفروشد، بنگاه و کارگاهش را تعطیل میکند، سولههایش را تعطیل میکند، همه را به فروش میرساند و به پول نقد تبدیل میکند و ارز میخرد. همین اتفاقی که در بازار ما رخ داد؛ این شرایط سرعت گردش پول را کاهش میدهد بهجای اینکه پول در بخش واقعی بگردد، این اتفاق میافتد.

صفحهی کل پروندهی «باجِ باجه» اینجا در دسترس است

آقای دکتر؛ چگونه میشود سرعت گردش پول در بخش نامولد را محاسبه کرد؟

ابتدا لازمهاش این است که اطلاعات دقیقی از حجم پولی که در بازار ارز و سکه وارد شده داشته باشیم؛ باید بدانیم چه حجم از پول و نقدینگی وارد این بازار شده است. من نمیدانم چقدر است ولی اطلاعات کلانی که داریم نشان میدهد این حجم خیلی زیاد است. اگر سیستمهای شفاف اطلاعاتی داشته باشیم اگر همین کاری که برای «افایتیاف»[1] داریم انجام میدهیم برای کشور خودمان انجام دهیم و گردش مالی را شفافسازی کنیم، حجم مبادلات در ارز و در سکه دربیاید، دقیقاً مشخص میشود چه مقدار پول در این بازار در حال چرخش است. گردش پولی که در سال 90 و 91 در بحث ارز اتفاق افتاد به اندازهی حجم نقدینگی در آن زمان بود؛ الآن هم باید خیلی بالا باشد. باید بازارِ زیرزمینی رصد، کنترل و جمع شود. باید تمام معاملات رصد شود؛ از طریق سیستم بانکی میشود کنترل کرد، چون حتی آن معاملهگر زیرزمینی هم از طریق سیستم بانکی عمل میکند. هفتهی پیش (آذر 97) رفته بودم بازار ارز؛ فردی دستگاه پوز در جیبش بود و خرید و فروش میکرد. درست که زیرزمینی انجام میدهد، ولی پول او در سیستم بانکی ثبت میشود. بهجای اینکه گردش را به آمریکاییها بدهیم، گردش را به سازمان مالیاتی بدهیم که حساب کند و مالیاتش را بگیرد. ما شفافیت داخل را رها کردهایم و به شفافیت برای خارجیها رو آوردهایم. بهجای اینکه نمایندهها روی شفافیت داخل اصرار کنند، وقت گذاشتهاند تا با «سیافتی»[2] موافقت کنند؛ این وقت را باید روی «169 مکرر»[3] میگذاشتند؛ باید وزیر و رئیسجمهور را میخواستند و این مادهی قانونی را پیگیری جدی میکردند. برکات آن برای ما خیلی بیشتر از چیزی بود که اینها الآن انجام دادند؛ البته این که برکت نشد و همهاش برای کشور ما شر است.

من دو پرسش دارم؛ اول اینکه آیا شما میپذیرید که تورم پنهان منجر به افزایش نرخ ارز شد؟ و دوم اینکه سرعت گردش پول افت کرده است، یعنی پول به بخش نامولد رفته است. مگر تقاضا برای ارز را افزایش نداده است؟ خب؛ این نمیتواند منجر به افزایش نرخ ارز شود؟ شما این قسمت را میپذیرید که بهاصطلاح کاهش سرعت گردش پول یکسری عوامل داشته که خود آن منجر به افزایش نرخ ارز شده است؟

در مورد تورم پنهان که پاسخ دادم؛ اما در مورد سوال دوم، بله؛ وقتی پول به بخش نامولد برود همین کار را انجام میدهد. علت اینکه سرعت گردش پول، یک دفعه پایین کشیده چیست؟ در سال 96 برای چه افت کرده است و به کجا رفته است؟

پس میتوان گفت نقدینگی مشکل افزایش نرخ ارز را در پی دارد؟

بله؛ یکی از عوامل، نقدینگی است. وقتی شما نقدینگی را درست هدایت نکنید طبیعی است چنین اتفاقی رخ خواهد داد. شما اگر نیازها را درست جهتدهی نکنید و چیزی که مشکل ندارد و بهاندازه است را از حالت تعادل خارج کنید، خیلی چیزها به هم میریزد؛ مثلاً کافی است مردم از فردا بهجای یک نان صد عدد نان خریداری کنند. مردم پول هم دارند که صد عدد نان بخرند. اگر این اتفاق بیفتد، چه رخ خواهد داد؟ قحطی میشود. در همهی بازارها بصورت مشابه همینطور است؛ این دولت است که باید در سطح کلان بر بازارها نظارت کند. شما باید طوری عمل کنید که این انتظار در ذهن مردم شکل نگیرد که اینجا میتواند یک محلی برای ایجاد رانت شود. وقتی که سیستم نظارتی دقیق باشد و هر معاملهای زیر پوشش مالیات قرار بگیرد شرایط کنترل خواهد شد. هر نوع درآمدی که به هر نحوی بهدست میآید باید محاسبه و رصد شود. مثلاً در اروپا، فرض کنید فردی میخواهد پول جابهجا کند؛ اگر به کسی بگویید من حساب ندارم، اجازه بده چهار هزار یورو را به حساب تو بریزیم و بعد به من انتقال بده، میگوید من این کار را نمیکنم چون اگر من پول به حساب خودم بریزم، سیستم این را بهعنوان درآمد شناسایی میکند و من باید مالیات آن را بپردازم. آنوقت شما میلیاردها تومان پول را در حساب جابهجا میکنید، و هیچ اتفاقی هم نمیافتد. شما بستر لازم برای سفتهبازی و دلالی فراهم کردید. وقتی شما چراغ سبز نشان میدهید که میتوانند میلیاردها پول جابهجا کنند و شما کاری ندارید نتیجهاش همین است.

جالب است که اگر آمریکاییها «سرک بکشند»، عیبی ندارد ولی مسئول مالیاتیِ ما سرک نمیکشد! افایتیاف یعنی اینکه «سرک کشیدن معاون خزانهداری آمریکا[4] - که الآن رئیس افایتیاف است – در حسابهای مردم ما اشکالی ندارد، اما اگر وزیر اقتصاد ما که میخواهد اقتصاد را مدیریت کند سرک بکشد نامحرم است»! این روش، چنین معنی میدهد. در اقتصاد ما سفتهبازها هر غلطی که بخواهند انجام میدهند، میلیارد، میلیارد پول جابهجا میکنند، ولی آقایان تأکید میکنند که سرک نمیکشند! ولی شرکت فلان که مورد تحریم آمریکاست باید حساب و کتاب پس دهد که چرا تو این کار را انجام دادی. فردا بانک کشاورزی، بانک ملت، تجارت و صادرات - که خودش هم تحریم است - یا بانکهای دیگر به الف و ب و ج نامه میزنند که فردا با شما معامله انجام نمیدهیم، چون شما مورد تحریم هستید. الآن هم برخی از بانکها شروع کردهاند. بهجای اینکه درستش کنیم، میزنیم از ریشه ناکار میکنیم، بهجای اینکه مسائل اصلی را حل کنیم که کشور را از این دلالبازیها با شفافیت نجات دهیم، شفافیت درست میکنیم که همین هم که داریم را از بین ببریم؛ این یک فاجعه است.