صندوق توسعه یا قلک بی قفل دولت؟ / دست دولت، جیب صندوق را پاره کرده است

با تأسیس صندوق توسعه ملی در سال ۱۳۸۹، برداشت از آن به یک عادت برای دولتها تبدیل شده است. عادتی که دارای اثرات منفی اقتصادی برای حال و آیندگان میباشد. روشهای دیگری مانند فروش اوراق و استقراض از نظام بانکی نیز در میان دولتها پر استفاده بوده است که هرکدام عواقب خاص خود را دارد.

به گزارش اقتصاد آنلاین، با آغاز دولت چهاردهم خبری مبنی بر برداشت دولت از صندوق توسعه ملی منتشر شد. طی این خبر دولت مبلغ ۳۵۰ هزار میلیارد تومان به صورت قرض از صندوق توسعه ملی برداشت کرد.

این نخستین بار نیست که دولتها برای جبران کسریهای خود از صندوق توسعه ملی برداشت میکنند و با توجه به ساختار اقتصادی دولتها در ایران، آخرین بار هم نخواهد بود. به طور کلی، استقراض از صندوق توسعه ملی، استقراض از نظام بانکی (به طور مستقیم از بانک مرکزی و یا از بانکها)، و فروش اوراق، سه راه اصلی دولتها در ایران برای جبران کسریها و بدهیهای خود هستند.

جدای از اینکه استفاده از هر یک از این راهها عواقب مختص به خود را دارد، با این حال دولتها در شرایط بحرانی چاره دیگری پیش روی خود ندارد و نیاز است تا این رویه در بلندمدت اصلاح شود تا کسری دولتها از راههای سالمتری تأمین شود. در صورتی که بخواهیم بر اساس عواقب اقتصادی این برداشتها را دستهبندی کنیم، استقراض از نظام بانکی بیشترین عواقب را دارد و پس از آن استقراض از صندوق توسعه، عواقب اقتصادی منفی برای حال و آینده دارد. در نهایت، فروش اوراق به عنوان سالمترین راه تأمین مالی در این بین در نظر گرفته میشود.

دولت مخل اهداف صندوق توسعه ملی

صندوقهای توسعه معمولا با هدف حفاظت از ثروتهای ناشی از منابع طبیعی برای توسعه و آیندگان تشکیل میشوند. به طوری که در کشورهای دارای منابع طبیعی، بخشی از درآمدهای ارزی حاصل از فروش آن به صندوق توسعه واریز میشود تا از سویی ورود منابع حاصل از فروش نفت و گاز به بودجه دولت محدود شود و از سوی دیگر این ثروت در فعالیتهای سودده اقتصادی سرمایهگذاری شده و به آیندگان منتقل شود تا در مواقع بحرانی و نیازهای مرتبط با توسعه مورد استفاده قرار گیرد.

صندوق توسعه ملی در ایران در سال ۱۳۸۹ و با توجه به سیاستهای کلی برنامه پنجم توسعه و با اهداف ذکر شده تأسیس شد. با این حال طبق گزارش مرکز پژوهشهای مجلس برداشت بیرویه دولتها باعث شده تا صندوق نتواند به درستی اهداف اصلی خود را دنبال کند. طبق این گزارش، دو سوم از داراییهای صندوق در قالب مطالبات از دولت باشد. لازم به ذکر است که بیش از ۹۰ درصد از منابع صندوق توسعه ملی از طریق سهم آن از فروش نفت و گاز تأمین میشود و تغییرات سهم صندوق در بودجه اثر بسیاری بر این منابع دارد.

به طور کلی، دولتها معمولا در بودجه سالانه خود بخشی را برای استقراض از صندوق توسعه در نظر میگیرند. با این حال، در برخی از موارد نیز این برداشت از سقف در نظر گرفته شده در بودجه بیشتر بوده است. در مرحله اول، عدم توانایی دولتها در تأمین مالی سالم از راههایی مانند مالیات و فروش اوراق است که آنها را مجبور به استقراض از صندوق توسعه ملی میکند. پس از آن، برآورد نادرست از درآمدهایی مانند فروش منابع نفت و گاز، باعث میشود تا دولتها در طی سال مالی خود با کسری مواجه شوند که به ناچار آنها را مجبور به استقراض از نظام بانکی و یا صندوق توسعه ملی میکند.

دولتها چقدر از صندوق برداشت کردهاند؟

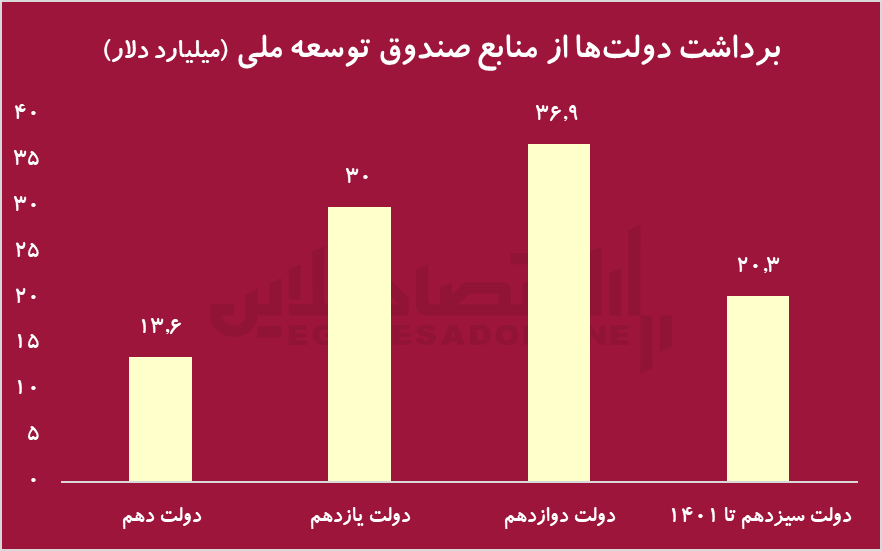

طبق گزارش مرکز پژوهشهای مجلس تا پایان سال ۱۴۰۱ دولتها بیش از ۱۰۰ میلیارد دلار از منابع صندوق برداشت کردهاند. طبق این گزارش، دولت دهم در بازه زمانی ۱۳۸۹ تا نیمه سال ۱۳۹۲ مبلغی برابر ۱۳.۶ میلیارد دلار از صندوق برداشت کرده است. پس از آن دولت یازدهم در بازه زمانی نیمه ۱۳۹۲ الی نیمه ۱۳۹۶ معادل ۳۰ میلیارد دلار از صندوق توسعه ملی برداشت کرده است.

با توجه به خروج آمریکا از برجام و شدت گرفتن تحریمها در سال ۱۳۹۷ و وقوع پاندمی کرونا، با توجه به بار هزینههای اضافه شده در این بازه زمانی، برداشت دولت دوازدهم در بازه زمانی نیمه سال ۱۳۹۶ تا نیمه سال ۱۴۰۰ به ۳۶.۹ میلیارد دلار رسید که بیشترین میزان برداشت از صندوق بوده است.

همچنین دولت سیزدهم در بازه زمانی نیمه سال ۱۴۰۰ تا پایان سال ۱۴۰۱ به مبلغ ۲۰.۳ میلیارد دلار از منابع صندوق برداشت کرده است. بدین ترتیب مجموع برداشت دولتهای مختلف از صندوق توسعه ملی از سال ۱۳۸۹ تا پایان سال ۱۴۰۱، مبلغی برابر با ۱۰۰.۸ میلیارد دلار بوده که رقم بسیار قابل توجهی است.

جدول زیر برداشت دولتهای مختلف از صندوق توسعه ملی را نشان میدهد.

همانطور که پیشتر گفته شد و جدول نیز نشان میدهد، در مواقع بحرانی و همچنین تحریم که فروش منابع نفتی کاهش یافته و دولتها را با کسری مواجه کرده است، میزان برداشت از صندوق توسعه ملی نیز افزایش پیدا کرده است.

آثار برداشت از صندوق

برداشت از صندوق توسعه ملی پیامدهای منفی برای اقتصاد دارد. در مرحله اول، از آنجایی که بیش از ۹۰ درصد منابع صندوق مربوط به درآمدهای حاصل از فروش منابع طبیعی میباشد، برداشت از آن نوعی استقراض از آیندگان و مصرف منابع آنها برای تأمین نیازهای زمان حال است. حال اینکه بخشی از این نیازها صرف مخارج جاری شده و مربوط به مسائل عمرانی نبوده تا در قالب ارتقای زیرساختها به آیندگان منتقل شود.

از سوی دیگر، این برداشت و خرج کردن آن برای نیازهای جاری، نوعی فرصت سوزی از آیندگان است. چرا که ساختار صندوق نیز در اثر این برداشتها تحت تأثیر قرار میگیرد و باعث میشود تا نتواند در فعالیتهای سودده اقتصادی سرمایهگذاری کند. بنابراین صندوق درآمد مولدی نخواهد داشت و تکیه بالای آن به منابع طبیعی باعث میشود در زمانهای بحران آسیبپذیری بالایی داشته باشد و قادر به سرمایهگذاری برای آینده نباشد.

همچنین زمانی که به دنبال راهی برای جبران کسری بودجه هستیم، باید عرضه پول جدید در اثر آن سیاست را بررسی کنیم. برداشت از صندوق توسعه ملی را میتوان نوعی از عرضه پول جدید به اقتصاد در نظر گرفت. این اقدام میتواند با افزایش سطح نقدینگی در جامعه، در نهایت منجر به افزایش سطح عمومی قیمتها شود. با وجود این نکته، بسیاری از دولتها این روش را بهتر از استقراض از نظام بانکی میدانند.

مخربترین راه جبران کسری بودجه

استقراض از نظام بانکی را میتوان بدترین راه برای تأمین مالی در نظر گرفت. با این حال گزارشها نشان میدهد این روش همچنان میان بخش دولتی محبوب است و مورد استفاده قرار میگیرد. استقراض مستقیم از بانک مرکزی منجر به افزایش سطح نقدینگی در جامعه میشود که افزایش سطح عمومی قیمتها را به دنبال دارد. از سوی دیگر، استقراض بخش دولتی از بانکها، باعث ناترازی آنها میشود که در نهایت ورشکستگی بانکها را به دنبال دارد. این اقدام باعث میشود تا بانکها برای تأمین مخارج خود از بانک مرکزی کمک بگیرند که این مسئله منجر به رشد پایه پولی و نقدینگی خواهد شد که در نهایت افزایش نرخ تورم را به دنبال دارد.

علاوه بر آن، دلیل دیگری که این روش را بسیار مخرب میکند، ناترازی شدید و از بین رفتن ساختار کارآمد نظام بانکی است. ناترازی بانکها در اثر استقراض بالای دولت باعث میشود تا فعالیتهای مولد نظام بانکی راه کارآمدی برای جبران این ناترازی نباشد. بنابراین بانکها انگیزه خود را برای اصلاح ترازنامه خود و بهینه کردن آن از دست میدهند چرا که بانک مرکزی در شرایط بحران به دلیل ناترازیای که خود دولت منجر به آن شده است، از بانکها حمایت میکند. بدین ترتیب نظام بانکی از اصلیترین هدف خود که تخصیص تسهیلات به بهینهترین بخشهای اقتصاد است باز میماند به صندوقی برای تأمین مخارج دولتها تبدیل میشود.

تأمین مالی غیرتورمی با اوراق

در بین راههای ذکر شده فروش اوراق را میتوان سالمترین راه تأمین مالی در نظر گرفت. چراکه نقدینگی جدیدی را به جامعه وارد نمیکند. در حال حاضر این راه توسط بسیاری از کشورهای توسعهیافته در دنیا مورد استفاده قرار میگیرد. با این حال، استفاده از اوراق نیز عواقب خود را دارد. در مرحله اول، استفاده از اوراق نیز نوعی از استقراض است و در صورتی که منابع بدست آمده از طریق این روش در فعالیتهای عمرانی سرمایهگذاری نشود، منبع درآمد جدیدی برای دولت حاصل نخواهد شد که بتواند با آن بدهی و سود خود را بازپرداخت کند. بنابراین دولت مجبور میشود تا برای بازپرداخت بدهیهای قبلی اوراق جدید چاپ کند که این مسئله یک بدهی سنگین را به آیندگان منتقل میکند که ممکن است روزی تا اندازهای بزرگ شود که دولت قادر به بازپرداخت آن نباشد که این مسئله میتواند به یک بحران مالی جدی تبدیل شود. علاوه بر آن، فروش اوراق در نهایت باعث تضعیف بازار سرمایه میشود که نارضایتی سهامداران و زیان شرکتهای فعال در بورس را به دنبال دارد. با این وجود، با توجه به عواقب بالای سایر روشهای تأمین مالی، استفاده از اوراق ارجحیت دارد.