کف نرخ خوراک ۵ هزار تومان نیست! / فرمولی که حتی بدترین حالتش به نفع سهامداران است

نرخ خوراک گاز صنایع موضوعی است که به چالش اصلی بازار سرمایه در سال ۱۴۰۲ بدل شده است. چرایی آنرا نیز میتوان در تاثیرات این خبر بر بورس جستوجو کرد. اخبار پیرامون نرخ خوراک از مصوبه پنهانی ۱۷ اردیبهشت شروع شد، جایی که نه فقط صنعت پتروشیمی بلکه کل بازار وارد فاز ریزشی شد. بعد از علنی شدن آن خبر نیز شدت ریزش بالا گرفت. اما تنها مصاحبه وزیر اقتصاد در خصوص "خبرهای خوب برای اهالی بازار" کافی بود که کلیت بازار واکنش داده و شاخص مجددا وارد کانال ۲ میلیون واحد شود.

اقتصادآنلاین – رجا ابوطالبی؛ در گزارشی که توسط اقتصادآنلاین منتشر شد، به طور کامل بررسی کردیم که این قیمت گذاری غیرکارشناسی میتواند چه بلایی برسر صنایع علیالخصوص پتروشیمیها بیاورد. اما اکنون که نحوه قیمت گذاری اصلاح شد به بررسی کامل آن و نحوه تاثیرش بر بازار سرمایه آنهم در بلند مدت خواهیم پرداخت.

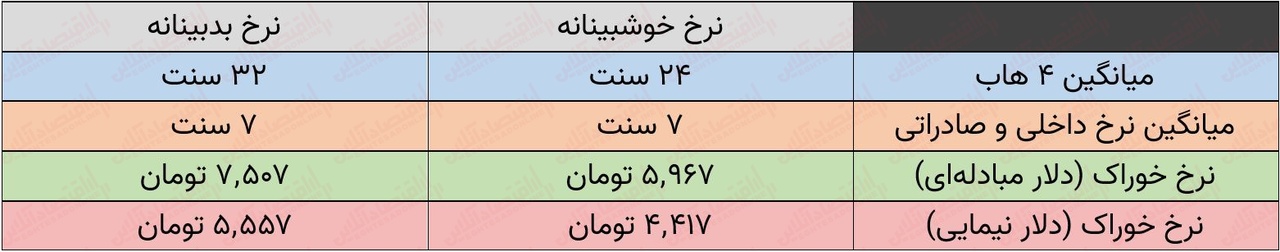

این فرمول متشکل از ۲ بخش است: بخش اول مرتبط با 4 هاب بینالمللی که "بازار تعیین شده" نامگذاری شده و بخش دوم آن معادل میانگین مصرف داخلی و صادراتی کشور خواهد بود. همچنین اعدادی برای سقف و کف تعیین شده که لازم به ذکر است که این اعداد برای خروجی این فرمول نبوده بلکه سقف و کف بخش 4 هاب هستند. با این تفاسیر میتوان انتظار داشت که خروجی این فرمول عددی کمتر از ۵۰۰۰ تومان را نشان دهد. قسمت ابهامدار آن نیز مربوط به نرخ دلار محاسبهای است که البته بر اساس شنیدهها از منبعی آگاه در بانک مرکزی، قرار است دلار مبادلهای جایگزین دلار نیمایی شود.

با این تفاسیر میتوان انتظار یک انفجار سودآوری در صنعت پتروشیمی را شاهد باشیم. به طوری که وزن اصلی این فرمول یعنی نرخ گاز "در بازار تعیین شده" دارای سقف و کف قیمتی بوده اما فروش محصولات صنعت در بورس کالا از نرخ ۲۸٬۵۰۰ به ۳۸٬۵۰۰ تومان تغییر خواهد یافت. این یعنی آهنگ رشد نرخ فروش محصولات حتی در بدبینانه ترین حالت بزرگتر از افزایش نرخ خوراک خواهد شد.

در حال حاضر میانگین نرخ گاز در بازار تعیین شده، حدود ۲۴ سنت و میانگین نرخ داخلی و صادراتی ۷ سنت است. این درحالی است که قریب به یکسال قیمتهای جهانی نزولی بوده که اگر بنا به هر دلیلی اعم از ریسکهای جهانی، تبعات جنگ روسیه و اوکراین، زمستان سخت اروپا! و حتی رشد تقاضا، شاهد افزایش میانگین نرخ گاز ۴ هاب باشیم؛ با توجه به سقف تعیین شده انتظار عبور از ۳۲ سنت تقریبا محال است.

همانطور که در جدول بالا مشخص است، اگر نرخ خوراک براساس دلار مبادلهای محاسبه شود نهایتا به قیمت ۷٬۵۰۷ تومان خواهد رسید. این در شرایطی است که شرکتها نیز فروش محصولات خود در بورس کالا را با نرخ همین دلار انجام دهند. این یعنی رشد ۳۵ درصدی سودآوری شرکتها در مقابل افزایش ۷ درصدی نرخ خوراک نسبت به قیمت ثابت ۷٬۰۰۰ تومان! ضمن اینکه به جز دو گروه اوره و متانول سازان، خوراک گاز مصرفی باقی صنایع کمتر از ۶۰٪ هزینه را به شرکتها تحمیل میکند. حتی اگر مبنا قیاس را نرخ قبلی یعنی همان ۵٬۰۰۰ تومان در نظر بگیریم، در سناریو خوشبینانه افزایش سودآوری کاملا ملموس است و در سناریو بدبینانه با توجه به رشد نرخ جهانی گاز خوراک، قیمت محصولات پتروشیمی نیز افزایش یافته و در هر صورت میتوان این اتفاق را قدمی رو به جلو برای تمام شرکتهای متاثر از نرخ خوراک دانست.