نرخ درصدی سالانه (APR) چیست؟

نرخ درصدی سالانه (APR) به سود سالانهی تولید شده از مبلغی که از وامگیرندگان دریافت میشود یا به سرمایهگذاران پرداخت میشود اشاره دارد. نرخ درصدی سالانه به شکل درصدی بیان میشود که نشاندهندهی هزینهی واقعی سالانهی وجوه در طول مدت وام یا درآمد حاصل از سرمایهگذاری است.

این نرخ شامل هرگونه کارمزد یا هزینههای اضافی مرتبط با تراکنش است، اما ترکیب را شامل نمیشود. نرخ درصدی سالانه یک عدد نهایی برای مصرفکنندگان فراهم میکند که میتوانند آن را با وامدهندگان، کارتهای اعتباری یا محصولات سرمایهگذاری مقایسه کنند.

نکتههای کلیدی:

- نرخ درصدی سالانه (APR) نرخ سالانهای است که برای وام دریافت میشود یا از طریق سرمایهگذاری بهدست میآید.

- مؤسسات مالی باید پیش از امضای هر قراردادی، APR ابزار مالی را افشا کنند.

- نرخ درصدی سالانه یک مبنای ثابت برای ارائهی اطلاعات نرخ بهرهی سالانه به منظور محافظت از مصرفکنندگان در برابر تبلیغات گمراهکننده فراهم میکند.

- نرخ درصدی سالانه ممکن است هزینهی واقعی وام را منعکس نکند، زیرا وامدهندگان آزادی عمل نسبتاً خوبی در محاسبهی آن، بهاستثنای کارمزدهای خاص، دارند.

- نرخ درصدی سالانه نباید با APY (بازده درصدی سالانه)، محاسبهای که ترکیب سود را درنظر میگیرد، اشتباه گرفته شود.

نحوهی کارکرد نرخ درصدی سالانه (APR)

یک نرخ درصدی سالانه به شکل یک نرخ بهره بیان میشود. این نرخ با درنظر گرفتن مواردی مانند پرداختهای ماهانه و کارمزدها، درصدی از اصل وام را که شما باید هر سال پرداخت کنید، محاسبه میکند. نرخ درصدی سالانه همچنین نرخ بهرهی سالانهای است که، بدون احتساب ترکیب سود در آن سال، برای سرمایهگذاریها پرداخت میشود.

قانون حقیقت در وام دهی (TILA) در سال ۱۹۶۸، وامدهندگان را موظف میکند تا APR دریافتی از وامگیرندگان را افشا کنند. شرکتهای کارت اعتباری مجازاند نرخهای بهره را بهصورت ماهانه تبلیغ کنند، اما آنها باید قبل از امضای قرارداد، APR را بهطور واضح به مشتریان گزارش دهند.

نکتهی مهم: شرکتهای کارت اعتباری میتوانند نرخ بهرهی شما را برای خریدهای جدید افزایش دهند، اما در صورتی که به شما اخطار ۴۵ روزه داده باشند، نمیتوانند موجودی فعلی را افزایش دهند.

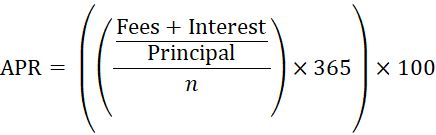

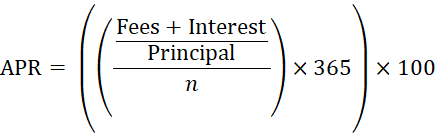

نرخ درصدی سالانه چگونه محاسبه میشود؟

نرخ درصدی سالانه با ضرب نرخ بهرهی دورهای در تعداد دورههای سالانهای که در آن اعمال شده است، محاسبه میشود. این محاسبات نشان نمیدهد که این نرخ چند بار بر موجودی اعمال شده است.

APR= Fees+InterestPrincipaln×۳۶۵×۱۰۰

که در آن:

Interest = کل سود پرداختی در طول عمر وام

Principal = مبلغ وام

n = تعداد روزهای مدت وام

انواع APR

نرخ درصدی سالانه برای کارتهای اعتباری، براساس نوع کارمزد متفاوت است. صادرکنندهی کارت اعتباری ممکن است یک APR را برای خریدها، یکی دیگر را برای پیشپرداختهای نقدی، و یکی دیگر را برای انتقال موجودی از کارتهای دیگر دریافت کند. صادرکنندگان همچنین مشتریان را، بابت تأخیر در پرداخت یا نقض سایر شرایط قرارداد دارندهی کارت، با نرخهای درصدی سالانهی بالا جریمه میکنند. همچنین یک APR مقدماتی (با نرخ پایین یا صفر درصدی) نیز وجود دارد که بسیاری از شرکتهای کارت اعتباری سعی میکنند با استفاده از آن مشتریان جدیدی را برای ثبت نام کارتهای جدید جذب کنند.

وامهای بانکی معمولاً با یک APR ثابت یا متغیر ارائه میشوند. یک وام با APR ثابت دارای نرخ بهرهای است که بهطور تضمینی در طول عمر وام یا تسهیلات اعتباری تغییر نمیکند. یک وام با APR متغیر دارای نرخ بهرهای است که ممکن است در هر زمان تغییر کند.

نرخ درصدی سالانهای که از وامگیرندگان دریافت میشود، همچنین به اعتبار آنها نیز بستگی دارد. نرخهایی که به افراد دارای اعتبار عالی ارائه میشوند، بهطور قابل توجهی پایینتر از نرخهایی است که به افراد دارای اعتبار بد ارائه میشوند.

هشدار: نرخ درصدی سالانه، ترکیب سود در یک سال خاص را درنظر نمیگیرد: این نرخ تنها مبتنی بر سود ساده میباشد.

مقایسهی APR و بازده درصدی سالانه (APY)

درحالیکه یک APR تنها سود ساده را درنظر میگیرد، یک بازده درصدی سالانه (APY) بهرهی مرکب را درنظر میگیرد. درنتیجه، APY یک وام بالاتر از APR آن است. هرچه نرخ بهره بالاتر باشد (و تا حد کمتری، دورههای ترکیبی کوچکتر باشند)، تفاوت بین APR و APY بیشتر میشود.

فرض کنید که APR یک وام ۱۲% است و وام در هر ماه یک بار ترکیب میشود. اگر فردی ۱۰،۰۰۰ دلار وام دریافت کند، سود یکماهه برای او ۱ درصد از موجودی، یا ۱۰۰ دلار، است. این مقدار بهطور مؤثر موجودی را به ۱۰،۱۰۰ دلار افزایش میدهد. در ماه بعد، ۱% سود بر روی این مبلغ ارزیابی میشود و سود پرداختی ۱۰۱ دلار میشود، یعنی کمی بیشتر از ماه قبل. اگر شما آن موجودی را برای یک سال داشته باشید، نرخ بهرهی مؤثر شما ۶۸/۱۲% میشود. بازده درصدی سالانه شامل این تغییرات کوچک در هزینههای بهره، ناشی از ترکیب سود، میشود، درحالیکه APR اینگونه نیست.

در اینجا روش دیگری برای نگاه کردن به آن وجود دارد. بهعنوان مثال، میخواهیم یک سرمایهگذاری که ۵% در سال میپردازد را با یک سرمایهگذاری که ۵% در ماه پرداخت میکند، مقایسه کنیم. برای ماه اول، APY برابر با %۵ است، یعنی مقداری معادل با APR. اما برای ماه دوم،APY برابر با ۱۲/۵% است، که این نشاندهندهی ترکیب ماهانه است.

با توجه به اینکه یک APR و یک APY متفاوت میتوانند نرخ بهرهی یکسانی را برای یک وام یا محصول مالی نشان دهند، وامدهندگان اغلب بر عدد ریاکارانهتر تأکید میکنند، و به همین دلیل است که قانون حقیقت در سپردهگذاری سال ۱۹۹۱، افشای APR و APY در تبلیغات، قراردادها و توافقنامهها را الزامی کرده است.

یک بانک APY یک حساب پسانداز را با فونت بزرگ و APR مربوط به آن را با فونت کوچکتر تبلیغ میکند، زیرا رقم سطحی مورد اول بزرگتر است. عکس این قضیه زمانی اتفاق میافتد که بانک بهعنوان وامدهنده عمل کند و سعی داشته باشد وامگیرندگان خود را متقاعد کند که بهرهی پایینی را دریافت میکند. یک منبع عالی برای مقایسهی نرخ APR و APY در وام مسکن، یک ماشینحساب وام مسکن است.

مثالی از مقایسهی APR و APY

فرض کنیم که شرکت XYZ یک کارت اعتباری ارائه میدهد که روزانه ۰۶۲۷۳/۰% سود دریافت میکند. اگر این عدد را در ۳۶۵ ضرب کنید، ۲۲.۹% در سال بدست میآید، که این APR تبلیغشده است. اکنون، اگر قرار باشد هر روز یک کالای ۱۰۰۰ دلاری با کارت خود خریداری کنید و تا روز پس از سررسید (زمانی که صادرکننده شروع به اخذ سود کرده است) منتظر بمانید تا شروع به پرداخت کنید، شما برای هر کالای خریداری شده، ۶۲۷۳/۱،۰۰۰ دلار بدهکار خواهید بود.

برای محاسبهی APY یا نرخ بهرهی مؤثر سالانه (اصطلاح رایجتر برای کارتهای اعتباری) عدد یک (که نشاندهندهی اصل سرمایه است) را اضافه کنید و آن عدد را بهتوان تعداد دورههای ترکیبی در یک سال برسانید؛ در پایان عدد یک را از نتیجه تفریق کنید تا به درصد مورد نظر برسید:

APY= ۱+Periodic Raten-۱

![]()

که در آن:

n = تعداد دورههای ترکیبی در سال

در این مثال، APY یا EAR شما ۷/۲۵% خواهد بود:

![]()

۱+.۰۰۰۶۲۷۳۳۶۵-۱=.۲۵۷

اگر کارت اعتباری شما بهمدت یک ماه دارای موجودی باشد، نرخ معادل سالانهای که باید پرداخت کنید ۲۲/۹% خواهد بود. بااینحال، اگر این موجودی را برای سال داشته باشید، نرخ بهرهی مؤثر شما بهدلیل ترکیب شدن هر روز، به ۷/۲۵% میرسد.

مقایسهی PAR با نرخ بهرهی اسمی و نرخ دورهای روزانه

نرخ درصدی سالانه معمولاً بیشتر از نرخ بهرهی اسمی وام است، زیرا نرخ بهرهی اسمی هزینههای دیگری که به وامگیرنده تعلق میگیرد را محاسبه نمیکند. اگر هزینههای بسته شدن، بیمه و هزینههای مبدأ را در نظر نگیرید، ممکن است نرخ اسمی وام مسکن شما کمتر باشد. اگر بهنحوی این موارد را در وام مسکن خود قرار داده باشید، ماندهی وام مسکن شما نیز، همانند APR شما، افزایش خواهد یافت.

ازسویدیگر، نرخ دورهای روزانه، بهرهای است که بهصورت روزانه از ماندهی یک وام دریافت میشود؛ یعنی APR بر عدد ۳۶۵ تقسیم میشود. وامدهندگان و ارائهدهندگان کارت اعتباری مجاز به ارائهی APR بهصورت ماهانه هستند، اگرچه، تنها زمانی قادر به این کار هستند که APR کامل ۱۲ ماهه، قبل از امضای قرارداد، در جایی ذکر شده باشد.

معایب نرخ درصدی سالانه (APR)

نرخ درصدی سالانه همیشه هزینهی کل وام را بهطور دقیق بازتاب نمیکند. درواقع، ممکن است این نرخ هزینهی واقعی یک وام را کمتر اعلام کند، زیرا محاسبات انجامشده برنامههای بازپرداخت بلندمدت را درنظر میگیرند. برای وامهایی که سریعتر بازپرداخت میشوند یا دورهی بازپرداخت کوتاهتری دارند، هزینهها و کارمزدهای موجود در محاسبات APR بسیار پراکنده و ناچیز هستند. بهعنوان مثال، زمانی که فرض شود این هزینهها به جای هفت الی ۱۰ سال، بین ۳۰ سال تقسیم شدهاند، تأثیر متوسط سالانهی هزینههای بسته شدن وام مسکن بسیار کمتر خواهد بود.

نکتهی مهم: وامدهندگان برای تعیین نحوهی محاسبهی APR، ازجمله کارمزدها و هزینههای مختلف، اختیاراتی کافی دارند.

نرخ درصدی سالانه همچنین در وامهای مسکن با نرخهای قابل تنظیم (ARM ها) مشکلاتی را بهوجود میآورد. برآوردها همیشه نرخ بهرهی ثابتی را درنظر میگیرند، و حتی اگر APR سقف نرخ را نیز درنظر بگیرد، عدد نهایی همچنان براساس نرخهای ثابت خواهد بود. ازآنجاییکه نرخ بهرهی یک ARM با پایان یافتن دورهی نرخ-ثابت، تغییر میکند، برآوردهای مربوط به APR میتوانند درصورت افزایش نرخهای وام مسکن در آینده، هزینههای واقعی وامگیری را بسیار کمتر نشان دهند.

نرخهای درصدی سالانهی وام مسکن ممکن است شامل هزینههای دیگری، مانند ارزیابیها، عناوین، گزارشات اعتباری، درخواستها، بیمهی عمر، وکلا و دفاتر اسناد رسمی و تهیهی اسناد باشند یا نباشند. هزینههای دیگری نیز وجود دارد که عمداً مستثنی شدهاند، ازجمله هزینههای تأخیری و سایر هزینههای یکباره.

تمام این موارد ممکن است باعث دشوار شدن مقایسهی محصولات مشابه شوند، زیرا هزینههای مشمول یا محذوف در مؤسسات مختلف متفاوت است. یک وامگیرندهی بالقوه، جهت مقایسهی دقیق چند پیشنهاد، باید تعیین کند که کدامیک از این کارمزدها مشمول شدهاند و، برای اطمینان کامل، با استفاده از نرخ بهرهی اسمی و سایر اطلاعات مربوط به هزینه، APR را محاسبه کند.

چرا نرخ درصدی سالانه (APR) افشا میشود؟

قوانین حمایت از مصرفکننده، برای جلوگیری از گمراه شدن مشتریان بهدست شرکتها، شرکتها را ملزم میکند تا APR های مرتبط با محصولات خود را افشا کنند. بهعنوان مثال، اگر آنها ملزم به افشای APR نباشند، یک شرکت ممکن است نرخ بهرهی ماهانهی پایینی را تبلیغ کند و به مشتریان القا کند که این نرخ سالانه است. این کار میتواند مشتری را در زمان مقایسهی یک نرخ ماهانهی بهظاهر پایین با نرخ سالانهی بهظاهر بالا گمراه کند. با ملزم ساختن تمام شرکتها به افشای APR خود، یک مقایسهای «سیب با سیب» در اختیار مشتریان قرار میگیرد.

یک APR خوب چیست؟

آنچه که بهعنوان یک APR «خوب» قلمداد میشود، به عواملی مانند نرخهای رقابتی ارائهشده در بازار، نرخ بهرهی اصلی تعیینشده از سوی بانک مرکزی و امتیاز اعتباری خود وامگیرنده بستگی دارد. زمانی که نرخهای اصلی پایین باشند، شرکتهایی که در صنایع رقابتی فعالیت میکنند، گاهی اوقات APR های بسیار پایینی را برای محصولات اعتباری خود ارائه میکنند، مانند یک نرخ صفر درصدی برای وام خودروها یا گزینههای اجارهای. اگرچه این نرخهای پایین ممکن است جذاب بهنظر برسند، اما مشتریان باید بررسی کنند که آیا این نرخها برای تمام طول مدت محصول باقی خواهند ماند یا اینکه این نرخها صرفاً نرخهای اولیهای هستند که پس از سپری شدن یک دورهی معین، به APR بالاتری بازمیگردند. علاوهبراین، APR های پایین ممکن است تنها به مشتریانی با امتیازهای اعتباری بالا ارائه شوند.

نرخ درصدی سالانه چگونه محاسبه میشود؟

فرمول محاسبهی APR ساده است. این فرمول عبارت است از ضرب نرخ بهرهی دورهای در تعداد دورههایی از یک سال که این نرخ در آنها اعمال میشود. فرمول دقیق آن به شرح زیر است:

APR= Fees+InterestPrincipaln×۳۶۵×۱۰۰

که در آن:

Interest = مجموع سود پرداختی در طول عمر وام

Principal = مبلغ وام

n = تعداد روزهای مدت وام