رکود بزرگ چه بود؟

اصطلاح «رکود بزرگ» به بزرگترین و طولانی ترین رکود اقتصادی در تاریخ جهان نوین اشاره دارد.

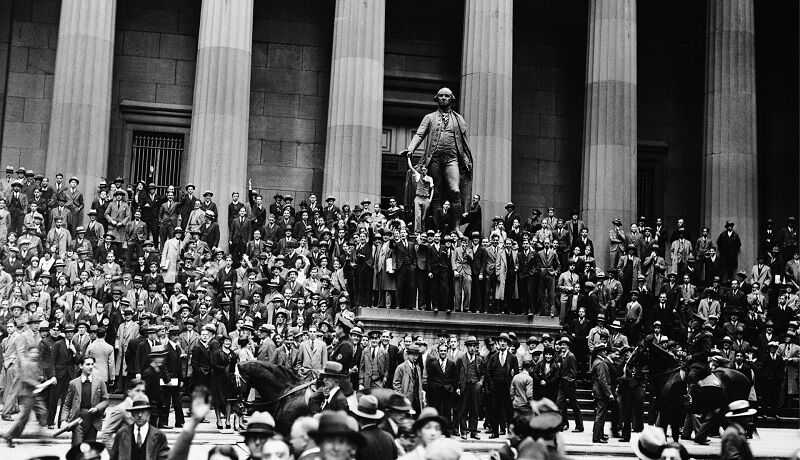

رکود بزرگ بین سالهای 1929 و 1941 یعنی همان سالی که ایالات متحده وارد جنگ جهانی دوم شد ادامه داشت. این دوره با رویداد برخی انقباضات اقتصادی از جمله سقوط بازار سهام در سال 1929 و وحشت بانکی که در سالهای 1930 و 1931 رخ داد، تشدید شد.

اقتصاددانان و مورخان اغلب از رکود بزرگ به عنوان یکی از رویدادهای فاجعهبار اقتصادی -اگر نگوییم فاجعه بارترین رویداد- قرن بیستم یاد می کنند.

نکات کلیدی

- رکود بزرگ بزرگترین و طولانی ترین رکود اقتصادی در تاریخ جهان نوین بود که بین سال های 1929 و 1941 ادامه یافت.

- سرمایهگذاری در بازار سفتهبازی دهه 1920 منجر به سقوط بازار سهام در سال 1929 شد که بخش زیادی از ثروت اسمی را از بین برد.

- اکثر مورخان و اقتصاددانان موافقند که سقوط بازار سهام در سال 1929 تنها علت رکود بزرگ نبود.

- عوامل دیگری از جمله بیتحرکی و به دنبال آن واکنش افراطی فدرال رزرو نیز در رکود بزرگ نقش داشتهاند.

- رئیس جمهور هوور و روزولت هر دو سعی کردند تا از طریق سیاست های دولت تاثیر رکود بزرگ را کاهش دهند.

رکود بزرگ چگونه پایان یافت؟

عقیده عمومی بر این است که ایالات متحده با مشاغلی که به دلیل تصویب قرارداد جدید ایجاد شدند همراه با سیل سرمایه گذاری دولت در بخش خصوصی برای آماده سازی ورود این کشور به جنگ جهانی دوم از رکود بزرگ خارج شد. برخی از اقتصاددانان با این موضوع مخالف هستند و معتقدند که اگر دولت مداخله نمیکرد رکود زودتر به پایان می رسید.

سقوط بازار سهام

در طول رکود کوتاه مدتی که از سال 1920 تا 1921 ادامه یافت و به آن رکود فراموش شده گفته میشود، ارزش بازار سهام ایالات متحده نزدیک به 50٪ سقوط کرد و سود شرکت ها بیش از 90٪ کاهش یافت. اقتصاد ایالات متحده در مابقی این دهه از رشد قدرتمندی برخوردار شد. دهه 20 خروشان به عنوان دورانی شناخته شد که مردم آمریکا بازار سهام را کشف کردند و سراسیمه به آن وارد شدند.

جنونهای سوداگرانه هم بر بازار املاک و هم بر بازار بورس نیویورک (NYSE) تأثیر گذاشت. عرضه پول سست و سطوح بالای معاملات مارجینی توسط سرمایه گذاران به افزایش بی سابقه قیمت دارایی ها کمک کرد.

دوران منتهی به اکتبر 1929 شاهد افزایش قیمتهای سهام به سطوح بیسابقه و رسیدن آنها به ارقامی بیش از 19 برابر درآمد شرکتهای بزرگ پس از کسر مالیات بود. این امر، همراه با افزایش 500 درصدی شاخص صنعتی داوجونز (DJIA) در عرض تنها پنج سال، در نهایت باعث سقوط بازار سهام شد.

حباب بورس اوراق بهادار نیویورک در 24 اکتبر 1929 که بعدها به پنجشنبه سیاه معروف شد، به شدت تخلیه شد. صعود کوتاهمدتی در روز جمعه 25ام و طی جلسه نیم روزه شنبه 26ام روی داد. بااین حال، هفته بعد دوشنبه سیاه (28 اکتبر) و سه شنبه سیاه (29 اکتبر) را به همراه داشت. شاخص داوجونز در این دو روز بیش از 20 درصد سقوط کرد. بازار سهام در نهایت تقریباً 90 درصد نسبت به بالاترین رقم خود در سال 1929 سقوط کرد.

امواج ناشی از سقوط این بازار سهام سراسر اقیانوس اطلس را درنوردید و به اروپا سرایت کرد و باعث بحرانهای مالی دیگری مانند فروپاشی Boden-Kredit Anstalt مهمترین بانک اتریش شد. در سال 1931، فاجعه اقتصادی با قدرت تمام هر دو قاره را به زانو درآورد.

سقوط مارپیچ ایالات متحده

سقوط بازار سهام در سال 1929، ثروت اسمی اعم از شرکتی و خصوصی را از بین برد و اقتصاد ایالات متحده را به رکود کشاند. در اوایل سال 1929، نرخ بیکاری در ایالات متحده 3.2٪ بود. در سال 1933، این رقم به بیش از 25٪ افزایش یافت.

با وجود مداخلات و مخارج بیسابقه دولت در طی هر دو دولت هوور و روزولت، نرخ بیکاری در سال 1938 بالای 18.9 درصد باقی ماند. تولید ناخالص داخلی سرانه واقعی (GDP) در زمانی که ژاپنیها پرل هاربر را در اواخر سال 1941 بمباران کردند کمتر از سطح سال 1929 بود.

در حالی که این سقوط بازار احتمالاً باعث رکود اقتصادی یک دهه بعد شده است، اکثر مورخان و اقتصاددانان موافق هستند که این سقوط بازار به تنهایی باعث رکود بزرگ نشده است. همچنین، این عامل توضیح نمیدهد که چرا عمق و تداوم رکود تا این حد شدید بود. انواع رویدادها و سیاستهای خاص به تشدید وخامت رکود بزرگ و به طولانی شدن آن در طول دهه 1930 کمک کردند.

اشتباهات فدرال رزرو جوان

به گفته پولگرایانی مانند میلتون فریدمن که سخنان آنها را بن برنانکی، رئیس سابق فدرال رزرو نیز تایید کرد، این سازمان که در آن زمان سازمانی به نسبت جدید به حساب میآمد، در مدیریت عرضه پول و اعتبار قبل و بعد از سقوط بازار در سال 1929 عملکرد نادرستی داشت.

فدرال رزرو که در سال 1913 ایجاد شده بود، در طول هشت سال اول فعالیت خود به نسبت غیرفعال باقی ماند. پس از خروج اقتصاد از رکود سالهای 1920 تا 1921، فدرال رزرو اجازه گسترش قابل توجه عرضه پول را داد. بین سالهای 1921 و 1928، حجم کل عرضه پول به میزان 28 میلیارد دلار که معادل 61.8 درصد بود، افزایش یافت. سپردههای بانکی 51.1 درصد، سهم پسانداز و وام هریک به میزان 224.3 درصد و خالص ذخایر بیمه عمر نیز 113.8 درصد افزایش یافت. تمام این تغییرات پس از آن روی داد که فدرال رزرو میزان ذخایر الزامی بانکها را در سال 1917 به 3 درصد کاهش داد. در همین زمان، میزان ذخایر طلا از طریق خزانهداری و فدرال رزرو تنها 1.16 میلیارد دلار افزایش یافت.

با افزایش عرضه پول و پایین نگه داشتن نرخ بهره در طول دهه، فدرال رزرو به توسعه سریعی که قبل از فروپاشی روی داد، دامن زد. بیشتر رشد عرضه پول مازاد بازار سهام و حباب های املاک و مستغلات را متورم کردند.

پس از تخلیه این حبابها و سقوط بازار، فدرال رزرو با کاهش تقریباً یک سوم عرضه پول، مسیر مخالف را در پیش گرفت. این کاهش مشکلات شدیدی را برای نقدینگی بسیاری از بانکهای کوچک ایجاد و هرگونه امیدی برای بهبود سریع را خاموش کرد.

واقعیت سریع

مسیرهای تجاری ایجاد شده در طول جنگ جهانی دوم در طول رکود بزرگ باز ماندند و به بهبود بازار کمک کردند.

مشت محکم فدرال رزرو

همانطور که برنانکی در یکی از سخنرانیهای خود در نوامبر 2002 اشاره کرد، قبل از اینکه فدرال رزرو تاسیس شود، بحرانهای بانکی معمولاً ظرف چند هفته برطرف میشدند. موسسات مالی خصوصی بزرگ برای حفظ یکپارچگی نظام به قویترین موسسات مالی کوچکتر وام میدادند. این نوع سناریو دو دهه قبل از آن، در خلال هراس بانکی سال 1907 رخ داده بود.

زمانی که فروش جنون آمیز باعث سقوط بازار سهام نیویورک و منجر به رکود بانکی شد، جی پی مورگان که در آن زمان یک بانک سرمایهگذاری به نام خود داشت وارد عمل شد تا ساکنان وال استریت را برای اعطای مقادیر قابل توجهی از سرمایه به بانکهای فاقد بودجه گردهم جمع کند. از قضا، این هراس بانکی بود که دولت را وادار کرد تا برای کاهش میزان اتکای خود به سرمایهگذارانی منفرد مانند مورگان، فدرال رزرو را ایجاد کند.

پس از پنجشنبه سیاه، رؤسای چندین بانک نیویورک سعی کردند تا با خرید آشکار بلوکهای بزرگی از سهام شرکتهای معتبر و شناخته در قیمتهای بالاتر از قیمت فعلی بازاری آنها، اعتماد را مجددا به بازار القا کنند. در حالی که، این اقدامات صعود کوتاهمدتی را در روز جمعه ایجاد کردند، فروش وحشتزده از روز دوشنبه از سر گرفته شد. در دهههای پس از 1907، بازار سهام فراتر از توانایی چنین تلاشهای فردی رشد کرده بود. اکنون، فقط فدرال رزرو به اندازه کافی بزرگ بود که بتواند نظام مالی ایالات متحده را پشتیبانی کند.

فدرال رزرو بین سالهای 1929 و 1932 با تزریق وجه نقد موفق به انجام این کار نشد. در عوض، این سازمان تنها نظارهگر سقوط عرضه پول شد و به هزاران بانک اجازه داد ورشکسته شوند. در آن زمان، قوانین بانکی رشد و تنوعبخشی کافی به داراییها را که برای دوام بانکها در برابر چنین برداشت گسترده سپردههای بانکی یا هجوم بانکی لازم بودند، برای موسسات مالی بسیار دشوار میکرد.

اگرچه درک واکنش تند فدرال رزرو دشوار است، اما این واکنش ممکن است در نتیجه ترس از این موضوع باشد که نجات بانکهای بیاحتیاط تنها ممکن است باعث تشویق بیمسئولیت مالی در آینده در میان آنها شود. برخی از مورخان استدلال می کنند که فدرال رزرو شرایطی را ایجاد کرد که باعث گرم شدن بیش از اندازه اقتصاد شد که این امر سپس وخامت وضعیت اقتصادی را تشدید کرد.

تلاش هوور برای افزایش قیمتها

هربرت هوور پس از وقوع سقوط بازار دست به اقدامات خاصی زد، اگرچه او اغلب به عنوان رئیس جمهور «نظارهگر» معرفی میشود.

او بین سالهای 1930 و 1932 اقدامات زیر را اجرا کرد:

- افزایش مخارج فدرال به میزان 42٪ که برای اجرای برنامههای عامالمنفعه گستردهای مانند تاسیس شرکت بازسازی مالی (RFC) استفاده شدند.

- استفاده از عواید حاصل از مالیات برای هزینه برنامههای جدید

- ممنوعیت مهاجرت در سال 1930 برای جلوگیری از هجوم کارگران کم مهارت به بازار کار

هوور عمدتاً نگران کاهش دستمزدها در پی رکود اقتصادی بود. او استدلال میکرد که برای اطمینان از بالا بودن دستمزدها در تمام صنایع، قیمتها باید بالا باقی بمانند. برای بالا نگه داشتن قیمتها، مصرفکنندگان باید هزینه بیشتری پرداخت میکردند.

اما افراد در طی این سقوط بازار به شدت آسیب دیده بودند و بسیاری از افراد منابعی برای صرف هزینههای گزاف خرید کالاها و خدمات نداشتند. همچنین، شرکتها نمیتوانستند روی تجارت خارج از کشور حساب کنند، زیرا کشورهای خارجی نیز به همان اندازه افراد آمریکایی تمایلی به خرید کالاهای آمریکایی گرانقیمت نداشتند.

مهم

بسیاری از مداخلات دیگر او و کنگره پس از سقوط بازار، مانند کنترل دستمزدها، نیروی کار، تجارت و قیمت، به توانایی اقتصاد برای تعدیل و تخصیص مجدد منابع آسیب زدند.

حمایتگرایی ایالات متحده از صنایع داخلی

این واقعیت غمانگیز هوور را مجبور کرد تا از قوانین برای حمایت از قیمتها و در نتیجه دستمزدهای بالاتر با خفه کردن رقابت خارجی ارزانتر استفاده کند. هوور با پیروی از سنت حمایتگرایان و علیرغم اعتراضات بیش از 1000 اقتصاددان کشور، قانون تعرفه اسموت هاولی را در سال 1930 امضا کرد.

این قانون در ابتدا راهی برای حمایت از صنعت کشاورزی بود، اما به سرعت به یک تعرفه چندصنعتی تبدیل شد و عوارض هنگفتی را بر بیش از 880 محصول خارجی وضع کرد. نزدیک به سی و شش کشور تلافی کردند و واردات از 7 میلیارد دلار در سال 1929 به تنها 2.5 میلیارد دلار در سال 1932 کاهش یافت. تا سال 1934، تجارت بین المللی تا 66 درصد کاهش یافته بود. جای تعجب نیست که شرایط اقتصادی در سراسر جهان بدتر شد.

تمایل هوور برای حفظ مشاغل و سطوح درآمد فردی و شرکتی قابل درک بود. بااین حال، او مشاغل را تشویق کرد که دستمزدها را افزایش دهند، از اخراج کارکنان خودداری کنند و قیمتها را در زمانی که طبیعتاً باید کاهش مییافتند، بالا نگه دارند. در طی چرخههای قبلی رکود یا کسادی، ایالات متحده یک تا سه سال از دستمزدهای پایین و بیکاری رنج میبرد تا اینکه کاهش قیمتها منجر به بهبود اقتصاد میشد. ناتوانی در حفظ این سطوح مصنوعی، همراه با قطع تجارت جهانی، اقتصاد ایالات متحده را از کسادی به رکود کشاند.

قرارداد جدید

رئیسجمهور فرانکلین روزولت زمانی که در سال 1933 برنده انتخابات شد، وعده تغییرات عظیمی را داده بود. قرارداد جدیدی که او شروع کرد، مجموعهای ابتکاری و بیسابقه از برنامهها و اقدامات داخلی بود که برای تقویت کسبوکارهای آمریکایی، کاهش بیکاری و محافظت از افراد جامعه طراحی شده بودند.

این قرارداد که به طور جزئی بر اساس اصول اقتصاد کینزی طراحی شده بود، بر این واقعیت استوار بود که دولت میتواند اقتصاد را تحریک کند و باید این کار را انجام دهد. قرارداد جدید اهداف بلندی را برای ایجاد و حفظ زیرساختهای ملی، اشتغال کامل و دستمزدهای سالم تعیین کرد. دولت تلاش خود برای دستیابی به این اهداف را از طریق کنترل قیمتها، دستمزدها و حتی تولید شروع کرد.

برخی از اقتصاددانان ادعا می کنند که روزولت بسیاری از مداخلات هوور را فقط در مقیاس بزرگتر ادامه داد. او تمرکز سختی بر حمایت از قیمت و حداقل دستمزدها داشت و استاندارد طلای کشور را حذف و افراد را از احتکار سکه و شمش طلا منع کرد. او فعالیتهای تجاری انحصاری را ممنوع و دهها برنامه جدید پروژههای عامالمنفعه و سایر سازمانهای شغلآفرینی را راه اندازی کرد.

دولت روزولت به کشاورزان و دامداران پول میداد تا تولید خود را متوقف یا کاهش دهند. یکی از دلخراشترین معماهای آن دوره، نابودی محصولات کشاورزی اضافی بود، علیرغم اینکه هزاران آمریکایی نیاز به دسترسی به غذای مقرون به صرفه داشتند.

مالیاتهای فدرال بین سال های 1933 و 1940 برای پرداخت هزینههای این طرح ها و همچنین برنامههای جدیدی مانند تامین اجتماعی سه برابر شد. این افزایشها شامل افزایش مالیات غیر مستقیم، مالیات بر درآمد شخصی، مالیات بر ارث، مالیات بر درآمد شرکتها و مالیات بر سود مازاد میشد.

موفقیت و شکست قرارداد جدید

قرارداد جدید منجر به نتایج قابل اندازهگیری، مانند اصلاح و تثبیت نظام مالی و افزایش اعتماد عمومی شد. روزولت در مارس 1933 به مدت یک هفته تعطیل بانکی اعلام کرد تا از فروپاشی نهادی به دلیل برداشتهای وحشتزده سپردهها جلوگیری کند. به دنبال آن یک برنامه ساختوساز برای شبکهای از سدها، پلها، تونلها و جادهها دنبال شد. این پروژهها برنامههای کاری فدرال را باز و هزاران نفر را استخدام کردند.

اگرچه تا حدودی نشانههای بهبودی در اقتصاد ظاهر شده بود، اما این بازگشت به حدی ضعیف بود که بتوان به صراحت سیاستهای قرارداد جدید را در بیرون کشیدن آمریکا از رکود بزرگ موفق تلقی کرد. مورخان و اقتصاددانان در مورد دلیل این موضوع اختلافنظر دارند:

- کینزیگرایان کمبود مخارج فدرال را مقصر میدانند و میگویند که روزولت در برنامههای احیای دولتمحور خود به اندازه کافی پیش نرفت.

- برخی دیگر ادعا می کنند که روزولت با تلاش برای ایجاد بهبود فوری اقتصاد به جای اجازه دادن به چرخه اقتصادی یا تجاری برای طی کردن مسیر معمول دو ساله خود یعنی رسیدن به کف و سپس احیای مجدد، رکود را طولانیتر کرده است، درست مانند هوور قبل از خود.

در مطالعهای که توسط دو اقتصاددان دانشگاه کالیفرنیا، لس آنجلس انجام شد، تخمین زده شده است که قرارداد جدید مدت زمان رکود بزرگ را حداقل تا هفت سال افزایش داده است. اما این امکان نیز وجود دارد که بهبودی به نسبت سریع، که مشخصه سایر بهبودهای پس از دورههای رکودی بود، پس از رکود 1929 به سرعت رخ نداده باشد. به این دلیل که این دوره اولین باری بود که عموم افراد (نه فقط نخبگان وال استریت) مقادیر زیادی پول را در بازار سهام از دست داده بودند.

رابرت هیگز، مورخ اقتصادی آمریکایی، استدلال میکند که قوانین و مقررات جدید روزولت آنقدر سریع و انقلابی بودند که جرئتی برای استخدام یا سرمایهگذاری جدید برای مشاغل باقی نمیگذاشتند. فیلیپ هاروی، استاد حقوق و اقتصاد دانشگاه راتگرز، پیشنهاد کرد که روزولت بیش از ایجاد یک بسته محرک اقتصادی کلان به سبک کینزی، به رسیدگی به نگرانیهای رفاه اجتماعی علاقه داشت.

واقعیت سریع

سیاستهای تأمین اجتماعی که توسط «قرارداد جدید» وضع شده بود، برنامههایی را برای مزایای بیکاری، بیمه ازکارافتادگی، کهنسالی و مزایای زنان بیوه ایجاد کردند.

تأثیر جنگ جهانی دوم

به نظر میرسد که رکود بزرگ به طور ناگهانی در حدود سال های 1941 تا 1942 پایان یافته است، البته اگر بخواهیم بر مبنای آمار اشتغال و تولید ناخالص داخلی چنین نتیجهگیری کنیم. این دوران درست زمانی بود که ایالات متحده وارد جنگ جهانی دوم شد. نرخ بیکاری از هشت میلیون نفر در سال 1940 به کمی بیش از یک میلیون نفر در سال 1943 کاهش یافت. بااین حال، بیش از 16 میلیون آمریکایی برای جنگ در نیروهای مسلح استخدام شدند. بااینحال، در بخش خصوصی، نرخ واقعی بیکاری در طول جنگ افزایش یافت.

استاندارد زندگی به دلیل کمبودهای زمان جنگ ناشی از جیرهبندی کالاهای اساسی کاهش یافت و مالیاتها به طور چشمگیری برای تأمین هزینههای جنگ افزایش یافتند. سرمایهگذاری خصوصی از 17.9 میلیارد دلار در سال 1940 به 5.7 میلیارد دلار در سال 1943 کاهش یافت و کل تولیدات بخش خصوصی نزدیک به 50 درصد کاهش پیدا کرد.

اگرچه این تصور که جنگ به رکود بزرگ پایان داده است مغالطه پنجره شکسته است، این درگیری ایالات متحده را در مسیر بهبود قرار داد. جنگ مجراهای تجارت بین المللی را باز کرد و روند کنترل قیمت و دستمزد را معکوس کرد. تقاضای دولت راه را برای ورود محصولات ارزان قیمت باز و تقاضا یک محرک مالی عظیم را ایجاد کرد.

در 12 ماه اول پس از پایان جنگ، سرمایهگذاریهای خصوصی از 10.6 میلیارد دلار به 30.6 میلیارد دلار افزایش یافتند. بازار سهام در طی چند سال کوتاه به روند صعودی بازگشت.

واقعا چه عاملی باعث رکود بزرگ شد؟

تعیین دقیق عامل خاصی که باعث رکود بزرگ شده است، دشوار است. اما اقتصاددانان و مورخان به طور کلی موافق هستند که چندین عامل مختلف کاهش دهنده فعالیت اقتصادی وجود داشتند که منجر به این دوره رکود شدند. این عوامل شامل سقوط بازار سهام در سال 1929، استاندارد طلا، کاهش وامدهی و تعرفهها و همچنین وحشت بخش بانکی و سیاستهای پولی قراردادی توسط فدرال رزرو میشوند.

رکود بزرگ از چه زمانی شروع شد؟

رکود بزرگ پس از سقوط بازار سهام در سال 1929 آغاز شد که ثروت اسمی خصوصی و شرکتی را از بین برد. این امر اقتصاد ایالات متحده را به رکود کشاند و در نهایت از مرزهای ایالات متحده به اروپا سرازیر شد.

رکود بزرگ چه زمانی به پایان رسید؟

رکود بزرگ در سال 1941 به پایان رسید. این دوره تقریباً همزمان با ورود ایالات متحده به جنگ جهانی دوم بود. اکثر اقتصاددانان از این دوره به عنوان تاریخ پایان رکود بزرگ یاد می کنند، زیرا این دوره زمانی بود که بیکاری کاهش و تولید ناخالص داخلی افزایش یافت.