منظور از چرخه تجاری چیست؟

چرخه های تجاری از فراز و نشیبهای چرخهای هماهنگ در معیارهای کلی فعالیت اقتصادی – تولید، اشتغال، درآمد و فروش تشکیل شده است.

در اصل، چرخه های تجاری با تناوب فازهای گسترش و انقباض در کل فعالیت اقتصادی و تغییرات همزمان متغیرهای اقتصادی در هر مرحله از چرخه مشخص می شوند. فعالیت اقتصادی کل نه تنها با تولید ناخالص داخلی واقعی (یعنی تعدیل شده با تورم) -که معیاری از کل تولید است- بلکه همچنین با معیارهای کل تولید صنعتی، اشتغال، درآمد و فروش ارزیابی میشود که شاخص های همزمان و کلیدی اقتصادی استفاده شده برای تعیین رسمی زمان اوج و قعر چرخه تجاری ایالات متحده هستند.

یکی از تصورات غلط رایج این است که رکود اقتصادی را صرفا میتوان به صورت کاهش تولید ناخالص داخلی واقعی در دو بازه سه ماهه متوالی تعریف است. قابل توجه است که هیچیک از رکودهای 1960-1961 و 2001 شامل کاهش تولید ناخالص داخلی واقعی در دو بازه سه ماهه متوالی نبودند.

رکود در واقع نوع خاصی از چرخه معیوب است که با کاهش های آبشاری تولید، اشتغال، درآمد و فروش همراه است که این مسئله خود منجر به کاهش بیشتر تولید می شود و به سرعت از صنعتی به صنعت دیگر و از منطقهای به منطقه دیگر گسترش می یابد. این اثر دومینویی کلید انتشار ضعف رکودی در سراسر اقتصاد است و باعث تغییر هماهنگ این شاخصهای اقتصادی همزمان و تداوم رکود میشود.

از طرف دیگر، بهبود چرخه تجاری زمانی آغاز می شود که آن چرخه معیوب رکودی معکوس و به یک چرخه مطلوب تبدیل می شود، به طوری که افزایش تولید باعث افزایش شغل، افزایش درآمد و افزایش فروش می شود که این مسئله نیز به نوبهی خود منجر به افزایش بیشتر تولید می شود. بهبود تنها زمانی که خود تقویت کننده باشد ممکن است تداوم پیدا کند و منجر به توسعه پایدار اقتصادی شود و این اثر دومینویی که باعث انتشار احیای فعالیت اقتصادی در سراسر اقتصاد می شود تقویت بازخوردی بهبود اقتصادی را تضمین میکند.

البته باید توجه داشت که بورس اقتصاد نیست. بنابراین، چرخه تجاری را نباید با چرخه های بازار که با استفاده از شاخص های گسترده قیمت سهام اندازه گیری می شوند، اشتباه گرفت.

نکات کلیدی

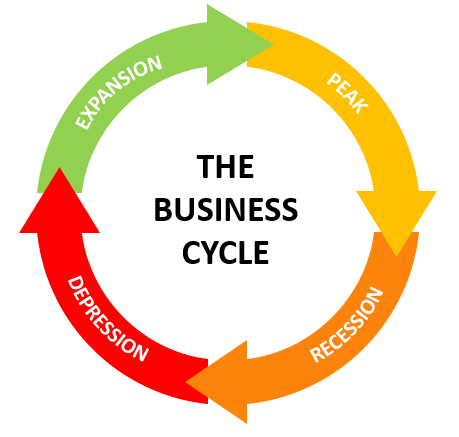

مراحل متناوب چرخه تجاری، انبساط و انقباض (که رکود نیز نامیده می شود) فعالیت اقتصادی است. رکود در اوج چرخه تجاری -زمانی که مرحله توسعه به پایان می رسد- شروع می شود و در انتهای چرخه تجاری، زمانی که گسترش بعدی شروع می شود، پایان می یابد.

شدت رکود با سه معیار D اندازهگیری میشود: عمق، انتشار و مدت و قدرت انبساط با شدت برجستگی، فراگیری و ماندگاری آن اندازهگیری میشود.

اندازهگیری و تعیین زمان چرخههای تجاری

شدت رکود با سه معیار D اندازه گیری می شود: عمق، انتشار و مدت. عمق رکود با بزرگی کاهش از اوج به قعر معیارهای کلی تولید، اشتغال، درآمد و فروش تعیین می شود. انتشار آن با گستره پراکندگی رکود در فعالیت های اقتصادی، صنایع و مناطق جغرافیایی اندازه گیری می شود. مدت آن نیز با فاصله زمانی بین اوج و قعر مشخص می شود.

به روشی مشابه، قدرت گسترش اقتصادی با شدت برجستگی آن، فراگیری و ماندگاری آن تعیین می شود. این سه معیار P با سه معیار D رکود مطابقت دارند.

گسترش اقتصادی از قعر (یا کف) یک چرخه تجاری شروع می شود و تا اوج بعدی ادامه می یابد، در حالی که رکود از آن اوج شروع می شود و تا قعر بعدی ادامه می یابد.

دفتر ملی تحقیقات اقتصادی (NBER) زمان بندی چرخههای تجاری (تاریخ شروع و پایان رکود و توسعه برای ایالات متحده) را تعیین می کند . بر این اساس، کمیته زمانبندی چرخههای تجاری این دفتر رکود را «به صورت کاهش قابل توجه فعالیت اقتصادی در سرتاسر اقتصاد تعریف میکند که بیش از چند ماه طول بکشد و معمولاً تاثیرات آن در تولید ناخالص داخلی واقعی، درآمد واقعی، اشتغال، تولید صنعتی، و فروش عمده و خرده فروشی قابل مشاهده باشد.»

کمیته زمانبندی معمولاً تاریخ شروع و پایان رکود را مدت ها بعد از رویداد آن تعیین میکند. به عنوان مثال، پس از پایان رکود 2007-2009، «این کمیته برای تصمیمگیری خود منتظر انتشار نتایج بازنگری در حساب های درآمد ملی و تولید بود که در 30 ژوئیه و 27 اوت 2010 منتشر شدند» و پس از آن در تاریخ 20 سپتامبر 2010 زمان پایان رکود را ژوئن 2009 اعلام کرد. از زمان تشکیل این کمیته در سال 1979، میانگین تاخیر آن در اعلام تاریخ شروع و پایان رکودها، هشت ماه برای اوج چرخه اقتصادی و 15 ماه برای قعر چرخه اقتصادی بوده است.

قبل از تشکیل این کمیته یعنی از سال 1949 تا 1978 دکتر جفری اچ مور از طرف دفتر ملی تحقیقات اقتصادی تاریخ شروع و پایان رکودهای اقتصادی را تعیین میکرد. او سپس از سال 1979 تا زمان مرگش در سال 2000 به عنوان عضو ارشد این کمیته خدمت کرد. مور در سال 1996 مؤسسه تحقیقاتی چرخه اقتصادی (ECRI) را تأسیس کرد که بر اساس همان رویکردی که برای تعیین زمان بندی رسمی چرخههای تجاری ایالات متحده استفاده می شود، گاهشماری چرخههای تجاری را برای 21 اقتصاد دیگر، از جمله کشورهای G7 و BRICS تعیین میکند. در تحلیلهایی که از تاریخهای رکود بینالمللی به عنوان معیار استفاده میکنند، پرکاربردترین روش استفاده شده ارجاع به تاریخهای منتشر شده از سوی NBER برای ایالات متحده و ECRI برای سایر اقتصادها است.

دورهی گسترش فعالیت اقتصادی در ایالات متحده معمولاً بیشتر از رکودهای این کشور طول کشیده است. در سالهای 1854-1899، مدت زمان دوام آنها تقریباً برابر بود به طوری که به طور متوسط رکودهای اقتصادی 24 ماه و گسترش فعالیت اقتصادی 27 ماه طول کشید. میانگین مدت رکود در دوره 1900-1945 به 18 ماه و در دوره پس از جنگ جهانی دوم به 11 ماه کاهش یافت. در همین حال، میانگین مدت زمان توسعه اقتصادی به تدریج افزایش یافت و از 27 ماه در سالهای 1854-1899، به 32 ماه در سالهای 1900-1945، به 45 ماه در میان سالهای 1945-1982 و به 103 ماه در دوره 1982-2009 رسید.

عمق رکود در طول زمان تغییر کرده است. رکودها معمولاً در دوره قبل از جنگ جهانی دوم (جنگ جهانی دوم) که به قرن نوزدهم بازمیگردد بسیار عمیق بودند. با کاهش شدید نوسانات چرخه ای پس از جنگ جهانی دوم، عمق رکود به شدت کاهش یافت. از اواسط دهه 1980 تا آستانه رکود بزرگ 2007-2009 (دوره ای که گاهی اوقات اعتدال بزرگ نامیده می شود) کاهش بیشتری در نوسانات چرخهای ایجاد شد. همچنین، به نظر می رسد از زمان شروع دوران اعتدال بزرگ میانگین طول عمر گسترش اقتصادی تقریباً دو برابر شده است.

انواع تجربه چرخهای

تجربه بیشتر اقتصادهای بازار محور قبل از جنگ جهانی دوم رکودهای عمیق و بهبود قوی را شامل میشد. با این حال، احیای اقتصادی پس از جنگ جهانی دوم به دنبال ویرانیهایی که جنگ بر بسیاری از اقتصادهای بزرگ وارد کرد، روند قوی از رشد اقتصادی را ایجاد کرد که چند دهه ادامه داشت.

هنگامی که رشد اقتصادی روند قوی داشته باشد- همانطور که چین در دهه های اخیر نشان داده است – کاهش رشد اقتصادی به زیر صفر و فرو بردن اقتصاد در رکود برای رکودهای چرخه ای بسیار دشوار خواهد بود. به همین دلیل، آلمان و ایتالیا تا اواسط دهه 1960 اولین رکود اقتصادی پس از جنگ دوم خود را تجربه نکردند و به همین دلیل توسعه اقتصادی دو دههای را تجربه کردند. از دهه 1950 تا دهه 1970، کشور فرانسه دورهی توسعهی اقتصادی 15 ساله را تجربه کرد، بریتانیا شاهد توسعه اقتصادی 22 ساله بود و ژاپن از یک دوره توسعه اقتصادی 19 ساله برخوردار شد. کانادا از اواخر دهه 1950 تا اوایل دهه 1980 شاهد گسترش اقتصادی 23 ساله بود. حتی ایالات متحده از طولانی ترین دوره توسعه خود تا آن زمان بهرهمند شد که تقریباً از اوایل سال 1961 تا پایان سال 1969 به مدت نه سال ادامه داشت.

با توجه به اینکه به نظر میرسید رکودهای چرخه تجاری کمرنگتر شدهاند اقتصاددانان بر چرخه های رشد اقتصادی متمرکز شدند که شامل دوره های متناوب رشد بالاتر و پایین تر از روند میشد. اما پایش چرخه های رشد مستلزم تعیین روند فعلی است که این مسئله برای پیش بینی بلادرنگ چرخه اقتصادی مشکل ساز است. در نتیجه جفری اچ. مور در موسسه تحقیقات چرخه اقتصادی مفهوم متفاوتی را برای چرخه های اقتصادی انتخاب کرد – چرخه نرخ رشد.

چرخههای نرخ رشد – که چرخههای شتاب-کاهش سرعت نیز نامیده میشوند – شامل دورههای متناوبی از نوسانات چرخهای صعودی و نزولی نرخ رشد اقتصاد است که با نرخ رشد همان شاخصهای اقتصادی همزمان کلیدی که برای تعیین زمان نقاط اوج و قعر چرخه تجاری استفاده میشوند اندازهگیری میشود. از این نظر، چرخه نرخ رشد (GRC) اولین مفهوم مشتق چرخه تجاری کلاسیک (BC) به حساب میآید. اما مهمتر از همه این است که تجزیه و تحلیل چرخه نرخ رشد نیازی به برآورد روند ندارد.

موسسه تحقیقات چرخه اقتصادی با استفاده از رویکردی مشابه با روش تعیین گاهشماری چرخههای تجاری، گاهشماری چرخهی نرخ رشد را برای 22 اقتصاد از جمله ایالات متحده تعیین میکند. از آنجایی که چرخههای نرخ رشد بر نقاط عطف چرخه های اقتصادی مبتنی هستند، اطلاع از آنها به ویژه برای سرمایه گذارانی که به ارتباط بین بازارهای سهام و چرخه های اقتصادی حساس هستند، مفید است.

مهم

محققانی که پیشگام تحلیل چرخه تجاری کلاسیک و تحلیل چرخه رشد بودند، به چرخه نرخ رشد (GRC) روی آوردند، که از دورههای متناوب صعود و نزول چرخهای رشد اقتصادی تشکیل شده است و با نرخهای رشد همان شاخصهای همزمان کلیدی اقتصادی که برای تعیین تاریخ اوج و قعر چرخههای تجاری استفاده میشوند اندازهگیری میشوند.

قیمت سهام و چرخه تجاری

در دوره پس از جنگ جهانی دوم، بزرگترین موارد رکود قیمت سهام معمولاً – اما نه همیشه – در حوالی رکودهای چرخه تجاری (یعنی رکود) اتفاق افتاده است. موارد استثنای این قاعده عبارتند از سقوط بازار سهام در سال 1987 که جزئی از سقوط 35 درصدی شاخص S&P 500 در آن سال بود، اصلاح 23 درصدی آن در سال 1966 و کاهش 28 درصدی آن در نیمه اول 1962.

با این حال، هر یک از این موارد کاهش بزرگ بازار سهام در طول رکود چرخه نرخ رشد رخ داده است. در واقع، در حالی که قیمت سهام به طور کل در نزدیکی رکودهای چرخه تجاری روند نزولی بزرگ و نزدیکی بهبود چرخه تجاری روند صعودی قابل توجهی را تجربه میکنند اما رابطه بهتری بین رکود قیمت سهام و رکود چرخه نرخ رشد -و بین افزایش قیمت سهام و جهش چرخه نرخ رشد- در دوره پس از جنگ جهانی دوم و دهههای منتهی به رکود بزرگ وجود داشته است.

پس از رکود بزرگ سالهای 2007-2009 (در حالی که هیچگاه نزول تمام عیار قیمت سهام با کاهش بیش از 20٪ در میانگین های اصلی، تا قبل از همه گیری COVID-19 2020 رخ نداد) اما «اصلاحات قیمت» کوچکتر 10٪ تا 20٪ در اطراف چهار رکود میانی چرخه نرخ رشد یعنی از مه 2010 تا مه 2011، مارس 2012 تا ژانویه 2013، مارس تا آگوست 2014، و آوریل 2014 تا مه 2016 تجمع پیدا کردهاند. سقوط 20 درصدی S&P 500 در اواخر سال 2018 نیز در رکود پنجم چرخه نرخ رشد که از آوریل 2017 آغاز شده بود و در رکود سال 2020 به اوج خود رسید رخ داد.

در اصل، دورنمای رکود معمولاً اما نه همیشه، باعث کاهش عمده قیمت سهام می شود. اما دورنمای کاهش سرعت رشد اقتصادی -و به طور خاص، رکود چرخه نرخ رشد- ممکن است اصلاحات کوچکتر و در مواردی نزولهای بسیار بزرگتری در قیمت سهام ایجاد کند.

بنابراین، برای سرمایه گذاران بسیار مهم است که نه تنها مراقب رکودهای چرخه تجاری باشند بلکه همچنین به کاهش سرعت رشد اقتصادی که به عنوان رکود چرخه نرخ رشد نیز شناخته میشوند توجه داشته باشند،. کسانی که علاقه مند به یادگیری بیشتر در مورد چرخه های تجاری، قیمت سهام و سایر مفاهیم مالی هستند، در صورت تمایل میتوانند در یکی از بهترین دوره های سرمایه گذاری موجود ثبت نام کنند.