چگونه از دیفای (Defi) استفاده کنیم؟

تامین مالی غیرمتمرکز (Defi)، به شما امکان دسترسی به طیف وسیعی از خدمات مالی را میدهد، از نوع سادهای که معمولاً توسط بانک مرکزی شما ارائه میشود، تا ابزار پیچیدهای که توسط صندوقهای تامینی و بانکداران سرمایهگذاری استفاده میشود. تنها چیزی که نیاز دارید یک افزونه کیف پول بر روی مرورگر و هوشیاری است.

اقتصاد آنلاین - آرمین جمدی خیابانی؛ با قفل کردن ارز رمزنگاری شده خود در قراردادهای هوشمند، در فرآیندی که به عنوان سهامداری شناخته می شود، می توانید سود کسب کنید که به عنوان بازده درصدی سالانه (APY) شناخته می شود - اصطلاحی که برای امور مالی سنتی (tradfi) آشنا است.

بهعنوان پاداشی که برای سرمایهگذاری وجوه - ارائه نقدینگی - به شما پاداشی بهعنوان یک نشانه خاص برای هر پروژه Defi تعلق میگیرد. این توکن به شما حق رای در هر بحثی در مورد تغییرات در نحوه عملکرد سیستمش می دهد و ارزش حدس و گمان دارد.

توکن های DEFI از سال 2020 افزایش قابل توجهی در ارزش خود نشان داده اند.

نحوه استفاده DEFI در قراردادهای هوشمند

یک قرارداد هوشمند اساساً توافقی برای انجام برخی شرایط بیان شده در قالب کد رایانه است. در حال حاضر حساب بانکی شما ممکن است حق دریافت مقدار معینی از سود ماهانه یا بازپرداخت نقدی بابت بدهی مستقیم با هزینه کارمزد ماهانه را به شما بدهد.

این توافق از طریق یک فرآیند درخواست رسمی - که ممکن است چند روز طول بکشد - از طریق ترکیبی از افراد و نرمافزار مدیریت میشود و به صورت کتبی شناسایی میشود.

در مقابل، یک قرارداد هوشمند از زبان برنامهنویسی (Solidity on Ethereum) برای بیان بخشهای ریاضی یک قرارداد استفاده میکند - چقدر سود، چه زمانی باید پرداخت شود - و بلاک چین زیربنایی اتریوم توافق را با هزینه کارمزدی که به گس (بر حسب ETH) پرداخت می شود اجرا میکند تا شفاف باشد و قابل اصلاح نباشد.

در تصویر زیر نمونه ای از محیط کار سالیدیتی را مشاهده میکنید.

Solidity یک زبان برنامه نویسی شی گرا برای نوشتن قراردادهای هوشمند است که برای پیاده سازی قراردادهای هوشمند بر روی پلتفرم های مختلف بلاک چین، به ویژه اتریوم، استفاده می شود.

از این نظر اساسی، Defi نوعی فرصتهای پسانداز و سرمایهگذاری را که زمانی محفوظات مالی سنتی (tradfi) بود، بازسازی میکند، با این تفاوت که واسطهها را بهطور کامل حذف میکند.

شما با کد تعامل دارید، نه افراد، و هیچ فرآیند رسمی وجود ندارد - هیچ فرم یا KYC. این مدل جدید بدون مجوز، تولید ثروت را دموکراتیک می کند و پادزهری برای روش شبکه بسته ای است که شبکه های مالی در حال حاضر کار می کنند.

KYC چیست؟ کوتاه شده عبارت Know Your Customer

استانداردهای (KYC) برای محافظت از مؤسسات مالی در برابر تقلب، فساد، پولشویی و تأمین مالی تروریسم طراحی شده اند. KYC شامل چندین مرحله برای ایجاد هویت مشتری است. ماهیت فعالیت های مشتریان را کیفیت سنجی مینماید که آیا واجد شرایط قانونی مبادلات وجوه است یا خیر.

به عنوان مثال چنانچه شما از صرافی های خارجی استفاده کنید، جهت رفع محدودیت های تراکنشی میبایست در همین بخش با استفاده از آپلود مدارک شناسایی خود مانند گذرنامه تایید هویت شوید.

با این حال، به این معنی است که هیچ خط محافظی وجود ندارد، بنابراین برای لذت بردن از پاداشهای بالقوه که در کسب سود و هدف ها خلاصه نمیشود، باید با سطح خود مختاری که در این فضا تجربه مینمایید احساس راحتی کنید.

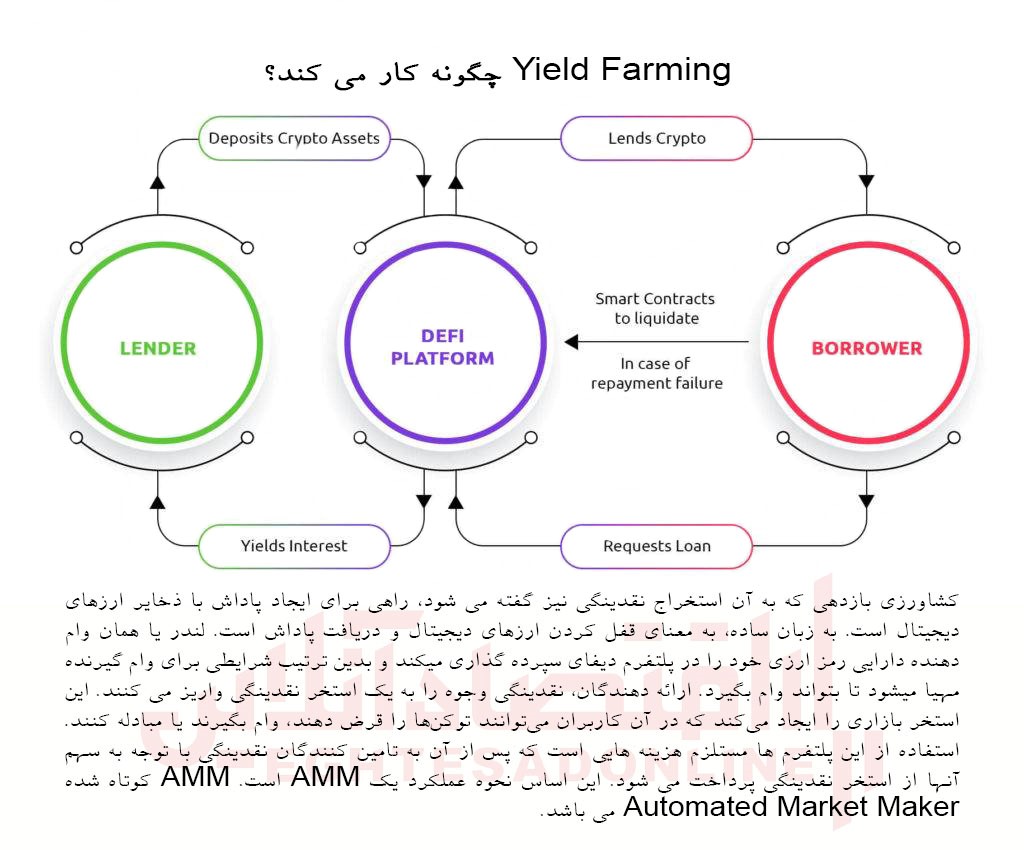

کاربران پیشرفته میتوانند به عنوان مثال ارز دیجیتال A را به اشتراک بگذارند و یک ارز مصنوعی جدید B تولید کنند، که سپس میتوانند از آن در جای دیگری در اکوسیستم Defi استفاده کنند، در هر جایی که بتواند بهترین بازده را در فرآیندی به نام کشت سود یا همان yield farming تولید کند.

اگر این کار دلهرهآور به نظر میرسد، همیشه میتوانید از ارز دیجیتال خود سود غیرفعال به دست آورید، اما با کار با در (CEFI)، نه قراردادهای هوشمند.

ریسک/پاداش معامله DEFI

در حالی که APY های tradfi به سمت صفر گرایش پیدا کرده اند (برخی بانک ها در سراسر دنیا حتی در حال حاضر سود منفی اعمال می کنند)، Defi بازدهی دو یا حتی سه رقمی را ارائه می دهد.

جذابیت این پروتکل واضح است: چه کسی نمی خواهد پول خود را در یک سال به سادگی از طریق قفل کردن آن در یک پروتکل مالی غیرمتمرکز دوبرابر کند و اجازه دهد زمان به بقیه موارد رسیدگی کند؟

نه تنها این، علاقه زیاد به Defi باعث شده است که ارزش توکنهای اساسی که کاربران بابت استیکینگ به دست میآورند، به شدت افزایش یابد.

البته یک مساله هم وجود دارد. پروتکلهای Defi به دلیل تازگی و ماهیت بسیار آزمایشی، خطرات منحصر به فردی دارند که باید از آنها آگاه باشید.

آسیب پذیری قرارداد هوشمند

قراردادهای هوشمند دستورالعمل های رمزگذاری شده هستند. دستورالعمل های کدگذاری نادرست، با منطق ضعیف می تواند هکرها را قادر به سوء استفاده از قرارداد و سرقت وجوه کند. یک جستجوی گوگل سریع انجام دهید و خواهید دید که این مشکل چقدر رایج است.

هزینه های قرارداد هوشمند

Defi برای اجرای قراردادهای هوشمند که مستلزم پرداخت هزینه است، باید با یک بلاک چین تعامل داشته باشد. پروژههای Defi مبتنی بر اتریوم شاهد افزایش هزینههای کارمزد گس به سطوح فوقالعادهای بودهاند. همه پروژه ها به اتریوم متکی نیستند، بنابراین میتوانید از دیگر شبکه ها براحتی و بدون پرداخت کارمزد خرید و فروش کنید.

شما کاملاً مسئول هستید

DEFI یک شمشیر دو لبه است. شما میتوانید در کوتاهترین زمان به زمینگیری و کشاورزی بپردازید، اما کاملاً مسئول هستید. در صورت از دست دادن کلید خصوصی کنترل دسترسی به کیف پول Defi یا تخصیص نادرست وجوه، چاره ای وجود ندارد.

به طور کلی، پروتکلهای Defi تثبیتشدهتر، با ارزش کل داراییهای قفلشده در آنها (همچنین به عنوان TVL شناخته میشوند)، ایمنتر هستند. این به این دلیل است که کد آنها به طور گسترده در یک محیط زنده مورد بازرسی و "آزمایش نبرد" قرار گرفته است.

آنها همچنین توسط تیم هایی از توسعه دهندگان بسیار ماهر نگهداری می شوند. با این حال، این آنها را کاملاً ایمن نمی کند: هک ها و سوء استفاده ها هنوز هم گاهی اوقات اتفاق می افتد.

پروتکلهای جدیدتر APY بالاتری را به منظور ایجاد نقدینگی ارائه میکنند و توکنهای آنها از ارزش پایه پایینتری شروع میشوند، اما شهرت آنها ثابت نشده است.

در حالی که وسوسه این است که داراییهای خود را در پروتکلی که بالاترین APY را وعده میدهد، قفل کنید، عاقلانه است که قبل از شروع به سرمایهگذاری ارز دیجیتال گرانبهای خود، در پروژه دقت لازم را انجام دهید.

- آیا کد به صورت حرفه ای ممیزی شده است؟

- پروژه چه مدت به بهره برداری رسیده است؟

- مقدار کل قفل شده در پروتکل چقدر است؟ (عدد بالاتر به طور کلی به معنای مشروعیت بیشتر است.)

خطرات پروژههای رمزنگاری شده با بازده در مارس 2020 نشان داده شد، زمانی که مجموعهای از انحلالهای اجباری منجر به زیانهای هنگفت در پلتفرم وامدهی غیرمتمرکز مالی (Defi) Maker شد.

کاهش شدید ارزش اتر (ETH) که به عنوان وثیقه پایه پلتفرم عمل می کند، باعث شد که موقعیت های بدهی وثیقه (CDPs) به زیر نسبت وثیقه ETH:DAO سقوط کند و باعث زیان 6.65 میلیون دلاری شود.

پلتفرم دیگر، Cred، پس از اعلام ورشکستگی، مجبور شد ورودی و خروجی وجوه مربوط به برنامه Earn خود را متوقف کند. شایان ذکر است که هیچ وام دهنده ای در صنعت کریپتو وجود ندارد.

پروتکل های محبوب Defi

امور مالی غیرمتمرکز حدود دوازده پروتکل به خوبی تثبیت شده دارد که می توان آنها را به عنوان "بانک های بزرگ" Defi در نظر گرفت. البته تفاوت این است که شما مجبور نیستید وجوه خود را با این پروژه ها نگه دارید، همانطور که هنگام واریز دارایی ها به حساب بانکی انجام می دهید: در عوض، یک قرارداد هوشمند کل فرآیند را کنترل می کند. به شرطی که کد بدون اشکال باشد، وجوه شما باید امن باشد و کارمندان قادر به جبران پول شما نباشند.

پروتکل های محبوب defi عبارتند از:

maker: پروتکل صدور و وام استیبل کوین. با قرار دادن دارایی هایی مانند ETH و WBTC به عنوان وثیقه، می توانید استیبل کوین هایی به نام DAI را ضرب کنید که در مقابل رمزارز قفل شده وثیقه قرار می گیرند. این شکلی از وام دهی غیرمتمرکز را فراهم می کند و به شما امکان می دهد از DAI در داخل defi برای اهداف دیگر استفاده کنید. پس از بازپرداخت مبلغ وام گرفته شده، می توانید ارز رمزنگاری شده خود را پس بگیرید.

Aave: یک پروتکل غیرمتمرکز برای وام دادن و استقراض. دارایی های خود را به اشتراک بگذارید و سود سپرده های خود را کسب کنید. Aave همچنین وام های بدون وثیقه ارائه می دهد.

Compound: یک پروتکل کنترل شده به صورت الگوریتمی برای کسب سود در دارایی های سهام.

Yearn Finance: یک صندوق تامینی غیرمتمرکز که دارایی های سهامدار را در پروتکل های مختلف defi سرمایه گذاری می کند و استراتژی های بازدهی را برای افزایش ثروت کاربران خود دنبال می کند.

نحوه تعامل با پروتکل های defi

تعامل با پروتکل های defi نیاز به یک کیف پول وب سازگار مانند MetaMask دارد. پس از بازدید از برنامه وب پروتکل مورد نظر، مانند Yearn Finance، از شما خواسته می شود که کیف پول MetaMask خود را با کلیک بر روی پیام تأییدی که ظاهر می شود به سایت متصل کنید.

پس از آن، هر زمان که بخواهید با پروتکل Defi تعامل داشته باشید، مانند واریز ETH به یکی از قراردادهای هوشمند آن، یک پاپ آپ مشابه ظاهر می شود. این بار تراکنش شما در شبکه اتریوم پخش می شود و هزینه ای از شما دریافت می شود.

هر تراکنش بعدی همان فرآیند را دنبال میکند، از جمله شرطبندی داراییها، برداشتن سهام، و جمعآوری توکنهایی که به عنوان بازده به دست آمدهاند. در هر مورد، باید از چند ثانیه تا چند دقیقه منتظر بمانید تا تراکنش در شبکه اتریوم تایید شود.

WBTC را در YEARN FINANCE سپرده گذاری کنید

در اینجا نمونه ای از مراحلی است که برای راه اندازی یک استراتژی کشت سود باید انجام دهید. در این مورد، ما WBTC را به صندوق سرمایه گذاری یرن فاینانس واریز می کنیم:

- مطمئن شوید که WBTC را در کیف پول Ethereum MetaMask خود ذخیره کرده اید. (اگر این کار را نکردید، می توانید آن را در SushiSwap در ازای ETH خریداری کنید.)

- به Yearn Finance بروید و وقتی از شما خواسته شد، کیف پول MetaMask خود را وصل کنید.

- WBTC را از خزانه های موجود انتخاب کنید و روی پیکان کشویی سمت راست ردیف WBTC کلیک کنید.

- مقدار WBTC را که می خواهید واریز کنید وارد کنید یا فقط روی "حداکثر" و سپس "تأیید" کلیک کنید.

- دو تراکنش که در MetaMask ظاهر می شوند را تأیید کنید. اولی به Year Finance اجازه می دهد تا WBTC شما را در قرارداد هوشمند خود ذخیره کند و دومی WBTC را منتقل می کند.

و تمام. شما اکنون WBTC را در Finance Yearn ذخیره کرده اید و تا زمانی که دارایی های شما در خزانه باقی بماند، APY نمایش داده شده را دریافت خواهید کرد. هنگامی که می خواهید برداشت کنید، به سادگی روند توضیح داده شده در بالا را معکوس کنید.

جایگزین های زنجیره هوشمند DEFI برای اتریوم

در حالی که اکثر فعالیت های Defi حول محور اتریوم می چرخد، پروتکل ها و محصولات مشابهی در شبکه های قرارداد هوشمند مانند TomoChain، TRON، Binance Smart Chain، Avalanche و Matic موجود است.

تعامل با پروتکل های مربوطه آنها مستلزم همین فرآیند است - حتی می توانید کیف پول MetaMask را برای اتصال به این شبکه ها پیکربندی کنید - اما با این امتیاز که تراکنش ها بسیار سریع تر و ارزان تر از اتریوم هستند.

علیرغم مزیتی که این شبکه های بلاک چین جدیدتر از نظر سرعت و کارمزد دارند، محبوبیت کمتری نسبت به اتریوم دارند. این به دلیل اکوسیستم عمیق Defi است که در اطراف اتریوم شکل گرفته است. بنابراین، کاربران Defi تمایل دارند کاستیهای اتریوم را به دلیل فرصتهای زیادی که برای سرمایهگذاری و رشد داراییهای رمزنگاری شما فراهم میکند تحمل کنند.

درک خطرات Defi

ما قبلاً به اهمیت استفاده از پروتکل های آزمایش شده و آزمایش شده Defi اشاره کرده ایم که کد آنها کمتر در معرض آسیب پذیری قرار دارد. در اینجا اقدامات دیگری وجود دارد که می توانید برای کاهش خطر از دست دادن وجوه و محافظت از دارایی های رمزنگاری خود انجام دهید.

بیمه را در نظر بگیرید

همانطور که می توانید قبل از رفتن به تعطیلات بیمه مسافرتی بگیرید، می توانید Defi را در برابر از دست دادن سرمایه از طریق هک و سوء استفاده بیمه کنید. پروژه هایی مانند Cover و Nexus این سرویس را ارائه می دهند.

درباره تیم پشت پروژه تحقیق کنید

بسیاری از پروژه های Defi توسط تیم هایی با نام مستعار اداره می شوند که می خواهند هویت خود را خصوصی نگه دارند. این کاملاً طبیعی است و راههایی وجود دارد که چنین پروژههایی اعتماد جامعه را با اتخاذ تدابیری برای اثبات اینکه حتی اگر بخواهند نمیتوانند وجوه کاربران را به سرقت ببرند، جلب کنند.

با این حال، به عنوان یک اقدام ایمنی اضافی، ممکن است بخواهید از پروتکلهای Defi استفاده کنید که توسط تیمهای شناخته شده پشتیبانی میشوند، که در صورت انجام غیراخلاقی، شهرت عمومی آنها آسیب خواهد دید.

استراتژی های تولید بازده ساده را انتخاب کنید

استراتژیهای کسب درآمد ساده Defi (مثلاً «توکن سهام A برای به دست آوردن توکن B») نسبت به استراتژیهای پیچیدهتر کمتر در معرض آسیبپذیری قرار دارند. هرچه قطعات متحرک یک قرارداد هوشمند بیشتر باشد، احتمال اینکه آسیبپذیری در آن مورد سوء استفاده قرار گیرد، بیشتر میشود.

بیش از حد توان از دست دادن سرمایه گذاری نکنید

این باید در مورد هر کاری که انجام میدهید، در کریپتو و در زندگی اعمال شود. اگرچه این به ویژه در مورد Defi صادق است، زیرا هیچ چاره ای برای از دست دادن سرمایه خود وجود ندارد.

به عنوان یک قاعده کلی، عاقلانه است که بیش از 5٪ از دارایی های خود را در یک پروتکل قرار ندهید. به این ترتیب، اگر بدترین اتفاق بیفتد، پورتفولیوی شما از بین نخواهد رفت.

امور مالی غیرمتمرکز یکی از هیجانانگیزترین بخشهای ارز دیجیتال و مرکز نوآوری و فرصت است. با این حال، این یک محیط نابخشودنی است که قبل از ورود به دانش متوسطی نیاز دارد.

داراییهای خود را فقط زمانی در پروتکلهای Defi قرار دهید که برای درک نحوه عملکرد آنها وقت گذاشتید و جنبههای مثبت و منفی انجام آن را در نظر گرفتید.

هنگامی که متوجه شدید که چگونه همه چیز با هم جور در می آید، Defi می تواند راهی بسیار موثر برای کسب ارز دیجیتال باشد.

منبع : learncrypto.com