جایگزینی برای درآمدهای تورم زا در بودجه

گرچه اخذ مالیات بر درآمد به صورت جداگانه برای کشورهایی که دچار ضعف نهادی و ظرفیت اندک در ساختارهای اجرایی مالیاتستانی هستند قابل توصیه است، اما به سبب برتری نظری و عادلانهتر بودن اخذ یکپارچه مالیات از مجموع درآمد انتظار میرود کشورهایی نظیر ایران با گذار از مراحل اولیه توسعه و بهبود نهادها و ساختارهای خود به سمت مالیات بر مجموع درآمد حرکت کنند.

به گزارش اقتصادآنلاین به نقل از دنیای اقتصاد؛ مجموعه شرایط کنونی اقتصاد کشور ازجمله تجربه بیش از ۹ دهه اجرای مالیات بر درآمد در ایران و فراهم آمدن تدریجی زیرساختهای نهادی و اجرایی، فرصتی تاریخی فراهم آورده تا با بازنگری در قانون مالیاتهای مستقیم و استقرار نظام مالیات بر مجموع درآمدِ فراگیر (با استاندارد جهانی) اقدامی بزرگ و تاریخی در جهت ارتقای عدالت اجتماعی و مقاومسازی اقتصاد کشور انجام شود.

بررسی گزارشهای رسمی نشان میدهد که «کاهش نابرابری و ارتقای عدالت اجتماعی»، «هدفمندسازی مخارج حمایتی دولت با هدف کاهش فقر و ارتقای معیشت طبقات ضعیف» و «گذار از اقتصاد نفتی و پوشش پایدار کسری بودجه» از جمله ضرورتهای استقرار نظام مالیاتی مذکور در اقتصاد کشور است.

مفهوم نظام مالیاتی بر مجموع درآمد

مرکز پژوهشهای مجلس در گزارشی به تحلیل «مالیات بر مجموع درآمد اشخاص حقیقی- چیستی و ضرورت وضع مالیات بر مجموع درآمد اشخاص حقیقی در ایران» پرداخت. تحلیل گزارشهای رسمی نشان میدهد که یکی از مهمترین راهکارهای کاهش کسری بودجه و ایجاد درآمدهای پایدار برای دولت و همچنین یکی از بهترین سازوکارهای گسترش عدالت، کاهش نابرابری و رفع فقر، طراحی بهینه و اجرای دقیق مالیات بر مجموع درآمد اشخاص حقیقی است. در شرایط کنونی اقتصاد ایران نیز یکی از اقدامات اجتنابناپذیر برای اصلاح ساختار بودجه و اصلاح نظام مالیاتی که آثار ارزشمند دیگری ازجمله کاهش نابرابری، رفع فقر و ارتقای عدالت اجتماعی را به بار خواهد آورد، اصلاح قوانین مالیاتی با هدف استقرار نظام مالیات یکپارچه بر مجموع درآمد اشخاص حقیقی است.

تاریخچه نظام مالیاتی در کشور

بررسیهای رسمی نشان میدهد که کشور ما از معدود کشورهایی است که هماکنون مالیات بر درآمد در آن نه به صورت یکپارچه (در قالب مالیات بر مجموع درآمد) بلکه به صورت جداگانه (اخذ جداگانه مالیات از پایههای درآمدی مختلف) اتخاذ میشود. وضع مالیات بر مجموع درآمد در ایران با فراز و نشیبهای متعددی همراه بوده است.

نخستین قانون مالیات بر درآمد اشخاص حقیقی در ایران، قانون مالیات بر شرکتها، تجارت و... بود که در فروردینماه سال 1309 به تصویب مجلس شورای ملی رسید. از آن زمان تاکنون هفت قانون مرتبط با مالیات بر درآمد در ادوار مختلف مجلس به تصویب رسیده است که از میان این قوانین تنها قانون مالیات بر درآمد 1322 را میتوان یک قانون استاندارد منطبق با اصول مالیات بر مجموع درآمد (با رویکرد یکپارچه) به حساب آورد. حال پرسشی که مطرح است اینکه چرا قانونگذار چنین اقدامی را اتخاذ کرده و از ابتدا بنا را بر تجمیع درآمدهای افراد نگذاشته است.

بهنظر میرسد مهمترین مسالهای که باعث شده قانونگذار چنین رویکردی را اتخاذ کند سهولت اجرای این شیوه باشد. شاید قانونگذار بر این عقیده بوده که با این رویکرد اولا از ویژگیهای مثبت مالیات بر مجموع درآمد ازجمله افزایش درآمد دولت و گسترش عدالت اجتماعی منتفع میشود و ثانیا با توجه به آنکه تعداد نسبتا اندکی از کل مودیان مشمول این نوع مالیات میشوند، اجرای آن سهولت بیشتری خواهد داشت.

با وجود این، چنین اقدامی بارها با شکست مواجه شده است. ازاینرو اگر قانونگذار در پی موفقیت مالیات بر مجموع درآمد در ایران است چارهای جز کنار نهادن شیوه متکی بر اخذ مالیاتهای جداگانه از منابع مختلف درآمدی (ازجمله اخذ مالیات مازاد) و احیای رویکرد یکپارچه اخذ مالیات بر مجموع درآمد ندارد.

دو رویکرد در درآمد اشخاص

در بخش دیگری از این گزارش به بررسی پیشینه تاریخی اخذ مالیات بر درآمد اشخاص حقیقی در کشورهای مختلف پرداخته شده است. بر طبق گزارشهای رسمی، از زمانی که اخذ مالیات بر درآمد اشخاص حقیقی در کشورهای مختلف جهان رواج یافت، دو رویکرد در محاسبه و اخذ این مالیات وجود داشته است. رویکرد نخست، اخذ جداگانه مالیاتها از پایههای مختلف درآمدی است. در این رویکرد، قانونگذار پایههای مختلف درآمدی را از جهت نوع و کسب وکار ایجادکننده درآمد (مانند حقوق و دستمزد، درآمد مشاغل، سود سپردهها، سود سهام، درآمد املاک، درآمد اتفاقی و سایر موارد) تقسیم و بر هر پایه با نرخها و ضوابط مختلفی مالیات وضع میکند.

رویکرد اول که رویکرد انگلیسی مالیات بر درآمد است گاه با اخذ نوعی مالیات مازاد (Surtax) از مودیان پردرآمد همراه است. رویکرد دوم اخذ یکپارچه مالیات از همه پایههای درآمدی مودیان است که امروزه در جهان با نام نظام مالیات بر مجموع درآمد اشخاص حقیقی شناخته شده است. این رویکرد از انتهای قرن نوزدهم در قاره اروپا رواج یافت و هماکنون با الگوهای مختلف در اغلب کشورهای جهان در حال اجرا است. مالیات بر درآمد در ایران از ابتدا تاکنون با رویکرد اخذ جداگانه مالیات از پایههای مختلف درآمدی (مشابه روش انگلستان در قرن نوزدهم) محاسبه و اخذ شده است.

بیعدالتی افقی و عمودی

رویکرد کنونی اخذ مالیات بر درآمد در کشور، علاوهبر آنکه معیار عدالت مالیاتی (اعم از عدالت افقی و عمودی) را نقض میکند فاقد کارآیی مطلوب است و علاوهبر هدردهی بخش مهمی از ظرفیت درآمدی بالقوه دولت، باعث جهتدهی نامطلوب فعالان اقتصادی نیز میشود. منظور از عدالت افقی رفتار یکسان نظام مالیاتی با مودیانی است که توان پرداخت یکسانی دارند.

بررسیهای رسمی حاکی از آن است که نظام مالیاتی کنونی کشور فاقد این معیار است. منظور از عدالت عمودی – که اشاره به درجه تصاعدی بودن نظام مالیاتی دارد - اخذ مالیات بیشتر از کسانی است که توان پرداخت بیشتری دارند. تصاعدی بودن نظام مالیاتی از دو روش اصلی برقرار میشود. روش اول وضع نرخهای مالیاتی تصاعدی بر درآمد است. وجود نرخهای متعدد و تصاعدی باعث میشود صاحبان درآمدهای بالا بهطور متوسط درصد بیشتری از درآمد خود را بهعنوان مالیات به دولت پرداخت کنند.

روش دوم تعیین امتیازات مالیاتی (شامل بخشودگیها، هزینههای قابلقبول و اعتبارهای مالیاتی) است که باعث میشود اقشار کمدرآمد، درصد کمتری از درآمد خود را بهعنوان مالیات به دولت پرداخت کنند و حتی در قالب مالیات منفی یا اعتبار مالیاتی مبلغی نیز از دولت دریافت کنند. بهعبارت دیگر نرخ موثر مالیاتی برای اقشار کمدرآمد میتواند منفی باشد. بررسیهای رسمی نشان میدهد که عدالت عمودی در نظام مالیاتی کنونی کشور در حد مطلوب برقرار نیست؛ زیرا در این نظام درآمد افراد از منابع مختلف درآمدی جمعزده نمیشود.

سه ضرورت برای مالیات بر درآمد

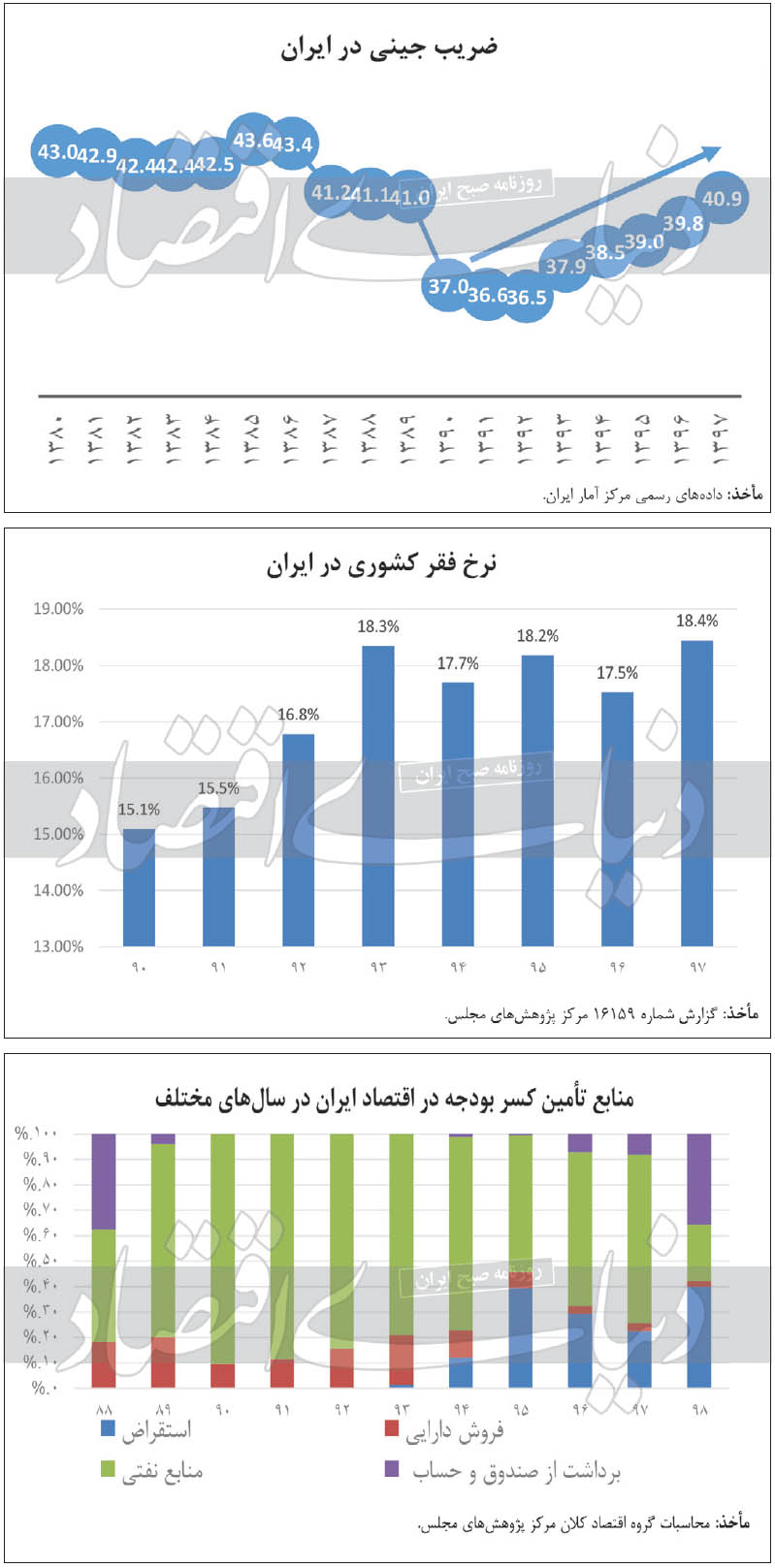

در بخش دیگری از این گزارش، ضرورتها و فواید استقرار نظام مالیات بر مجموع درآمد در ایران معرفی شده است. نخستین موضوع در این خصوص، افزایش نابرابری در کشور است. بررسی آمارهای رسمی نشان میدهد که ضریب جینی - بهعنوان مشهورترین شاخص اندازهگیری نابرابری- پس از کاهش نسبتا ملموس در سه سال اول دهه 1390 به سرعت در حال افزایش و بازگشت به سطوح تاریخی خود در اوایل دهه 1380 (بالاتر از 40 درصد) است. بررسی ضریب جینی از سال 80 تا 97 در کشور نشان میدهد که ضریب مذکور از سطح 43درصد در سال 80 به سطح 6/ 43 درصد در سال 85 رسیده است. بعد از سال مذکور این ضریب روندی نزولی به خود گرفت بهنحوی که در سال 92 به سطح 5/ 36 درصد کاهش پیدا کرد.

این پایینترین سطح ضریب مذکور در دوره مورد بررسی است. در نهایت پس از سال 92 این ضریب روندی صعودی به خود گرفت و در سال 97 به سطح 9/ 40 درصد رسیده است. افزایش این ضریب در سالهای پایانی دهه 90 حاکی از افزایش فقر در دوران مذکور است. این امر در حالی است که برخی کشورهای جهان توانستهاند با اتخاذ سیاستهای مناسب این شاخص را به کمتر از 25 درصد کاهش دهند. از دیگر شاخصهای اندازهگیری نابرابری که نشانگر سطح نامطلوب نابرابری در ایران است نسبت هزینه 10 درصد ثروتمندترین به 10 درصد کمدرآمدترین جمعیت کشور است.

بررسی آمارهای رسمی حاکی از این است که این شاخص نیز روندی مشابه روند ضریب جینی در دوره مورد بررسی دارد. تجربه جهانی نشان میدهد مهمترین ابزار سیاستی برای کاهش نابرابریهای درآمدی در یک کشور، استفاده بهینه از ابزارهای مالیاتی و یارانهای است. بنا بر گزارشهای رسمی این انتظار میرود که در کشور ما نیز پس از اصلاح نظام مالیاتی و یارانهای در قالب استقرار نظام مالیات بر مجموع درآمد و ارتباط آن با نظام حمایتی، بتوان به بهبود چشمگیر توزیع درآمد و کاهش ضریبجینی رسید.

موضوع دومی که ضرورت نظام مالیات بر مجموع درآمد را روشن میسازد، لزوم کاهش فقر و ارتقای معیشت طبقات ضعیف است. اولا انتظار میرود با استقرار نظام مالیات بر مجموع درآمد، درآمد مالیاتی و درنتیجه توان مالی دولت برای حمایت از اقشار ضعیف و رفع فقر افزایش یابد. ثانیا زیرساختهای اطلاعاتی فراهمشده برای اجرای مالیات بر مجموع درآمد این امکان را فراهم میآورد که دولت بتواند منابع جاری یارانهای خود را نیز به طور موثرتری هزینه کند.

ضمن آنکه یکی از بهترین شیوهها برای توزیع صحیح و هدفمند یارانههای مستقیم به اقشار کمدرآمد، تعریف این یارانهها بهعنوان اعتبار مالیاتی برگشتپذیر است که در کشورهای مختلف جهان تجربه شده است. بنا بر تحلیلهای رسمی از زاویه اقتصاد سیاسی میتوان ادعا کرد که اقشار ضعیف و کمدرآمد میتوانند برندگان اصلی استقرار نظام یکپارچه مالیات بر مجموع درآمد در ایران باشند. بررسیهای رسمی در خصوص روند نرخ فقر در سالهای 90 تا 97 نشان میدهد که این نرخ از سال 1/ 15 درصد در سال 90 به سطح 3/ 18 درصد در سال 93 رسیده است.

این نرخ در تمامی سالهای مورد بررسی به جز سالهای 94 و 96 نزولی بوده ولی در بقیه سالهای این بازه زمانی روندی صعودی داشته بهنحویکه در سال 97 به میزان 4/ 18 درصد رسیده است. بنا بر آمارهای رسمی در بازه زمانی 94 تا 96 تورم سالانه به پایینترین میزان خود (زیر 10درصد) رسیده بود. نرخ فقر مذکور بدان معنا است که بیش از 4/ 18 درصد جمعیت کشور در زیر خط فقر زندگی میکنند. بهنظر میرسد که در سالهای پایانی دهه 90 و افزایش تورم در کشور این نرخ به سطوح بالاتری نیز رسیده باشد.

موضوع سوم، لزوم اصلاح ساختار بودجه و مقاومسازی مالیه عمومی در مقابل شوکهای ناشی از تحریم و دیگر مشکلات ناشی از کاهش قیمت یا درآمدهای نفتی دولت است. تحریمهای ظالمانه غرب بهرغم خسارتهای فراوانی که بههمراه دارد، فرصت مهم و تاریخی برای مقاومسازی اقتصاد ایران و رهاکردن زنجیر وابستگی به نفت را مهیا کرده است. گزارشهای رسمی درخصوص تجربه جهانی در این خصوص نشان میدهد که تعریف مالیات بر مجموع درآمد میتواند نقشی تاریخی در افزایش قابلتوجه نسبت مالیات به محصول ناخالص داخلی و کاهش پایدار کسری بودجه دولت داشته باشد. بنا بر گزارشهای رسمی عمده منابع تامین کسری بودجه در اقتصاد ایران در بازه زمانی 88 تا 98 از طریق منابع غیرپایدار تامین مالی شده است.

این منابع شامل درآمدهای حاصل از فروش نفت، فروش داراییها، برداشت از صندوق توسعه ملی و استقراض از منابع بانک مرکزی و بانکهای کشور بوده است. در اقتصاد ایران در دورههایی که با وفور درآمدهای نفتی همراه بوده است، عمده بار کسری بودجه بر دوش این منابع، برداشت از صندوق توسعه ملی و فروش داراییها بوده است. اما در دورههایی که با تشدید تحریمها با کاهش درآمدهای نفتی در اقتصاد روبهرو بودهایم، منابع دیگری نظیر استقراض از منابع بانک مرکزی بهدنبال کاهش منبع نفتی جایگزین شد. تحلیلهای رسمی حاکی از این موضوع است که اگر نظام مالیات بر مجموع درآمد در اقتصاد ایران مستقر شود، در سناریوی خوشبینانه درآمد مالیاتی دولت تا 3 برابر قابل افزایش است.

نکته قابل ذکر دیگر اینکه اگر استقرار این رویکرد مالیاتی بتواند درآمدهای مالیاتی دولت را در ایران حتی به اندازه 5 درصد محصول ناخالص داخلی افزایش دهد؛ بخش مهمی از کسریبودجه عمومی دولت به نحو پایدار برطرف خواهد شد. افزون بر این سه کارکرد اصلی، کارکردهای فرعی دیگری نیز با استقرار این نظام مالیاتی محقق خواهد شد که از آن جمله میتوان به افزایش شفافیت، کاهش فرار مالیاتی، امکان کاهش بار مالیاتی تولیدکنندگان و هدفمند کردن معافیتهای مالیاتی اشاره کرد.