چرا معضل تورم در کشور حل نمیشود؟/ نفت، دولت و بانکمرکزی متهمان اصلی تورم

علیرغم آنکه در سی سال گذشته، 192 کشور جهان قادر به کنترل تورم خود بودهاند، ایران همچنان در کنار کشورهای با تورم بالا مثل آرژانتین، سودان و زیمبابوه قرار دارد. کسری بودجه و استقراض از بانک مرکزی، رشد درآمدهای نفتی، بمب نقدینگی( نسبت شبه پول به پول)، بیانضباطی بانکها، عدم استقلال بانک مرکزی و غیرمتعهد بودن رؤسای کل بانک مرکزی از مهمترین دلایل تورمهای بلندمدت در ایران است.

اقتصادآنلاین - محمدباقر طغیانی؛ برنامه اقتصاد ایران در گذار از بحران هر هفته چهارشنبه ساعت ۲۰ بصورت زنده از صفحه اینستاگرام اقتصاد آنلاین و با حضور محمدصادق الحسینی و علی مروی، کارشناسان اقتصاد ایران پخش میشود و به بررسی مسائل اقتصاد ایران میپردازد. قسمت دوم این برنامه که ۲۸ آبان ۱۳۹۹ برگزار شد به موضوع داستان تورم در ایران پرداختهاست. مطابق آمار صندوق بینالمللی پول، ایران جزو ۶ کشور با تورم بالای جهان است. تورمی که به عقیدۀ فریدمن مالیاتی غیرقانونی است که دولتها از مردم اخذ میکنند و به گفته کینز دولتها با تورم، بخش مهمی از ثروت شهروندان خود را مخفیانه و بدون نظارت مصادره میکنند. اما بهراستی تورم چیست و چرا ایجاد میشود؟ آیا علم اقتصاد به روش مؤثری برای مقابله با آن رسیده است؟ سؤال کلیدی این است که چرا علیرغم آنکه در سی سال گذشته، ۱۹۲ کشور جهان قادر به کنترل تورم خود بودهاند، ایران همچنان جزء کشورهای با تورم بالا مثل آرژانتین، سودان و زیمبابوه و در مسیر حرکت به سمت ونزوئلاییشدن قرار دارد. در این گزارش به پشت پرده تورمهای بالا در ایران اشاره میشود.

ماهیت و اهمیت تورم

تورم بزرگترین و مهمترین مشکلی است که علم اقتصاد از ۱۹۸۰ به بعد، قادر به حل آن بوده است. بزرگترین دستاورد علم اقتصاد، کاهش پایدار تورم است. در دهههای اخیر با وجود جنگها، افزایش قیمت نفت، بحرانهای جهانی و... تورم در بسیاری از کشورها افزایش نیافته است. از بین رفتن نگاه بلندمدت و امکان سرمایهگذاری، بیثباتی، انحراف تخصیص منابع، رونق بازار طلا، ارز و مسکن و عقب ماندگی بازار سرمایه از جمله آسیبهای این پدیده شوم اقتصادی شمرده میشود. ازاینرو، پرداختن به تورم، بهعنوان درد بزرگی که علم اقتصاد آن را درمان کرده، ضرورت بسیار دارد.

تورم به معنای افزایش مداوم سطح عمومی قیمتها یا بهعبارت دیگر، کاهش مستمر قدرت خرید پول است. معمولاً تورم را با شاخص قیمت مصرفکننده میسنجند. بهبیان ساده، قیمت سبدی از کالاها با وزنهای مشخص را (که وزنها نشاندهندۀ میزان مصرف هر کالا توسط خانوارهاست)، در سالهای مختلف اندازه میگیرند. میزان افزایش این شاخص، در بازههای زمانی مختلف، تورم آن بازۀ زمانی را نشان میدهد. مثلاً اگر این سبد را بتوان در سال پایه با ۱۰۰۰ تومان خرید، اگر مدتی از سال پایه بگذرد مثلاً یک ماه یا یکسال یا ۱۰ سال، همان سبد را به چه قیمتی میتوان خرید؟

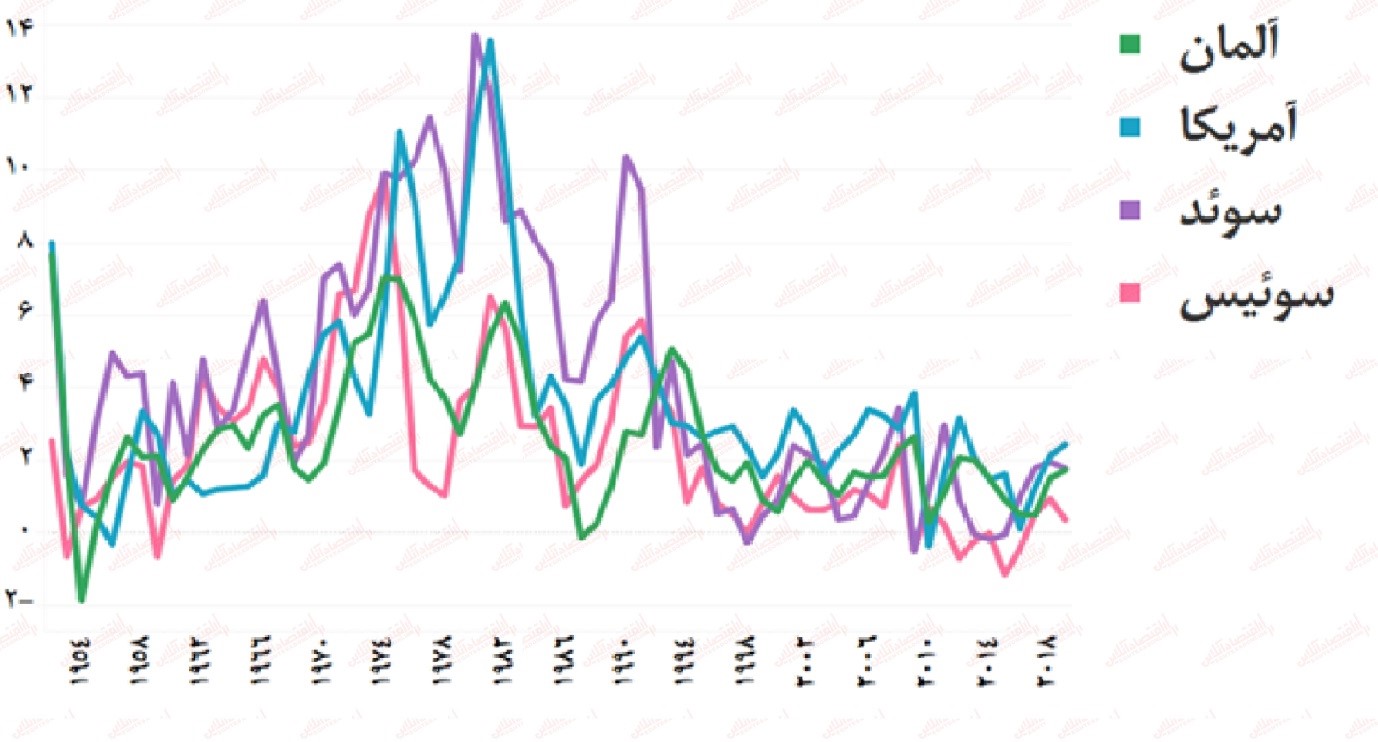

تورم پدیدۀ غالب دوران پول کاغذی است. در گذشته که اسکناس بانکهای مرکزی به طلا متصل بود، متوسط تورمها حدود دو درصد بودهاست. اما از سال ۱۹۷۱، آمریکا آخرین پیوند طلا با دلار را از بین برد. نرخ تورم از این سال به بعد، بیش از قبل شد و دولتها، بعد از سال ۱۹۷۱، نوعی پول بدون پشتوانه منتشر کردند. در حال حاضر، پشتوانۀ پول، تنها اعتبار خود دولتهاست. اما از ۱۹۸۵ به بعد، تورم دوباره شروع به کاهش کرد و بانکهای مرکزی به تکنولوژی کاهش تورم مسلط شدند. نمودار زیر، روند تاریخی تورم را در کشورهای پیشرفته نشان میدهد.

همچنان که از نمودار مشهود است، از سال ۱۹۸۰، کشورهای پیشرفته توانستند تورم خود را کنترل کنند و چندین دهه است که این کشورها، تورمهای ۱ تا ۳درصدی را تجربه میکنند. در ادامۀ بحث، شواهدی ارائه خواهد شد که نشان میدهد این امر تنها مختص کشورهای پیشرفته نیست و بسیاری کشورها، ازجمله کشورهای منطقه، از این تجربۀ بینالمللی استفاده و تورم خود را کنترل کردهاند.

چرا تورم ایجاد می شود؟

اصولاً تورم زمانی ایجاد میشود که افزایش عرضۀ پول، بیش از افزایش تقاضا برای نگهداری پول باشد. برای عرضۀ پول سه شاخصM۲، M۱ و M۳ وجود دارد.M۱ همان تعریف مبادلاتی پول و شامل اسکناس و مسکوک و سپردههای دیداری است. M۲ نقدینگی و M۳ جایگزینهایی است که مردم برای پول استفاده میکنند.

با افزایش عرض پول، مقدار پول زیاد شده و بهطور طبیعی، نرخ بهره کاهش پیدا میکند. با کاهش نرخ بهره، سرمایهگذاری و مصرف افزایش پیدا میکند. از طرف دیگر با افزایش عرض پول، مردم حس ثروتمندتر شدن پیدا میکنند و این، با افزایش مصرف، سبب بالارفتن تقاضای کل و در نتیجه، باعث افزایش تورم میشود. به عقید فریدمن، تورم همیشه و همه جا پدیدهای پولی است. یعنی تورم پایدار، همواره به لحاظ تاریخی بر اثر رشد پایدار عرض پول به وجود میآید؛ نه بر اثر رشد سرعت گردش پول یا رشد منفی پایدار تولید.

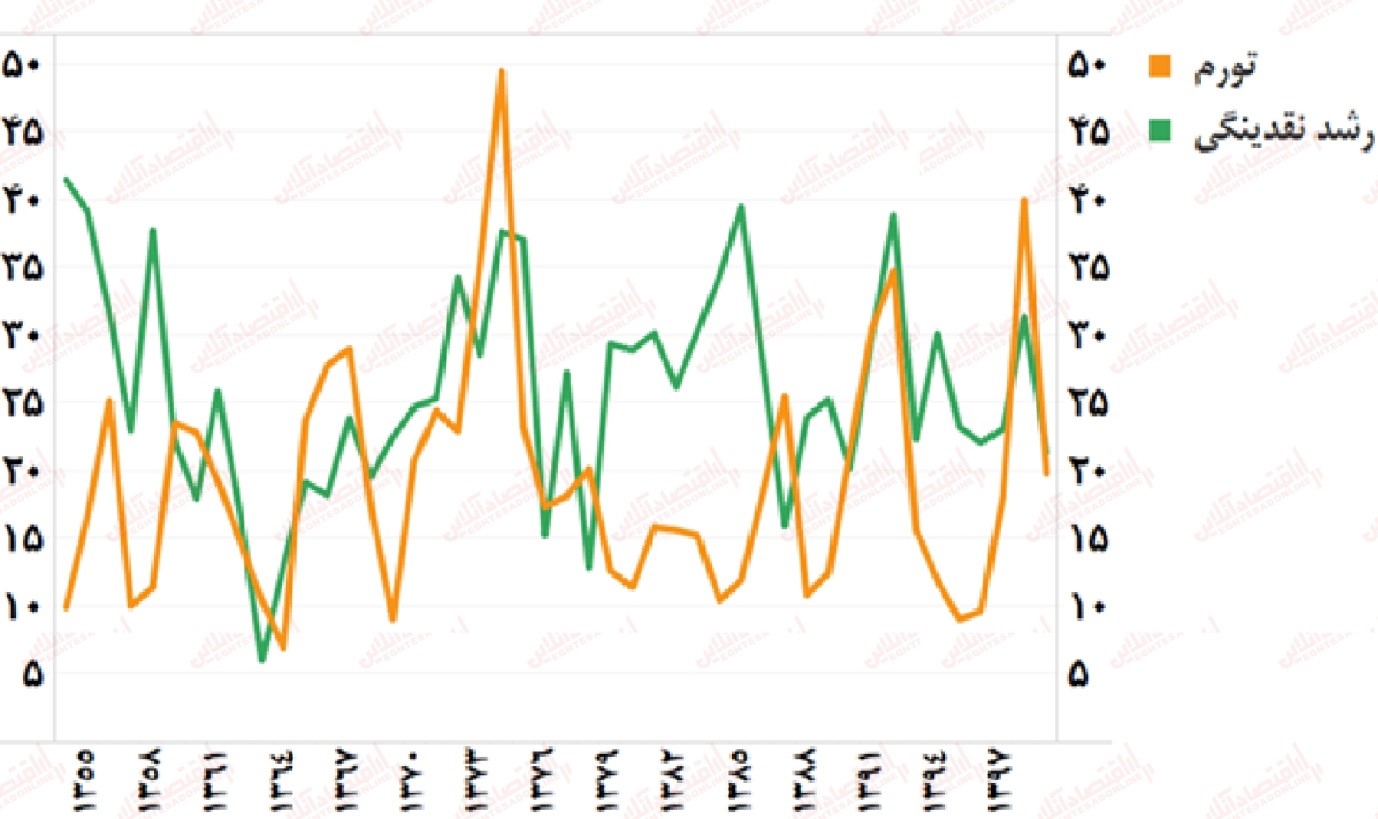

معمولاً در کشورهای دارای تورمهای بالا، رشد پول بالا مشاهده می شود؛ گرچه کنزینها معتقدند رشد عرض پول در کوتاه و بلند مدت میتواند موجب رونق در تولید شود. نمودار زیر، رابط بین رشد نقدینگی و تورم از سال ۱۳۵۵را نشان میدهد. مطابق این نمودار، بین رشد نقدینگی و تورم که همان رشد شاخص قیمت مصرفکننده است، در کوتا مدت و بلند مدت، همبستگی مثبتی وجود دارد.

با توجه به نمودار بالا و رابط بین رشد حجم نقدینگی و تورم، برای کاهش تورم، بدون شک باید رشد عرض پول را کنترل کرد. به عنوان مثال فرض کنید بانک مرکزی یک شبه حساب بانکی هم مردم را دو برابر کند. طبیعی است که کالاها ثابت هستند. دراینصورت، با ثابت ماندن کالاها و دو برابر شدن میزان تقاضا، بهطور طبیعی، قیمتها باید دو برابر شوند. در کوتاه مدت، قیمت در جاهایی که پول بیشتری به آنجا اصابت کرده افزایش پیدا میکند و رونق میگیرد؛ اما از نظر جریان غالب اقتصاد در بلندمدت، پول خنثی است و فرض محو شدن اثرات ناشی از افزایش قیمتهای نسبی منطقی است.

ممکن است فکر کنیم تورم منفی مطلوب است و باعث میشود سال بعد، هم کالاها ارزان شوند؛ اما تورم منفی انگیزههای تولیدکنندگان را میگیرد؛ چراکه باید تولیدکنندگان کالایی تولید کنند که سال بعد آنرا ارزانتر بفروشند و این اثرات انگیزشی بدی روی اقتصاد دارد و در عمل، رشد اقتصادی را متأثر میکند. بنابراین در کشورها معمولاً هدفگذاری یک تا سه درصدی برای تورم به همراه کنترل پولی، هدف مناسبی است که با رشدی منطقی در اقتصاد هم راستا است. اما برای اینکه بدانیم چرا توجه به حجم نقدینگی برای کنترل تورم مهم است، نگاهی به تئوری های توضیح دهنده تورم می پردازیم.

تئوریهای توضیحدهندۀ تورم

تورم از فشار عرضه یا تقاضا ناشی میشود. افزایش ناگهانی تقاضا، خودبهخود، باعث افزایش قیمتها میشود. تئوریهای دیگر نیز تورم را ناشی از فشار عرضه یا افزایش هزینههای تولید میدانند. مطالعات نشان میدهد فشار هزینههای سمت عرضه، توضیحدهند چندان خوبی برای آنچه در عمل تجربه شده نیستند. مثالی که برای توضیح این اثر بهکار میرود، اثر افزایش قیمت نفت، بعد از اجماع سران کشورهای اوپک در اوایل دهۀ هشتاد میلادی روی تورم کشورهای پیشرفته است. در آن زمان، تورم بسیاری از کشورهای پیشرفته بالا رفت و بسیاری این افزایش تورم را به بالارفتن قیمت نفت، بهعنوان یکی از نهادههای مهم تولید کالا و خدمات نسبت میدادند. اما بعدها مقالههای قوی علمی، نشان داد که بهطور مثال در آمریکا که تورم ۹.۲درصد بود، تنها ۰.۲درصد از تورم مربوط به فشار سمت عرضه بود. حدود ۷درصد آن بهدلیل افزایش حجم نقدینگی بود که درعمل، منجر به فشار سمت تقاضا میشد و ۲درصد آن نیز مربوط به افزایش سرعت گردش پول بود که اتفاقاً آن هم در عمل از فشار سمت تقاضا ناشی می شد.

نمونه دیگری که نشان دهنده تقدم اثر فشار تقاضا بر فشار عرضه است، طرح تثبیت قیمتهایی است که در مجلس هفتم تصویب شد و مبتنی بر کاهش فشار هزینه بود. در آن طرح گفتهشد قیمت هم کالاها، قیمت انرژی، نفت، گاز و آب و برق را باید ثابت نگه داشت تا تورم کنترل شود؛ این درحالی است که کشور یکی از بیشترین تورمهای پس از انقلاب را در همان سالها تجربه کرد. در صورتیکه مقالههای متعدد، نشان می دهد که تورم فشار هزینه بیمعناست. ضمن اینکه، آنچه تورم فشار هزینه تصور میشود نیز در واقع همان تورم ناشی از تقاضا است که ظاهر متفاوتی دارد. بالارفتن عرضه پول، باعث افزایش تقاضای خردهفروشی و عمدهفروشی میشود. بنابراین کارخانه باید بیشتر تولید کند و به کارگر و مواد اولیه بیشتری نیاز دارد و در نتیجه، کارگر و مواد اولیه گرانتر و این هزینههای جدید روی قیمت ها دیده میشود. گاهی تصور می شود بهعلت افزایش هزینه کارگر قیمتها گران شدهاست؛ اما افزایش هزینۀ کارگر معمولاً، خودش ناشی از افزایش تقاضاست.

بنابراین به طور کلی تورم پدیدهای پولی است و ناشی از افزایش سطح دستمزدها، افزایش قیمت نهادهها، قیمت نفت، گران شدن بنزین یا گازوئیل یا بالارفتن نرخ ارز نیست. تا وقتی رشد سطح و عرضه پول کنترل شده باشد، هیچکدام از اینها، رفتار خارج از قاعده ندارند و اگر هم قیمت یک نهاده بالا رود، بهمعنای رشد عمومی سطح قیمتها نیست. تاریخ ایران، جهان و علم اقتصاد، بهترین گواهی بر این مدعاست.

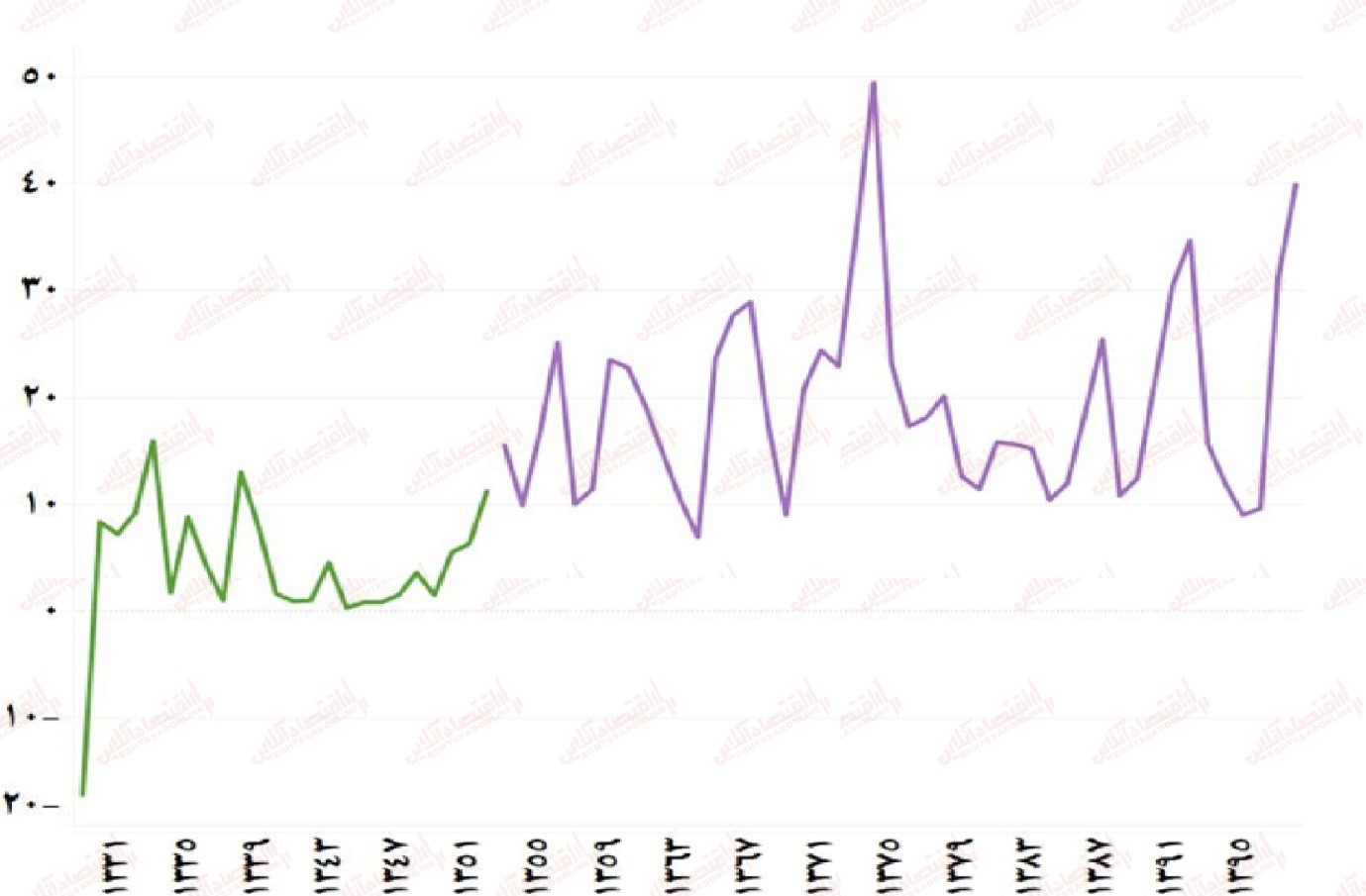

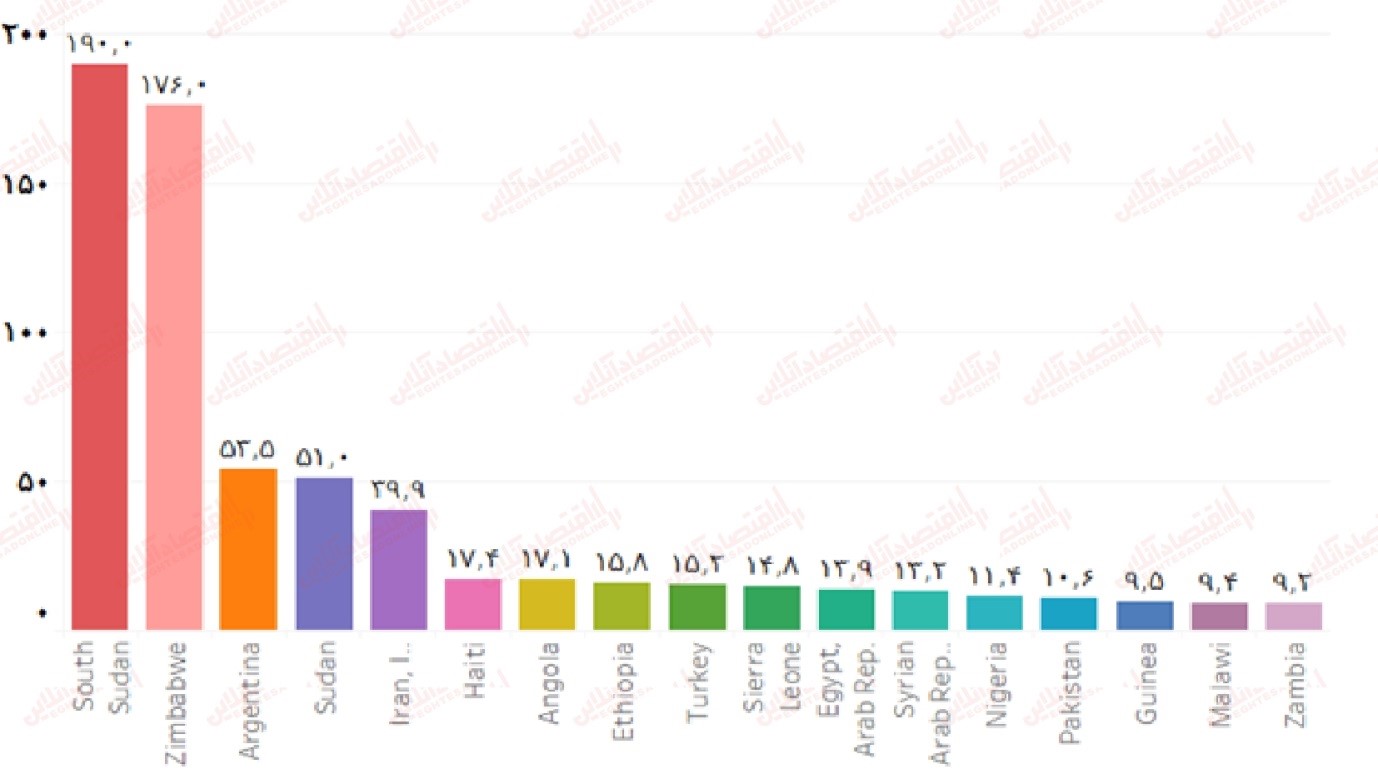

نمودار بالا نشان میدهد، هرچند تا قبل از سال ۱۳۵۲، نرخ تورم در ایران کنترل شده و به زیر ۱۰درصد رسیده بود، اما بعد از این سال، نرخ تورم بسیار نوسانی شده و بالا رفته است. به طوری که متوسط نرخ تورم در این ۵۰ سال، ۲۱درصد است. در ادامه، دربار چند کشور صحبت خواهیم کرد که زمانی تورم بالا داشتند، اما با کنترل حجم نقدینگی تورم را کاهش دادهاند.

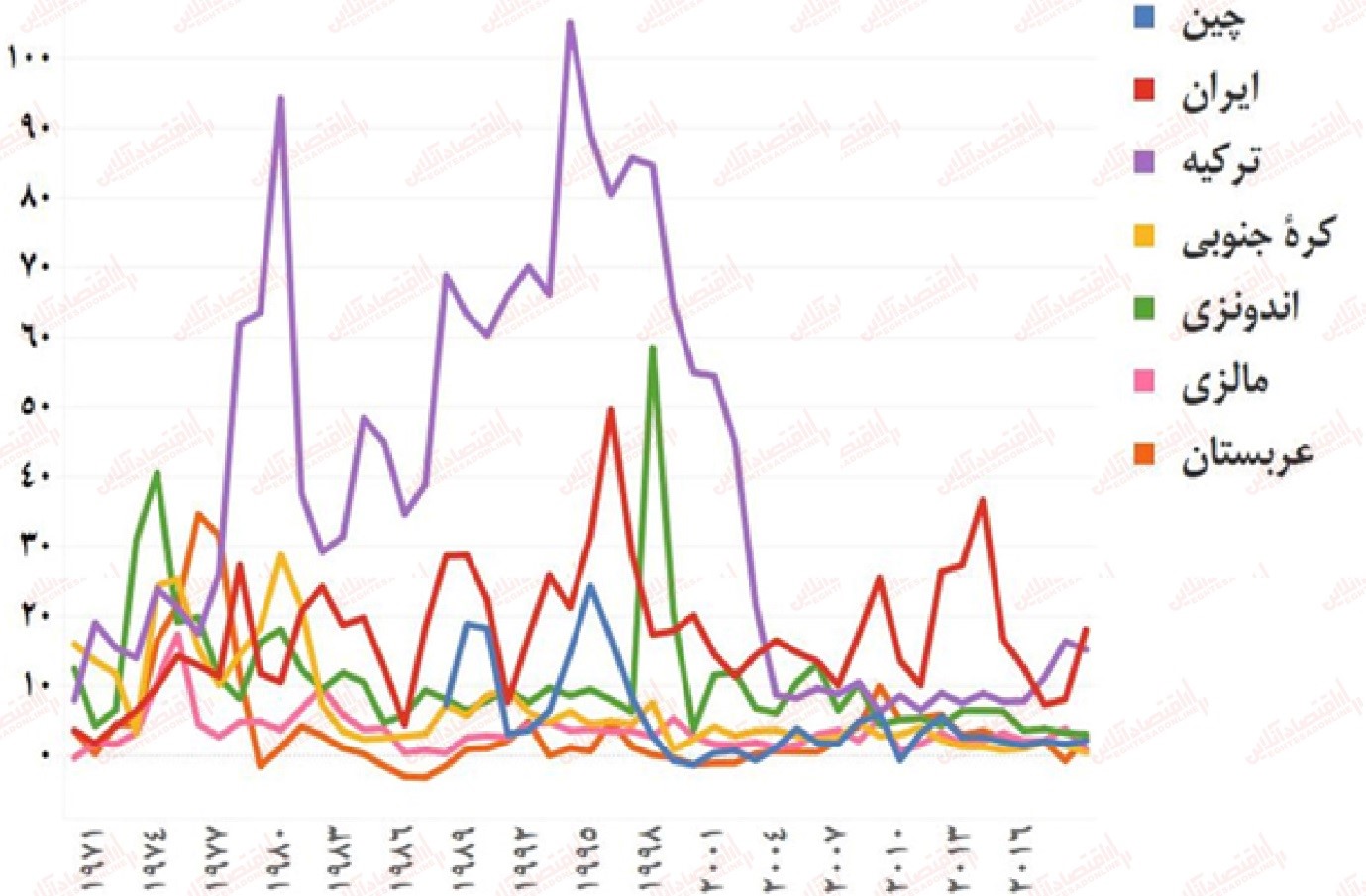

از نمودار زیر، واضح است که ترکیه تا قبل از سال ۲۰۰۲، تورمهای بسیار بالا داشت. این تورمهای بسیار بالا، مشکلات بسیاری برای این کشور رقم زد. پس از حضور کمال درویش در وزارت اقتصاد، از سالهای ۲۰۰۲ بهبعد، نرخ تورم در ترکیه تغییر اساسی کرد و از نرخهای متوسط۸۰ درصد، به شدت کاهش یافت. گرچه در سالهای اخیر و با اقدامات اشتباه آقای اردوغان، تورم در ترکیه رو به افزایش است.

در نمودار زیر، تورم در ایران بهطور خاص با کرۀ جنوبی مقایسه شده است. در دهۀ ۴۰، کرۀ جنوبی تورمهای بسیار بالا داشت و در مقاطعی تورمهای بالای ۶۰درصد را تجربه کرد. اما از سال ۱۳۵۲ که وضعیت تورم ایران خراب شد و نفت نقش کلیدی در اقتصاد ایران گرفت، کرۀ جنوبی بهخوبی تورمش را کنترل کرد در حالیکه تورم در ایران بسیار بالا ماند.

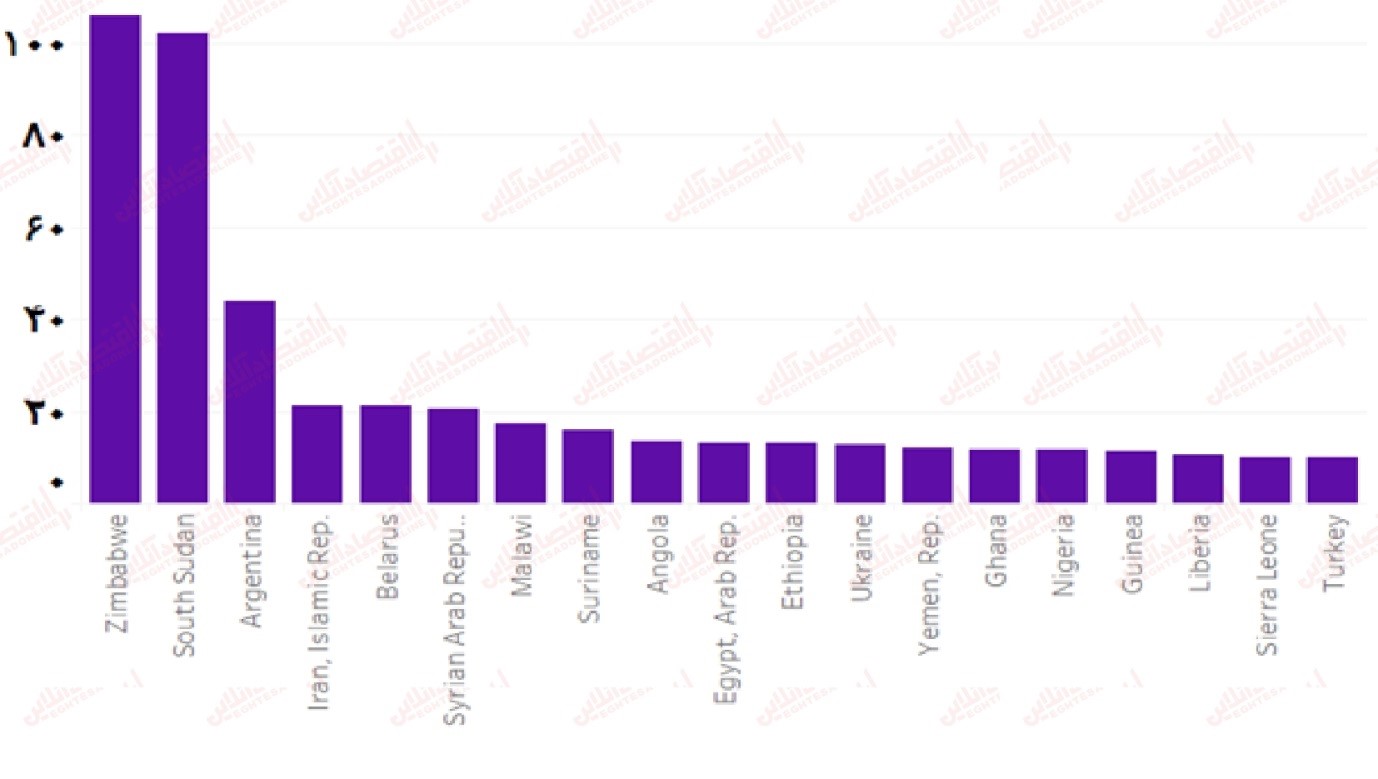

همچنین در ادامه و نمودار زیر، کشورهایی که در ده اخیر تورمهای دورقمی و بیشتر را تجربه کردهاند، رتبهبندی شدهاند. در اینجا برای حفظ مقیاس نمودار، ونزوئلا از فهرست کشورها حذف شدهاست. مشاهده میشود که ایران در رتبه چهارم جهان قرار دارد.

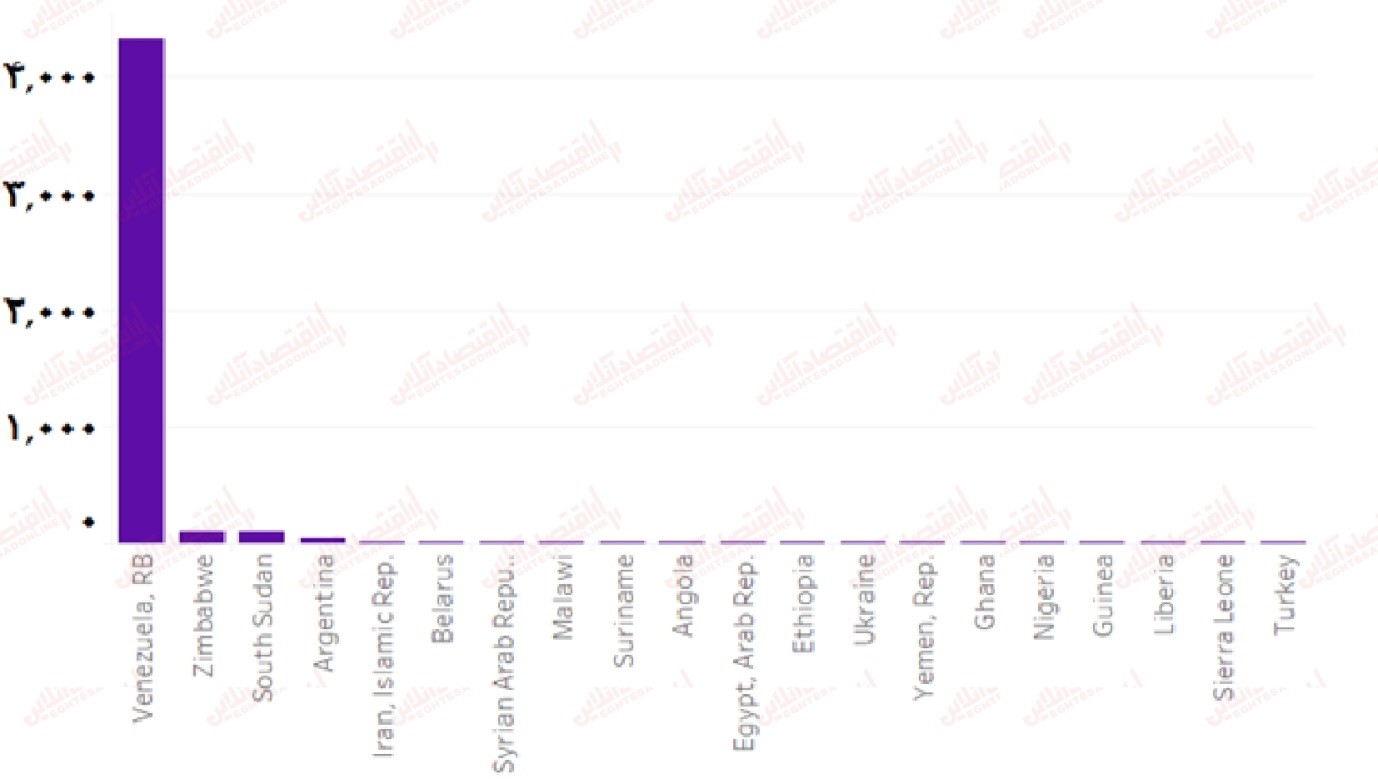

بهطور کلی، در دنیا ۱۹۵ کشور، تورم خود را کنترل کردهاند و کشورهای معدودی تورم بالای ۱۰درصد دارند. در نمودار زیر، کشورهایی که متوسط تورمشان در ده اخیر بالای ۱۰درصد است، نشان داده شدهاست. در این دهه، ونزوئلا بیشترین تورم را داشته، سودان و زیمبابوه در رتبه بعدی، پس از آن آرژانتین و سپس ایران قرار دارد

با اضافه شدن ونزوئلا به نمودار قبل مشاهده میشود، تورم دیگر کشورها در مقایسه با تورم ونزوئلا، شبیه یک بازی بچهگانه است! این است خطر ونزوئلایی شدن! خطری که بعضی از سیاستمداران ایران تلاش میکنند اقتصاد ایران را به آن سمت و سو سوق دهند. هشدار ونزوئلایی شدن یعنی هشدار برای تورمهایی که ماهانه و حتی گاهی روزانه، بیش از ۵۰درصد است.

همانطور که در نمودار زیر، مشاهده میکنیم، مطابق آمار صندوق بینالمللی پول (IMF)، در کشور بهگونهای سیاستگذاری شده است که در بین ۱۳۰ کشوری که تورمشان گزارش میشود، ایران جزو ۶ کشور اول در دهه گذشته است. این به معنای فاجعه اقتصادی، فاجعه سیاستگذاری و فاجعه حکمرانی اقتصادی است.

پشت پرده تورم در ایران

دو نوع پول در اقتصاد وجود دارد: پول پرقدرت که برای سادگی میتوانیم آن را پول بانک مرکزی خطاب کنیم و نوع دیگری که میتوانیم آن را، پول شبکه بانکی بنامیم. این همان پولی است که در حساب مردم و اعتبارشان نزد بانکهاست. پول بانک مرکزی از خارج از شبکه بانکی به درون آن تزریق میشود. این پول را در اصطلاح اقتصاد، پایه پولی مینامند. از آنجا که نرخ مراجعه افراد برای برداشت از حساب بانکیشان مشخص است و همواره مقداری از پولهایی که مردم در حسابشان دارند، نزد بانکها باقی میماند، بانکها میتوانند متناسب با مقدار پول باقیمانده در شبکه بانکی، تسهیلات جدید اعطا کنند. از سوی دیگر، افرادی که وام میگیرند هم، همه پول را از حساب خارج نمیکنند و بخشی در حسابشان باقی میماند و حتی ممکن است این پول صرفاً از حسابی به حساب دیگر منتقل شود. گاهی هم بانکها برای دادن تسهیلات، از قبل سپردهای نمیگیرند و منابع تسهیلات را بعدها تأمین میکنند یا از بازار بینبانکی قرض میگیرند. این فرایند به بانکها قدرت خلق پول میدهد و بانکها پولی که از خارج از شبکه بانکی وارد میشود (پول پرقدرت، پول بانک مرکزی یا پایۀ پولی) را چند برابر میکنند. در منابع علم اقتصاد، نسبت این افزایش را، ضریب فزاینده پولی مینامند. گرچه پولی که در دست مردم است و با آن خرید کالا یا خدمت انجام میدهند و در بازار، تقاضا ایجاد میکند، پول شبکه بانکی است؛ اما افزایش پایه پولی هم باعث افزایش قدرت خلق پول بانکها میشود. از اینرو پایه پولی و قدرت خلق پول بانکها، دو متغیر بسیار کلیدی در داستان تورم است.

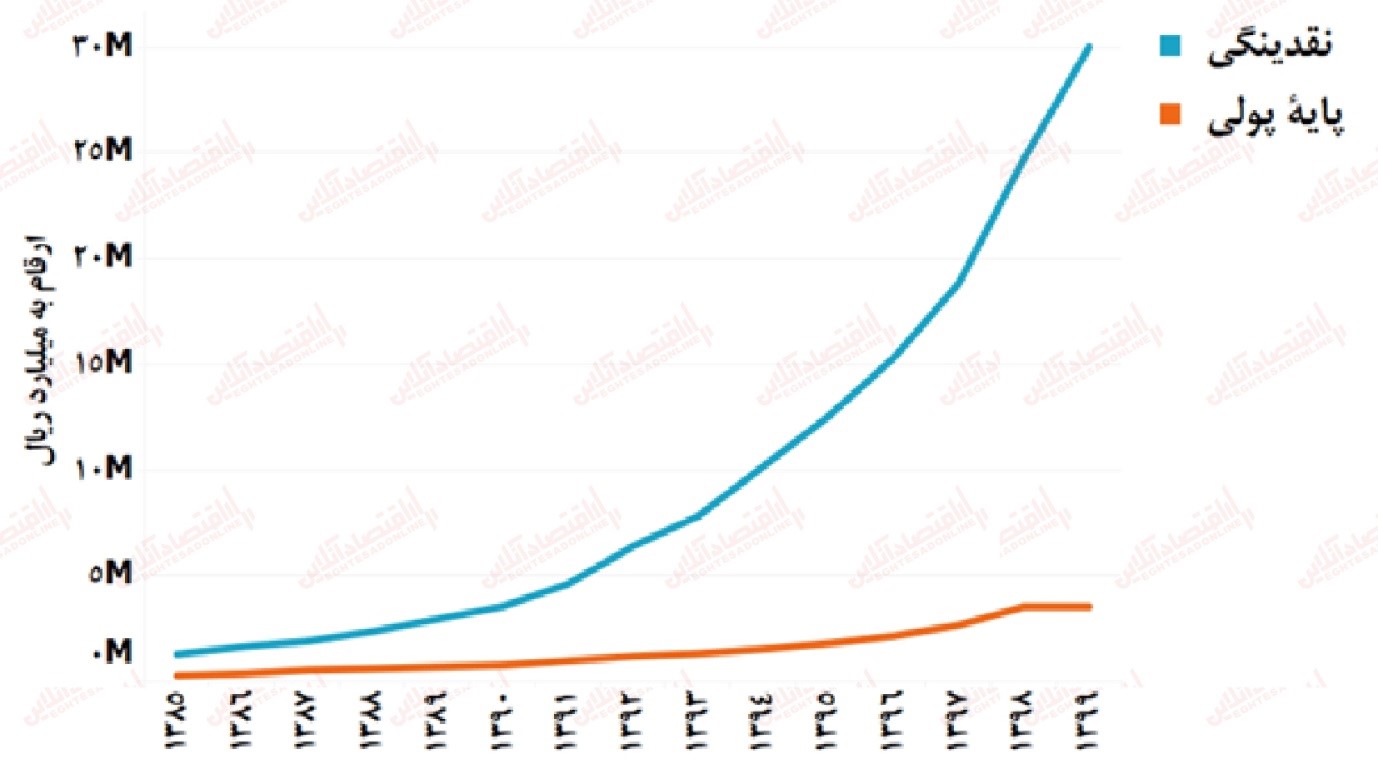

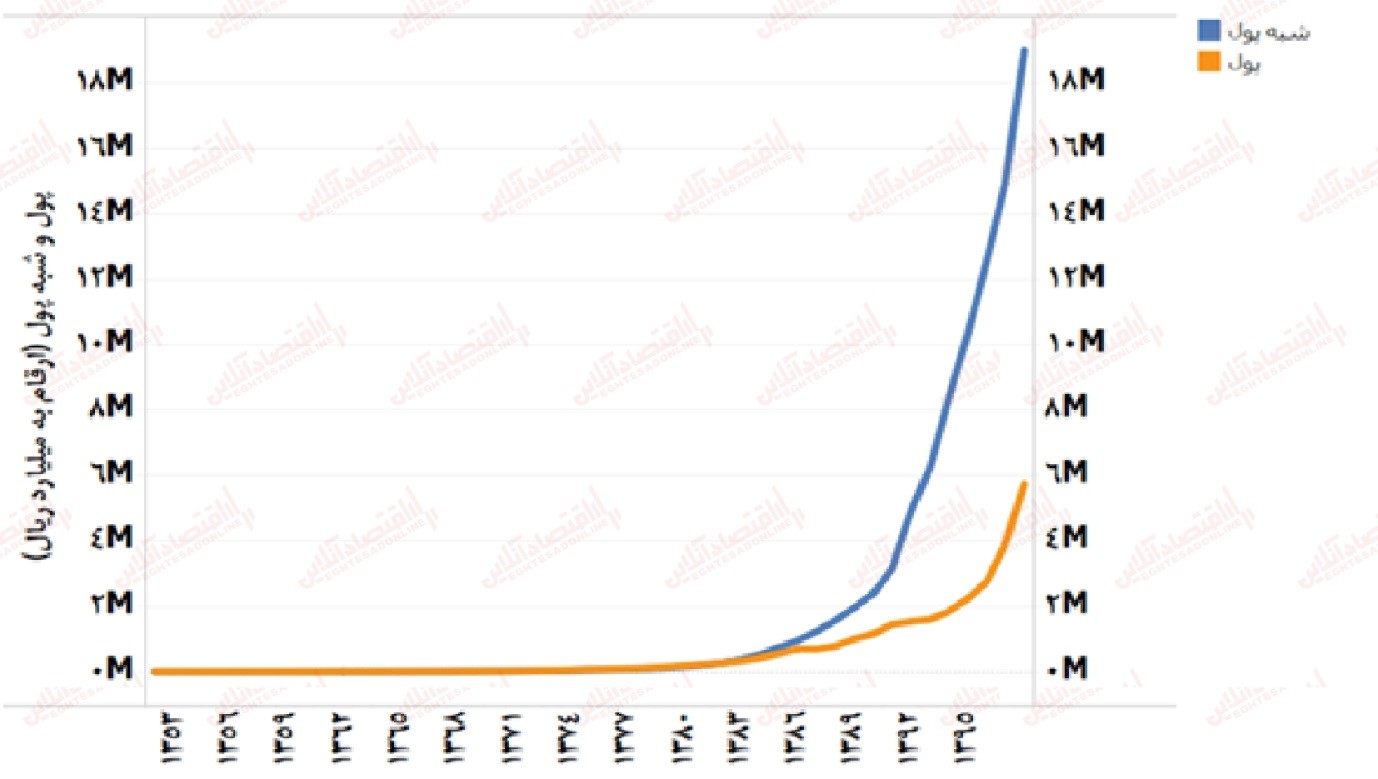

عوامل مختلفی روی افزایش پایه پولی اثر دارند که اصلیترین آنها بحث کسری بودجه است. همواره وقتی دولتها هزینههایشان بیش از درآمدشان میشود، از بانک مرکزی پول قرض میگیرند. از این طریق بانک مرکزی پول خلق میکند و این پول وارد شبکه بانکی میشود اما ازآنجا که این پول، پول پرقدرت است، با یک ضریب فزاینده، تبدیل به نقدینگیای میشود که دست افراد است و تقاضای کالا و خدمات را میسازد. در نمودار زیر، مشاهده می شود که حجم پایه پولی در کشور، مدام در حال افزایش است. از سوی دیگر خلق پول بانکها هم درگذر زمان، بسیار بیشتر شدهاست. این امر از نحوه تنظیمگری بانک مرکزی روی شبکه بانکی نشأت میگیرد.

چرا دولت جلوی کسری بودجه خود را نمی گیرد؟

معمولاً دولتها در سالهای آخر دوره اول خود، تمایل به ارائه منافع کوتاهمدتی دارند تا در دور دوم دوباره رأی بیاورند. از اینرو تصمیمهایی میگیرند که در کوتاهمدت به مردم نفع میرساند، اما موجب کسری بودجه شده و اثرات تورمیاش را با یک تأخیر زمانی و در سالهای بعد نشان میدهد. گاهی این امر از دست دولت هم خارج میشود و مصوبات مجلس باعث افزایش پایه پولی میشود.

در چند سال اخیر همواره بخش قابل توجهی از درآمدهای دولت را درآمدهای نفتی تشکیل داده است. دولت نیز ارز حاصل از صادرات درآمدهای نفتی خود را به بانک مرکزی می دهد. اگر بانک مرکزی این ارز را بفروشد و همه پولش را به دولت بدهد، چون پول از جامعه جمع میشود، پایه پولی بالا نمیرود؛ گرچه این مسأله خودش منجر به صنعتی زدایی میشود. اما اگر بانک مرکزی این ارز را سمت داراییهای خارجیاش ببرد، این مسأله پایه پولی را افزایش میدهد و این موضوع، روی حجم کلی نقدینگی اثر دارد. در سالهای اخیر که به دلیل تحریمها، دولت به ارز ناشی از فروش نفت دسترسی نداشته، بانک مرکزی بدون دریافت ارز و تنها با این فرض که ارز را از دولت دریافت کرده، برای دولت پول خلق کرده و در عمل پایه پولی را افزایش داده است.

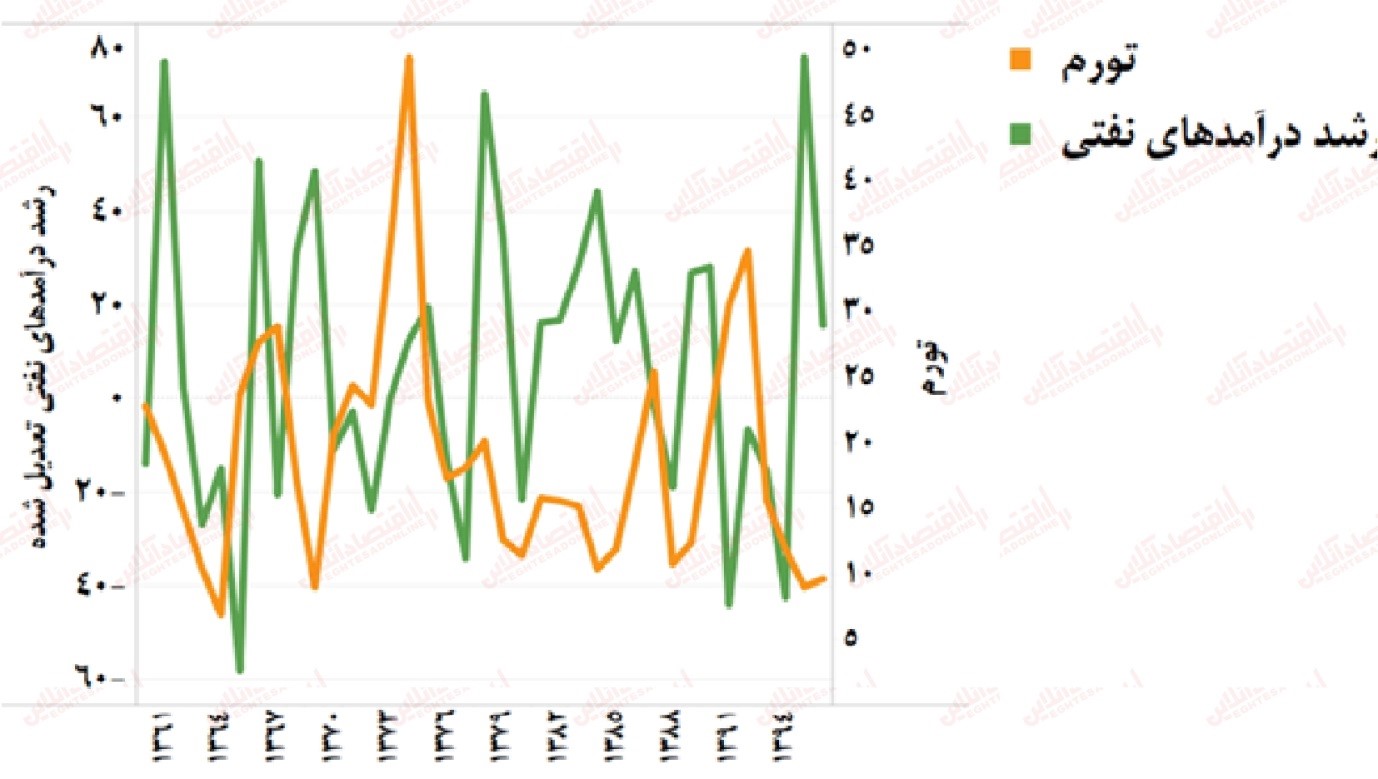

همانطور که از نمودار زیر مشهود است رشد درآمدهای نفتی در ایران همواره و از قبل از انقلاب نیز تورمزا بودهاست. آنچه در ادبیات علم اقتصاد از آن با عنوان نفرین یا شومی منابع یاد میشود.

موضوع اثرگذار دیگر روی تورم ایران، بحث بمب نقدینگی است. گذشته از اینکه در سالهای اخیر حجم نقدینگی بهشدت افزایش یافته، نسبت شبهپول به پول هم بسیار افزایشی بودهاست. پول، حسابهای جاری و اسکناس و مسکوکی است که در دست مردم است. ویژگی پول این است که افراد برای زمان طولانی در دست خود نگهداری نمیکنند و سریع آن را خرج میکنند. در واقع پول با سرعت در بازارهای مختلف تبدیل به تقاضا میشود. اما شبهپول، منابعی است که در حسابهای سرمایهگذاری کوتاه یا بلندمدت قرار دارد. معمولاً نقدشوندگی شبهپول کمتر از پول است؛ چرا که استفاده از آن، مستلزم جریمه یا از دست دادن بخشی از سود است. بنابراین زمانی که حجم شبه پول بالا می رود، اگر در یک مقطعی از سال، بخش قابل توجهی از دارندگان حسابهای سرمایهگذاری تصمیم بگیرند با پولشان ارز یا دلار بخرند، بمب نقدینگی در بازار ارز خالی میشود و قیمت دلار را بالا میبرد. یا اگر این بمب نقدینگی در بازار مسکن خالی شود، قیمت مسکن را بالا می برد. بخشی از تورمهای سالهای اخیر ایران، محصول بمب نقدینگی یا افزایش شدید نسبت شبهپول به پول است. دلیل ایجاد بمب نقدینگی در سالهای اخیر نرخ بالای سود حقیقی مثبت بودهاست. نمودار زیر روند پول و شبه پول را نشان میدهد:

دولتها در ایران همواره با درآمدهای نفتی، کسری بودجهشان را جبران کردند درحالیکه درآمد نفت، درآمد غیربودجهای است و باید حق ورود این درآمد به بودجه، از همه دولتها سلب شود. درآمد نفت، درآمدی بیننسلی است و نباید در بودجه دولتها خرج شود. ورود درآمد نفت به بودجه، بهمعنای کسری بودجه دولت است. اگر دولت کسری بودجه داشته باشد، باید منتظر تورمهای بزرگ، سرکوب نرخ ارز، از بین رفتن صنعت، اشتغال و تولید در کشور باشیم که این همان بیماری هلندی است.

از سمت دیگر، تورم به بیانضباطی بانکها، عدم استقلال بانک مرکزی و غیرمتعهد بودن رؤسای کل بانک مرکزی برمیگردد. اگر در این سالها، روسای بانک مرکزی، مقابل ریختوپاشهای دولتی و امیال رؤسای جمهور و وزاری مختلف میایستادند شاهد تورمهای بالا در ایران نبودیم. وظیفه رئیس کل بانک مرکزی حفظ استقلال بانک مرکزی، مقابله با زیادهخواهیهای دولتها و کنترل صحیح بانکهاست. از طرف دیگر نیز وجود بانکهای خصوصی از دهه۸۰، باعث شده بانک مرکزی در عمل نتواند به درستی بر بانکها نظارت کرده و از خلق پول توسط آنها جلوگیری کند.

راهکارهای کنترل تورم

کنترل کسری بودجه، جدا کردن بودجه ارزی از بودجه ریالی و صرف درآمدهای نفتی فقط، برای واردات تکنولوژی، دانش و ماشینآلات پیشرفته به کشور و منع ورود کالاهای نامرغوب با این درآمدها، عدم سرکوب نرخ ارز، تأمین مالی بودجه با مالیات و فروش اوراق از جمله کلیدیترین راههای کنترل تورم در کشور است. مردم باید با ایجاد فشار و مطالبه عمومی مانع خلق پول برای جبران کسری بودجه دولتها شوند و اگر وزیر اقتصادی بهاندازۀ کافی اوراق نفروخت، استیضاح شود. تنها در این صورت می توان مثل ۱۹۵ کشور دیگر، تورم را کنترل کرد. درغیراینصورت اقتصاد ایران، روند ونزوئلایی شدن را با سرعت طی خواهد کرد.