بیاعتنایی عجیب سازمان بورس به گزارشهای علمی/ کاهش دامنه نوسان بر روند صعودی یا نزولی اثر نمیگذارد و از زیان جلوگیری نمیکند!

کاهش دامنه نوسان، یکی از ابزارهای کنترل هیجانهای مقطعی بازار سهام در دنیاست. اما سیاستگذار ایرانی در همه شرایط به دنبال جلوگیری از اتفاق افتادن روندهای نزولی و صعودی بازار سهام از طریق این ابزار است. ابزاری که علاوه بر ناکارآمد کردن بازار، باعث بروز مشکلات دیگری در این بازار میشود. این گزارش مروری بر موثر بودن این ابزار در بازار سرمایه انجام میدهد.

اقتصادآنلاین – امیر مهدی زاده؛ بیش از یکسال قبل، رییس اسبق سازمان بورس، شاپور محمدی، در روزهای اوج گیری شاخص کل بورس و روند رو به رشد استقبال از بازار سرمایه را به درستی تشخیص داد. او به دنبال جلوگیری از حبابی شدن بازار سرمایه با استفاده از کاهش دامنه نوسان به ۲+ و ۲- بود. در نهایت این تصمیم با مخالفت در شورای عالی بورس مواجه شد. فرهاد دژپسند، وزیر اقتصاد نیز در اقدامی غیرقانونی تصمیم محمدی را لغو کرد.

اما استفاده از این ابزار در روزهای تخلیه حباب بورس تهران دوباره بر سر زبانها افتاد. این بار قرار بود دامنه نوسان جلوی افت بازار سرمایه را بگیرد. این فشارها بالاخره با روی کار آمدن دهقان دهنوی اثرگذار شد. دامنه نوسان به ۶+ و۲- کاهش یافت و تنها پس از چند روز مثبت کردن شاخص کل، مسیر نزولی بازار سهام ادامه یافت.

با گذشت بیش از یکسال از اولین اقدام برای کنترل روند بازار سهام، به مرور گزارش منتشر شده [1] بازوی پژوهشی سازمان بورس میپردازیم. این گزارش که در بهمن ۱۳۹۹ و پیش از تصمیم دهقان منتشر شده است، نکات قابل توجهی دارد. نکاتی که بنظر میرسد فشارها و تصمیمات غیرکارشناسانه حاکمان فعلی سازمان بورس را عیان میکند. فشارهایی که قالیباف اصل، رییس سابق سازمان بورس، در نامه استعفای خود آن را غیرفنی عنوان کرد و دلیل مهمی برای خداحافظی او با مسند بود. سوال اساسی این است که چرا سازمان و شورای عالی بورس، نسبت به گزارشهای پژوهشی این چنین بیاعتنایی میکنند و سرمایههای مردم را بیش از گذشته در معرض آسیب پوپولیسم و خواستههای زودگذر و مقطعی قرار میدهند؟ و چه افرادی از اتخاذ چنین تصمیماتی سود میبرند و نقشی اثرگذار بر این تصمیمات سازمان دارند و حتی در انتخاب مدیران سازمان نقش ایفا میکنند؟

مقدمه

ریزساختار بازار به معنی چگونگی کار کرد بازار مالی است که بواسطه رشد روزافزون فناوری و نیازهای بازار به ابزارهای پیچیده، نیاز بورس های جهان به متناسب سازی آن با شرایط و توانمندسازی آن در مواجهه با تحولات بازارها بیشتر شده است. نهاد ناظر در تعیین ریز ساختارهای بازار بایستی توأمان به چندین پارامتر اساسی توجه نماید از جمله شفافیت، کشف قیمت منصفانه، توزیع عادلانه اطلاعات، تسهیل در نقدشوندگی، کاهش هیجانات و نوسانات قیمتی. در نتیجه لازم است معیارهای تعیین ریز ساختار بازار مناسب، کافی و بهینه باشد و نمیتواند صرفا برای دستیابی به یک هدف خاص سایر مولفههای کلیدی بازار را تضعیف نماید.

به طور کلی ساز و کار کنترل قیمت را میتوان به دو دسته احتیاطی و قطع کننده خودکار دستهبندی کرد که روش احتیاطی به بستن بازار در شرایط خاص اشاره دارد و قطع کنندههای خودکار غالبا دارای الگوریتمهای مشخص از پیش تعیین شده هستند که محدوده قیمت (دامنه نوسان) یکی از آنهاست. محدوده قیمت (دامنه نوسان) کرانهای قیمتی هستند که کف و سقف قیمت قرار میگیرند و اجازه معامله در خارج از این دو کران را به معامله گران نمیدهند. بسیاری از بازارهای نوظهور دارای مقررات محدوده قیمتی (دامنه نوسان) بخصوص در بازار سهام هستند.

در کشورهای مختلف محدوده قیمتی بین ۷٪ تا ۵۰ ٪ آخرین قیمت پایانی می باشد. برای مثال در تایوان ۷٪، در مالزی و تایلند ۳۰٪، در جمهوری چک ۵۰٪، در عمان ۷.۵٪، در گروه بورس اروپایی ۱۰٪، عربستان ۱۰٪ و دوبی امارات ۱۰-۱۵% است. در حال حاضر دامنه نوسان قیمت سهام عادی در بورس تهران و فرابورس ایران ۵% و در بازار پایه زرد، نارنجی و قرمز فرابورس ایران به ترتیب ۳٪، ۲٪ و ۱٪ است. به سفارشهایی که خارج از محدوده قیمتی فوق باشد اجازه معامله داده نخواهد شد و در صورتی که قیمت پایانی سهام به دامنه برسد معاملات همچنان در همان دامنه ادامه خواهد داشت.

از اسفندماه سال ۱۳۹۸ در میان سیاستگذاران و فعالان بازار سرمایه، بحث تحدید (کاهش) دامنه نوسان در بازار سرمایه یکی از مباحث داغ بوده است. این موضوع موافقان و مخالفانی داشته است. موافقان بر این باورند که اگر دامنه نوسان کاهش پیدا میکرد، رشد بازار تعدیل میشد و سقوط کمتری را نیز شاهد میبودیم. در نتیجه زیان کمتری به سرمایهگذاران تازه وارد میرسید. اما مخالفان بر این باورند که تحدید دامنه نوسان منجر به تعدیل رشد و کاهش سقوط ارزش بازار در این بازه نمیشد و معتقدند که افزایش دامنه نوسان باعث نرمال شدن سفارشها میشود. این گروه بر این باورند که کاهش دامنه نوسان تاثیری بر سرعت رشد بازار نمیگذاشت و حتی با تحدید دامنه نوسان بازار شاهد همین نوسانات میبود.

در این گزارش به بررسی تأثیر کاهش دامنه نوسان بر نوسانات بازار سرمایه پرداخته شده است. دامنه نوسان برای نمادهای بورس اوراق بهادار تهران ۵ درصد، برای نمادهای بازارهای اول و دوم فرابورس ۵ درصد و برای نمادهای بازار پایه فرابورس حداکثر ۳ درصد است. در واقع بازار پایه فرابورس متشکل از سه تابلو زرد، نارنجی و قرمز است که دامنه نوسان برای آنها به ترتیب ۳ درصد، ۲ درصد و ۱ درصد می باشد. گزارش حاضر رفتار ۳ پرتفوی متشکل از شرکت های بورسی (TSE[2])، فرابورسی (IFB[3]) و بازار پایه (UTP[4]) که از حیث ارزش بازار سهام همگن را در دوره زمانی اسفندماه ۱۳۹۸ تا دی ماه ۱۳۹۶ بررسی خواهد نمود.

معایب کنترل نوسانات بازار از طریق تغییر دامنه نوسان

استفاده از محدوده قیمت (دامنه نوسان) می تواند اثرات نامطلوبی بر بازار سهام داشته باشد که از جمله آنها میتوان به ۴ اثر مهم سرریز نوسان در روزهای آتی، تأخیر در کشف قیمت، مداخله در معامله و اثر کهربایی اشاره کرد. در مطالعهای که اخیرا توسط گروه آمار و تحلیل ریسک سازمان بورس و اوراق بهادار انجام گرفته، نشان داده شده است که در ۸۵٪ از صنایع بورس اوراق بهادار تهران اثر کهربایی در کف و در ۴۰٪ این اثر در سقف وجود داشته است. بعبارتی چسبندگی قیمت بویژه به کف دامنه نوسان در شرایطی که دامنه نوسان فعلی ۵٪ است قابل توجه بوده و نتایج بررسی نشان میدهد کمتر نمودن این دامنه و یا افزایش بیشتر حجم مبنا موجب تشدید این اثر خواهد شد. بدین معنی که اگر قیمت سهم به کف محدوده قیمت مجاز روزانه نزدیک شود، قیمت جهت رسیدن به کف محدوده شتاب بیشتری میگیرد. در نتیجه، ساز و کارهای معاملاتی مبتنی بر مکانیزم عرضه و تقاضا در بازار بواسطه افزایش صف نشینیها تضعیف خواهد شد و احتمال شتاب گرفتن قیمت برای چسبیدن به کف یا سقف محدوده مجاز قیمت افزایش مییابد. این در حالی است که تغییرات و اصلاحات پی در پی ریزساختارها على الخصوص در شرایطی که از اثربخشی مثبت آن اطمینان حاصل نشده است، به اعتماد سرمایهگذاران آسیب زده و ممکن است برخلاف تصور، به ثبات سیاستگذاری خدشه وارد نماید.

کاهش دامنه نوسان در شرایطی مطرح شد که بیش از ۱۶۰نماد بازار پایه فرابورس با دامنه نوسان کمتر از ۵% در بازار معامله میشدند. مطالعات نشان میدهد اثر چسبندگی قیمت و صف نشینی به علت محدودتر بودن دامنه نوسان قیمت در نمادهای بازار پایه فرابورس (با دامنه نوسان ۱، ۲ و ۳٪) در اکثر صنایع مشاهده میشود. در واقع در ۸۱٪ صنایع اثر کهربایی در کف و در ۶۱٪ صنایع اثر کهربایی [5]در سقف دامنه نوسان دیده میشود. سه صنعت محصولات شیمیایی، انبوه سازی، املاک و مستغلات و سرمایهگذاریها که دارای بیشترین تعداد شرکت در بازار پایه فرابورس هستند، تنها در کف محدوده قیمت دارای اثر کهربایی هستند. بعبارتی در صورت نزولی شدن بازار احتمال موفقیت فروشندگان برای فروش سهام کاهش یافته و صفهای فروش متوالی افزایش خواهد یافت.

بسیاری از بازارهای سهام به خصوص بازارهای نوظهور از دامنه نوسان (محدوده قیمت روزانه جهت کنترل تغییرات قیمت استفاده می کنند. مدافعان دامنه نوسان ادعا میکنند که محدودهها برای تغییرات روزانه قیمت کف و سقف تعیین میکنند و باعث ایجاد یک دوره استراحت (Cool Off) در بازار خواهند شد. اما منتقدان معتقدند دامنه نوسان اثرات نامطلوب زیادی بر بازار سهام می گذارد که اهم آن به شرح زیر است:

- موجب سرریز نوسان بر روزهای آتی میشود، زیرا این محدوده از تغییرات بزرگ یک روزه و اصلاح سفارشهای نامتوازن جلوگیری میکند.

- موجب تأخیر در کشف قیمت و کارایی اطلاعاتی بازار میشود. بعبارتی محدوده قیمت باعث میشود قیمت نسبت به اطلاعات جدید دیرتر واکنش نشان دهد و با تأخیر به سطح تعادلی جدید برسد.

- محدوده قیمت میتواند مداخله در معامله باشد. با چسبیدن قیمت سهم به سقف محدوده (صف خرید یا فروش نقدشوندگی سهم کمتر میشود و صف معامله در روزهای آتی سنگینتر خواهد شد.

- محدوده قیمت موجب میشود با نزدیک شدن قیمت به سقف یا کف قیمت، به سمت آن شتاب گیرد که به آن اثر کهربایی اطلاق میشود. این پدیده به رفتارهای معاملاتی نادرستی منجر میشود و نقدشوندگی سهام را کاهش میدهد. در واقع سرمایهگذاران از ترس عدم نقدشوندگی سهم و پیشگیری از قفل شدن سهم در صفهای فروش یا خرید، با سرعت به سمت قیمتهای کف یا سقف میروند.

افسانه «زیان کمتر با کاهش دامنه نوسان»

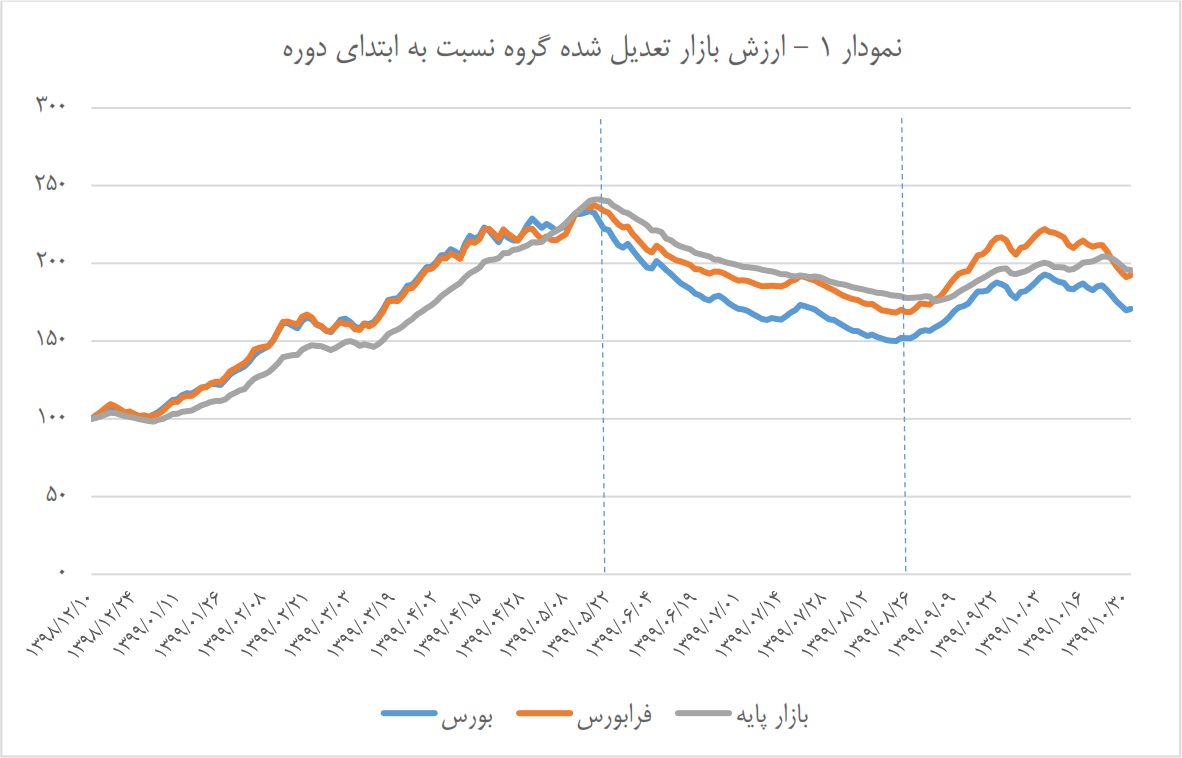

نمودار ۱ ارزش بازار تعدیل شده گروهها نسبت به ابتدای دوره را نشان میدهد. تعدیل به صورتی انجام گرفته که بازده هر گروه نسبت به ابتدای دوره را نمایش میدهد. به عنوان مثال چنانچه در ابتدای دوره (۱۰اسفند ۱۳۸۸) ۱۰۰تومان سرمایهگذاری در هر یک از سه پرتفوی انجام میگرفت، در تاریخ ۱۵مرداد ۱۳۹۶ ارزش این سرمایهگذاری در گروه بازار پایه، فرابورس و بورس به ترتیب معادل ۲۴۰، ۲۳۶ و ۲۳۴ تومان میشد.

یکی از بحثهای مطرح شده برای تأثیر تحدید دامنه نوسان، پیرامون میزان زیانی است که به سهامداران وارد شده است. ادعا شده است در هنگام نزول بازار با تحدید دامنه نوسان، سرمایهگذاران متحمل زیان کمتری می شده اند. همان طور که در دوره زمانی دوم (۱۵ مرداد ۱۳۸۹ تا ۲۱ آبان ۱۳۹۶) در نمودار ۱ مشاهده شد، رفتار گروهی که دامنه نوسان کمتری داشت مشابه روندی است که دو گروه دیگر دارند. در جدول زیر به روشی دیگر به این موضوع پرداخته شده است. در این جدول بیشترین درصد زیانی که به سرمایهگذاران در هر گروه طی بازه زمانی مربوطه وارد شده مورد بررسی قرار گرفته است.

مطابق جدول فوق تفاوت چندانی بین میانگین بیشترین زیان بورس و فرابورس و بیشترین زیان بازار پایه وجود ندارد. این تفاوت حدود ۵ واحد درصد است که نسبت به ۳۲٫۴۵ واحد درصد عدد قابل توجهی نیست. همچنین نتایج محاسبه بازدهیها از نقطه اوج (اواسط مرداد ماه سال جاری) تا ۳۰ دی ماه نیز حاکی از آن است که تفاوت چندانی میان بازدهی گروه بازار پایه و میانگین بورس و فرابورس مشاهده نمیشود.

بررسی ریسک

یکی از ویژگیهای مهم یک دارایی، ریسک آن دارایی است. شاخص محاسبه ریسک در این گزارش، انحراف معیار بازدهی است. برای هر روز، ابتدا بازده یک ماه معاملاتی (معادل ۲۰ روز معاملاتی) محاسبه میشود. سپس میانگین و انحراف معیار این بازدهیها محاسبه می شوند. به عبارت دیگر ریسک بر اساس نوسانات بازدهی ماهانه محاسبه میشود.

نمودار ۲ روند بازدهی ماهانه برای سه گروه بازار پایه، فرابورس و بورس را نشان می دهد. همانطور که مشاهده می شود، گروه بازار پایه (که دامنه نوسان کمتری دارد) بازده های متعادل تری در مقایسه با دو گروه دیگر ندارد. کمتر بودن دامنه نوسان لزوما بر روند نوسانات بازدهی ماهانه تأثیر چندانی نداشته است. بعبارتی رفتار هر سه گروه در نوسانات بازدهی ماهانه تقریبا مشابه هم می باشد. به تعبیر دیگر ریسک میان سه گروه مورد بررسی تفاوت چندانی با یکدیگر ندارد.

بررسی نقدشوندگی

شاخص نقدشوندگی مورد استفاده در این گزارش، ترکیبی از چهار شاخص نسبت نقدشوندگی قراردادی[6]، نسبت هوی-هوبل[7]، نسبت گردش معاملات[8] و شاخص آمیهود[9] می باشد. با توجه به محاسبات انجام شده، غالبا گروه بازار پایه نقدشوندگی کمتری در مقایسه با گروه بورس و فرابورس داشته است. کمتر بودن دامنه نوسان برای گروه بازار پایه احتمالا در کمتر بودن شاخص نقدشوندگی این گروه بیتأثیر نباشد. بنابراین کم کردن دامنه نوسان لزوما آثار مثبتی به همراه نخواهد داشت و برخی اشکالات در پارامترهای اساسی بازار از جمله نقدشوندگی سهام ایجاد می نماید.

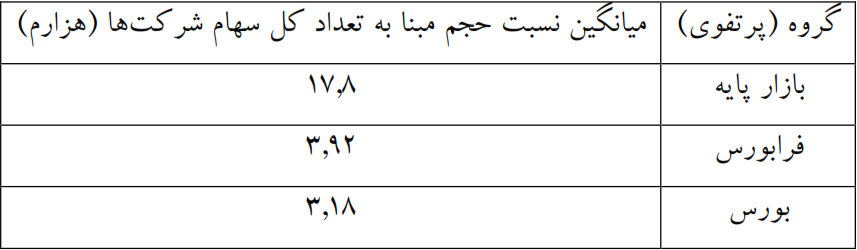

کنترل نوسانات بازار از طریق اعمال حجم مبنا

با توجه به آنکه در اواخر اسفند ماه سال ۱۳۹۸ تصمیمات در خصوص افزایش حجم مبنای شرکتهای بازار پایه فرابورس اتخاذ و اجرایی گردید، محاسبه نسبت «حجم مبنا» به «تعداد کل سهام شرکت» برای سه گروه بازار پایه، فرابورس و بورس نیز موید آن است که علی رغم بالاتر بودن میانگین نسبت مذکور (به تعبیری بیشتر بودن نسبی حجم مبنا) در گروه بازار پایه در مقایسه با دو گروه دیگر، این مهم تأثیر قابل توجهی بر روند رشد و سقوط این گروه نداشته است. همچنین همانطور که مشاهده شد، نقدشوندگی گروه بازار پایه غالبا کمتر از دو گروه دیگر بود. در واقع بیشتر بودن این نسبت منجر به افزایش شاخص نقدینگی نشده است. نتایج محاسبه این نسبت در جدول زیر آمده است:

نتیجه گیری

نتایج این مطالعه که بخشهایی از آن در اینجا آورده شد، نشان میدهد در دوره مورد بررسی، کم بودن دامنه نوسان تفاوت محسوسی در روند رشد ارزش بازار سهام ایجاد ننموده و میزان صعود و سقوط بازار را تحت الشعاع قرار نداده است. همچنین نتوانسته است در میزان زیانی که به سرمایهگذاران جدید (به طور مشخص خریداران سهام در اوج قیمت بازار) وارد شده است تغییری ایجاد نماید. بر این اساس، چنانچه در گذشته دامنه نوسان کاهش می یافت، احتمالا مانع از نوسانات ماههای گذشته بازار نمیشد.

در خصوص پیشنهاد کم شدن دامنه نوسان به ۲٪، نتایج این گزارش نشان می دهد الزام نتایج مثبت مدنظر سیاست گذار از اعمال این تغییر ریزساختار در مقطع زمانی موردنظر حاصل نشده و اثرات اندک مثبت آن نیز احتمالا پارامترهای اساسی بازار را تحت الشعاع قرار میداد. ضمن اینکه بررسی های علمی و فنی تأیید میکند که بدون فراهم نمون الزامات تغییرات ریزساختارها، تبعات منفی آن به گونهای است که عدم اجرای آن ترجیح خواهد داشت.

[1] ارزیابی اثرگذاری احتمالی تحدید محدوده قیمت (دامنه نوسان) بر نوسانات بازار سرمایه؛ مرکز پژوهش، توسعه و مطالعات اسلامی سازمان بورس و اوراق بهادار، گروه آمار و تحلیل ریسک؛ بهمن ماه ۱۳۹۹

[2] Tehran Stock Exchange

[3] Iran Fara Bourse

[4] Unlisted Trading Privileges

[5] Magnet Effect

[6] Conventional Liquidity Ratio

[7] Hui-Huebel Ratio

[8] Turnover Ratio

[9] Amihud Index