چرا قیمت دلار برگشت؟

روز چهارشنبه، نوسان گیران، معاملات خود را در کانال ۲۷ هزار تومانی کلید زدند. اما آنچه جدا از این شروع افزایشی، حاضران در بازار را شگفت زده کرد، واکنش بازارساز ارزی به این اتفاق بود.

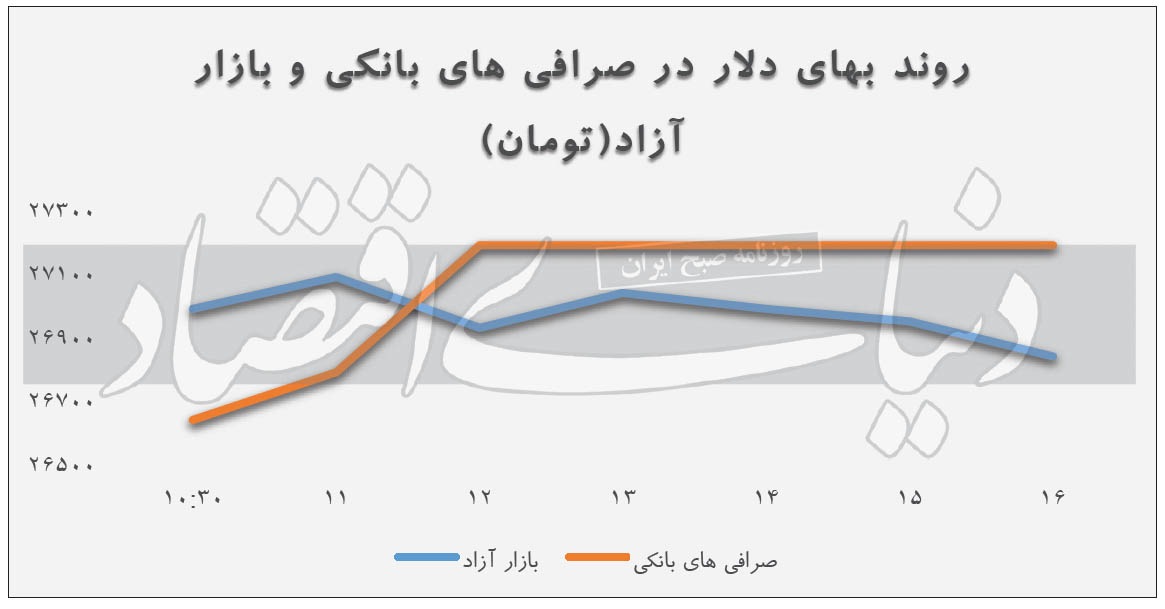

ساعت ۴ بعدازظهر اسکناس آمریکایی در بازار آزاد با قیمت ۲۶ هزار و ۸۵۰ تومان به فروش میرفت که نسبت به آغاز روز افت ۱۵۰ تومانی داشت ولی در مقایسه با روز سه شنبه همچنان نمایانگر ۱۵۰ تومان رشد قیمت بود. بازارساز روز چهارشنبه نهراسید و قیمتهای خود را همسان با بازار آزاد بالا برد و در نتیجه آن توانست قیمت را به کانال ۲۶ هزار تومانی برگرداند. در روزهای قبل نیز یک بار چنین اتفاقی رخ داد و بازارساز با همین تاکتیک اجازه پیشروی به کانال بالاتر را نداد. با توجه به این مساله میتوان گفت، تاکتیک جدید بازارساز مبنی بر نزدیک کردن قیمتها بهعنوان نگه دارنده دلار در کانال ۲۶ هزار تومانی عمل کرده است. با این حال، برای اینکه چنین سیاست و تاکتیکی اثرگذاری خود را حفظ کند، نیاز است که تغییراتی در سمت انتظارات رخ دهد و جذابیت ریال برای نگهداری نزد معاملهگران بیشتر شود.

در روزی که قیمت دلار حرکت رفت و برگشتی داشت، سکه تمام بهار آزادی نیز در ابتدای روز در کانال ۱۳ میلیون تومانی نوسان کرد، ولی در اواخر روز در محدوده ۱۲ میلیون و ۸۶۰هزار تومان معامله شد که بسیار کمتر از قیمتهای ابتدای روز بود، هرچند که نسبت به روز سهشنبه ۱۰ هزار تومان افزایش داشت.

برگشت قیمت دلار از سقف روزانه از نظر بسیاری از فعالان ناشی از سیاست جسورانه بازارساز و عرضه ارز از قیمتهای بالا بود. در ابتدای روز صرافیهای بانکی قیمت فروش دلار خود را ۲۶ هزار و ۶۵۰ تومان تعیین کردند که تغییر خاصی نسبت به روز قبل نداشت، ولی به سرعت ارقام ۲۶ هزار و ۸۰۰ و ۲۶هزار و ۹۰۰ تومانی بر تابلوی این صرافیها نقش بست و در گام آخر آنها رقم فروش دلار را ۲۷ هزار و ۲۰۰ تومان درج کردند. این افزایش و هماهنگ شدن با قیمتهای بازار موجب عقبنشینی نوسانگیران ارزی شد.

بازارساز ارزی از روز دوشنبه چنین تاکتیکی را در پیش گرفته و حداقل با کمک آن توانسته است مانع از ورود دلار بازار آزاد به کانالهای بالاتر شود. این اتفاق در شرایطی رخ داده است که گفته میشود حجم تقاضا هم نسبت به هفتههای گذشته در بازار بالاتر رفته است و جوسازیهای سیاسی پیرامون چکانده شدن ماشه و بازگشت تحریمهای سازمان ملل نیز بر رفتار هیجانی معاملهگران نقش داشتهاند. در چنین شرایطی، بازارساز توانسته با دو تصمیم آزاد کردن سقف قیمت خرید و فروش در سامانه نیما و نزدیک کردن قیمت صرافیهای بانکی به بازار آزاد، تا حدی هیجانات معاملات را نسبت به ابتدای هفته کاهش دهد. تصور کنید اگر در سال ۹۸ سقف قیمتها در سامانه نیما برداشته میشد و در هفتههای گذشته ارز ارزان توسط صرافیهای بانکی عرضه نمیشد، وضعیت بازار ارز چقدر میتوانست نسبت به شرایط کنونی متفاوت باشد؟!

رانتهای حاصل از عرضههای ارزان، برقراری شرایط آربیتراژی در میان صرافیها و ناترازی قیمتها در بازارهای مختلف از اشتباهات ساختاری در دوران تحریم بود که در بالا رفتن قیمتهای بازار آزاد و ثبت رکوردهای جدید قیمتی نقش داشت. در همین سال ۹۹، ارز زیادی نیز با قیمت ۴هزار و ۲۰۰ تومان در اختیار واردکنندگان قرار گرفته است، حال آنکه در سالهای اخیر درباره مفسدههای مختلف پرداخت این نوع ارز نیز مقالات زیادی نگاشته و اخطارهای زیادی داده شده است.

در هر صورت، در حالی که بازار ارز در یکی از حساس ترین دورانهای دو سال اخیر قرار گرفته است، بازارساز با پیش گرفتن برخی اصلاحات در زمینه عرضه و آزاد گذاشتن قیمت ها، تا حدی توانست مانع نوسانات شدید قیمتی شود؛ ولی نباید از خاطر برد که فرصتهای زیادی از دست رفته است و با توجه به بازی روانی رقیبان خارجی، برای کنترل نوسان در شرایط فعلی، بازارساز نیاز به ابزارهای دیگری نیز دارد.

مهمترین ابزاری که در کنار ادامه اقدامات اخیر، بازارساز نیاز به آن دارد، جذاب کردن ریال است. تا زمانی که ریال جذاب نشود و افراد ترجیح بدهند به جای نگهداری از ریال، آن را در بازارهای ارز و سکه و سهام سرمایهگذاری کنند، خطر شوکهای نوسانی وجود دارد. این دیدگاه که تصور شود با حمایت از یک بازار میتوان سایر بازارها را مدیریت کرد، ایرادات زیادی دارد. فرض کنید از بازار سهام به این قصد حمایت شد که سرمایهها به بازار ارز و سکه وارد نشوند. در این شرایط، این نکته را باید در نظر گرفت که معاملهگران زمانی تصور میکنند رشد در بازار سهام اشباع شده و بهتر است بخشی از سود خود را حداقل وارد بازارهای دیگر کنند. این اتفاق موجب میشود که بازار ارز و سکه دوباره نوسانی شوند.

با این حال، اگر از همان ابتدا ابزارهایی طراحی شوند که افراد تمایل پیدا کنند ریال خود را با استفاده از آنها نگه دارند، شاید افزایش بی رویه قیمت سهم، ارز و طلا رخ نمیداد. یکی از ابزارهایی که میتواند ریال را جذاب کند، اوراق مصون از تورم است. میتوان به افراد اوراقی را فروخت که به آنها وعده میدهد، متناسب با نرخ تورم، به پولشان سود پرداخت خواهد شد.

حتی برای جذاب کردن این اوراق میتوان سود اضافهتری در کنار نرخ تورم پرداخت کرد. دولت قصد داشت با پیش فروش نفت، کاری شبیه به همین فروش اوراق مصون از تورم را انجام دهد ولی در راه این مساله مشکلات زیادی وجود داشت و ریسکهایی از قبیل متغیر بودن قیمت نفت و دلار، ریسک آن را بالا میبرد، جدا از اینکه معلوم نبود در تاریخ سررسید، دولت توان فروش نفت را داشته یا نداشته باشد. با این حال انتشار اوراق مصون از تورم چنین موانعی ندارد و میتواند تا حدی ریال را جذابتر کند.

بازارساز به خوبی میداند که تنها با عرضه ارز نمیتوان بازارها را مدیریت کرد و برای این مهم، نیاز به همکاری سایر ارکان حکمرانی نیز وجود دارد. بازار ارز به شرایط حساسی رسیده است؛ در روزهای اخیر با پرهیز از اشتباهات گذشته و اصلاح برخی از امور، بازارساز توانست تا حدی مانع نوسانات سنگین شود؛ ولی خطر بهطور کامل رفع نشده است و نیاز است که حداقل تا انتخابات آمریکا، اقدامات سریع و بیشتری برای مدیریت بازارها صورت بگیرد. نمیتوان نسبت به شکسته شدن کانالهای قیمتی بیتفاوت بود، چرا که شکست هر کانالی، تقاضای بیشتری را وارد بازار میکند. افراد انتظار دارند، سیاستگذار برای خروج از وضعیت فعلی، نقشه راهی را برای آنها ترسیم کند؛ امری که تا حدی میتواند سمت و سوی انتظارات را تغییر دهد.