کسری بودجه، پایه پولی، تورم؛ سهگانه نحس اقتصاد ایران/ کاهش استقبال بانکها در خرید اوراق بدهی دولتی؛ انتشار اوراق بدهی در تنگنای قوانین موجود

افزایش کسری عملیاتی دولت به دلیل عواملی همچون بازگشت تحریمها وکاهش فروش نفت موجب شده که دولت برای جبران این کسری به استقراض از بانک مرکزی و سیستم بانکی روی آورد که نتیجه جز افزایش پایه پولی و تورم به همراه نداشته است. هرچند از اقدامات مؤثر انتشار اوراق بدهی دولتی میباشد، با این وجود نگاهی به آمار و ارقام منتشر شده، ادامه موفقیت این سیاست را با تردیدهایی همراه ساختهاست.

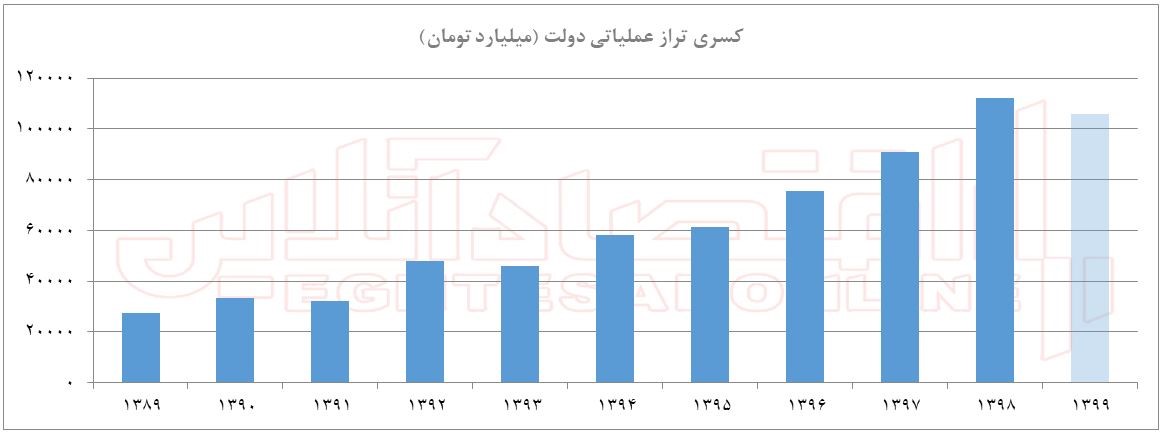

اقتصاد آنلاین-علی کریمی؛ عدم توازن میان دخل و خرج دولت همواره یکی از دغدغههای اساسی کشور بوده و چگونگی جبران کسری بودجه و آثاری که بر اقتصاد دارد از اهمیت بالایی برخوردار است. شاید اغراق نباشد که بگوییم بخش بزرگی از مشکلات کنونی اقتصاد کشور ریشه در کسری بودجه و نحوه تأمین آن دارد. به بیان دیگر، وابستگی بودجه به منابع درآمدی حاصل از فروش نفت موجب شده که از یکسو هیچگاه انضباط مالی مناسبی در هزینهکرد منابع وجود نداشته باشد و از سوی دیگر، منابع درآمدی بودجه تحت تأثیر نوسانات قمیتی نفت و مشکلات سیاسی حاصل از فروش آن، بسیار ناپایدار باشد. بر اساس آخرین گزارش تفریغ بودجه، کسری تراز عملیاتی دولت در سال 97 برابر با 90900 میلیارد تومان میباشد. این مقدار در پیشبینی بودجه سال 1398 برابر با 112015 میلیارد تومان برآورد شدهاست. همچنین کسری عمیاتی سال 99 بر اساس لایحه بودجه برابر با 106 هزار میلیارد تومان درنظر گرفتهشده که با توجه به کاهش درآمدها و افزایش هزینههای ناشی از تحریمها، شیوع بیماری کرونا، افزایش نرخ ارز و... این رقم به شدت رویا پردازانه است و کسری عملیاتی محقق شده بسیار فراتر خواهد رفت. نمودار زیر کسری تراز عملیاتی دولت را از سال 1389 نشان میدهد:

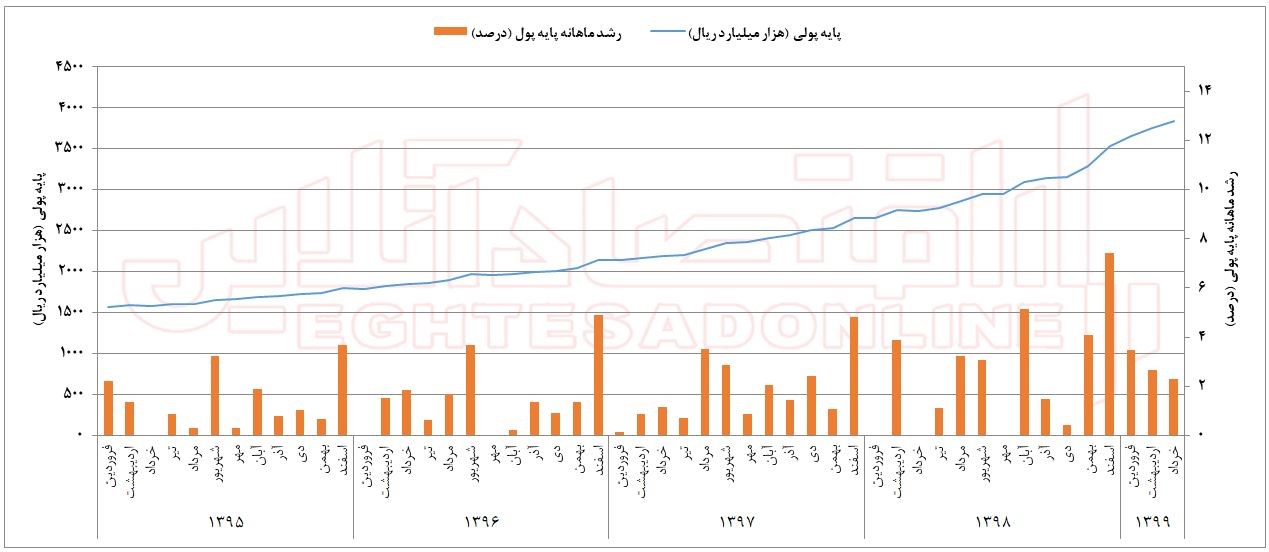

همانگونه که مشخص است طی ده سال گذشته کسری تراز عملیاتی دولت بیش از 4 برابر شدهاست. تراز عملیاتی از تفاضل پرداختهای هزینهای از درآمدهای عمومی دولت به دست میآید. در واقع این تراز، میزان پوشش هزینههای جاری دولت توسط درآمدهای عمومی را نشان میدهد. کسری تراز عملیاتی لزوماً به کسری بودجه منجر نمیشود و دولت غالباً با درآمدهای حاصل از فروش داراییهای سرمایهای همچون نفت، انتشار اوراق و استقراض از سیستم بانکی و بانک مرکزی موجب تراز شدن بودجه میشود. مسئله اساسی نیز در این است که عدم تعادل در منابع و مصارف دولت و استقراض از بانک مرکزی ضمن افزایش پایه پولی، به طور مستقیم و غیرمستقیم بر سیستم بانکی فشار وارد میکند و در نهایت اثر آن در شکلگیری تورم منعکس میشود. بر اساس آمار و اطلاعات منتشر شده از سوی بانک مرکزی، پایه پولی در خرداد ماه امسال به بیش از 3833 هزار میلیارد ریال رسیدهاست که نشان از رشد 40 درصدی آن نسبت به خرداد سال گذشته دارد. نمودار زیر روند رشد پایه پولی را از 1395 نشان میدهد:

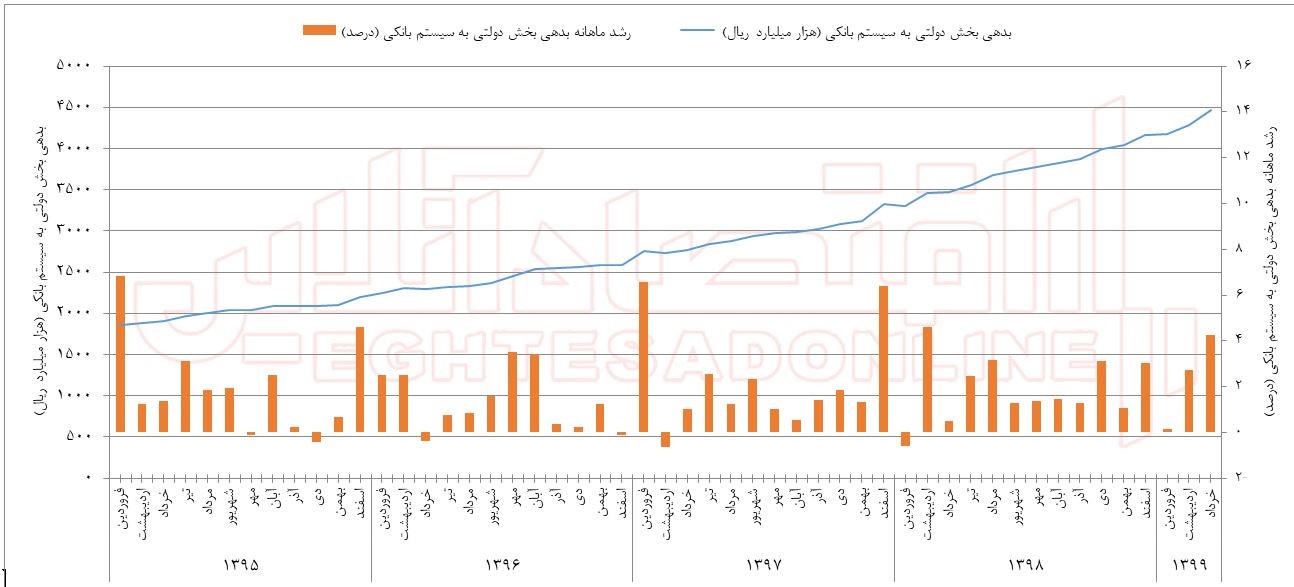

همچنین با نگاهی به آمار مشخص میشود که طی سالهای اخیر بدهی بخش دولتی به سیستم بانکی به طور فزایندهای در حال افزایش است. بدهی بخش دولتی در پایان خرداد ماه به 4466 هزار میلیارد ریال افزایش یافتهاست که حاکی از رشد بیش از 28 درصدی نسبت به ماه مشابه سال گذشته است.

همانگونه که مشخص است ناترازی بودجه دولت طی این سالها و همچنین کاهش درآمدهای نفتی موجب شدهاست که دستاندازی دولت به منابع بانک مرکزی و فشار بر سیستم بانکی نتیجهای جز افزایش پایه پولی و تورم افسارگسیخته به همراه نداشته باشد.

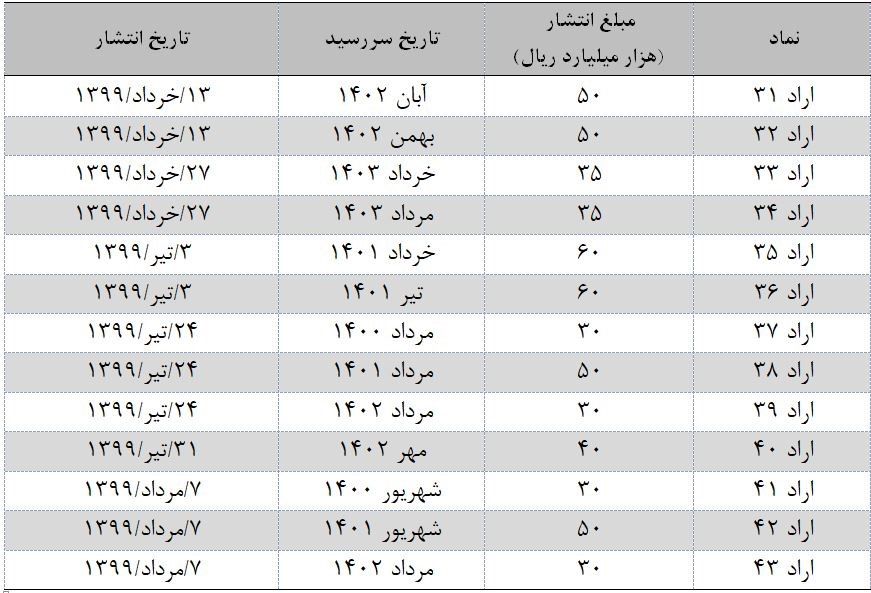

تحت چنین شرایطی یکی از اقدامات مؤثری که از خرداد امسال آغاز شدهاست، انتشار اوراق بدهی دولتی برای جبران بخشی از کسری بودجه میباشد. انتشار اوراق بدهی ضمن اینکه آثار و پیامدهای استقراض از بانک مرکزی و فشار بر سیستم بانکی را به همراه نخواهد داشت، تا حدودی انضباط مالی دولت را به همراه دارد. از خرداد ماه امسال تا کنون 9 مرحله حراج اوراق بدهی دولتی به صورت هفتگی برگزار شدهاست که 13 اوراق با سررسیدهای مختلف عرضه شدهاست. جدول زیر اوراق منتشر شده را نشان میدهد:

بر اساس سازوکار موجود، بانکها و موسسات اعتباری غیربانکی متقاضی شرکت در حراج سفارشهای خود را از طریق سامانه بازار بینبانکی و صندوقهای سرمایهگذاری، شرکتهای بیمهای و شرکتهای تأمین سرمایه متقاضی شرکت در حراج، سفارشهای خود را از طریق سامانه مظنهیابی شرکت مدیریت فناوری بورس تهران ثبت میکنند. بانک مرکزی سفارشات دریافت شده را برای تصمیمگیری به وزارت امور اقتصادی و دارایی ارسال میکند و وزارتخانه مزبور، نسبت به تعیین سفارشهای برنده از طریق مشخص کردن حداقل قیمت پذیرفته شده در سازوکار حراج اقدام میکند. در نهایت، عرضه اوراق به تمامی برندگان به قیمت یکسان انجام میشود. همچنین وزارت امور اقتصادی و دارایی الزامی به پذیرش کلیه پیشنهادات دریافت شده یا فروش کلیه اوراق عرضه شده در حراج ندارد.

آخرین مرحله حراج اوراق بدهی دولتی در 7 مرداد برگزار شد که بر اساس نتایج اعلام شده از سوی بانک مرکزی در این مرحله 11470 میلیارد تومان اوراق بدهی در قالب چهار نماد با سررسیدهای مختلف عرضه شد. 470 میلیارد تومان مربوط به اسناد فروش نرفته مراحل قبلی و 11 هزار میلیارد تومان مربوط به اوراق تازه منتشر شده بود. همچنین در این مرحله 4405 میلیارد تومان اوراق بفروش رسید (38.4 درصد کل اوراق عرضه شده) که از این مقدار 1255 میلیارد تومان آن توسط نهادهای مالی و 3150 میلیارد تومان توسط سرمایهگذاران حقیقی و حقوقی خریداری شد. نمودار زیر جزئیات نتیجه نهمین حراج برگزار شده را نشان میدهد:

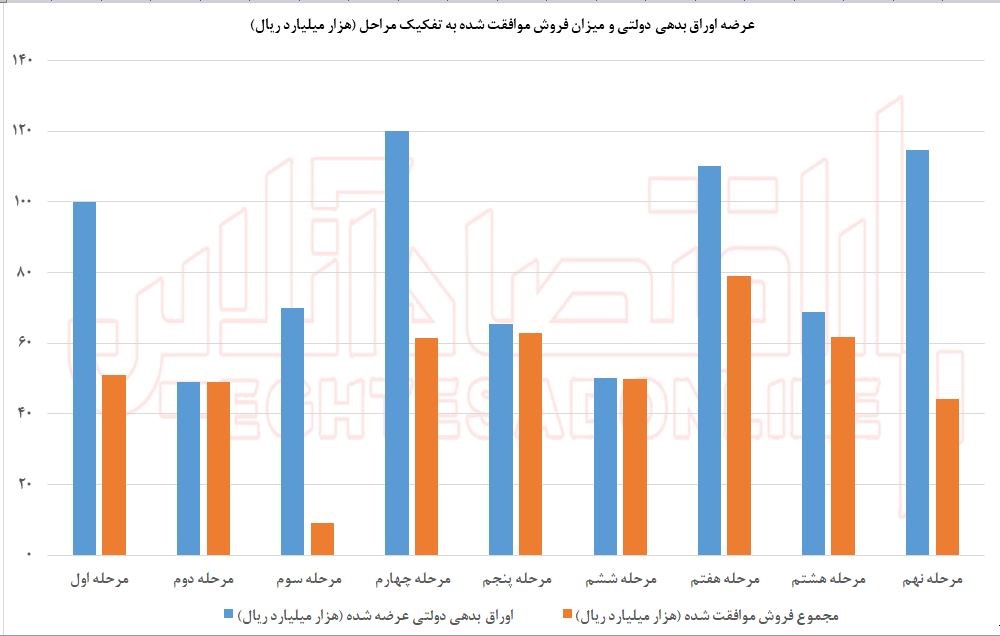

به طور کلی طی نه مرحله حراج صورت گرفته، 550 هزار میلیارد ریال اوراق بدهی دولت در قالب 13 اوراق با سررسیدهای مختلف از سوی خزانه داری عرضه شدهاست که 468 هزار و 55 میلیارد آن به فروش رسیدهاست. نمودار زیر میزان عرضه اوراق بدهی دولتی و همچنین میزان فروش موافقت شده (برنده) در حراج را به تفکیک مراحل انجام شده نشان میدهد:

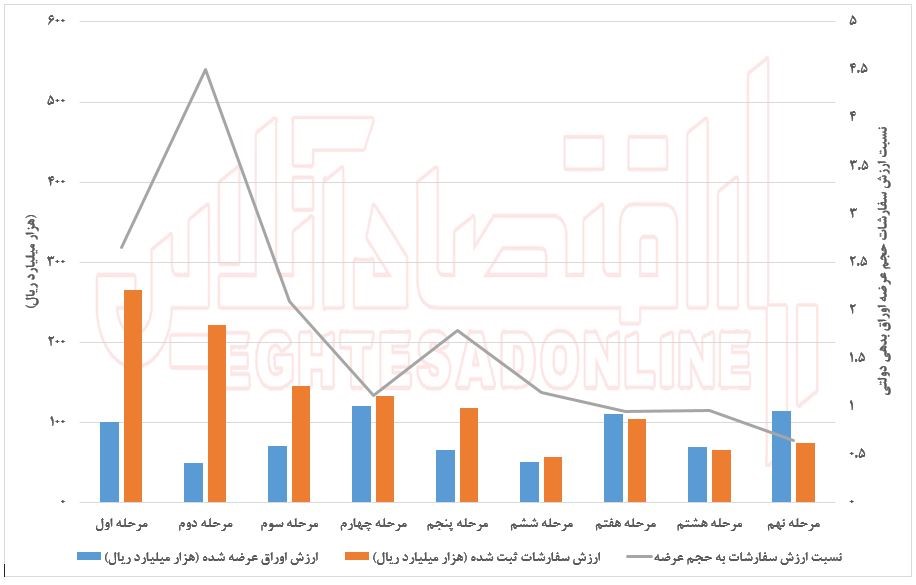

یکی از موضوعاتی که در بررسی نتایج حراجهای برگزار شده به چشم میخورد کاهش حجم سفارشات ثبت شده از سوی نهادهای مالی نسبت به حجم اوراق بدهی عرضه شده میباشد. بر اساس گزارشات ارائه شده از سوی بانک مرکزی نسبت ارزش سفارشات ثبت شده به ارزش اوراق بدهی عرضه شده در نهمین حراج به 0.63 کاهش یافتهاست؛ به بیان دیگر، میزان سفارشات ثبت شده از میزان اوراق عرضه شده کمتر بودهاست. این در حالی است که این نسبت در حراج دوم برابر با 4.5 بودهاست. نمودار زیر میزان ارزش اوراق بهادار عرضهشده، حجم سفارشات ثبت شده و نسبت آنها را به تفکیک حراجهای برگزار شده نشان میدهد:

همانگونه که مشخص است ارزش سفارشات ارائه شده از سوی نهادهای مالی طی این نه مرحله به شدت کاهش یافتهاست؛ بهگونهای که در آخرین مرحله، ارزش سفارشات حتی کمتر از میزان اوراق پیشبینی شده بود. آیا این موضوع را میتوان دال بر کاهش جذابیت این اوراق برای بانکها و سایر نهادهای مالی مشارکتکننده در حراجهای هفتگی قلمداد کرد؟

این پرسشی است که با علیرضا توکلی کاشی، کارشناس اقتصادی مطرح کردیم. این کارشناس اقتصادی در پاسخ به این پرسش بیان نمود که به طور قطع نمیتوان کاهش ارزش سفارشات را دلیلی بر کاهش جذابیت حراج اوراق بدهی دولتی و عدم مشارکت بانکها قلمداد نمود و عواملی متعددی بر حجم سفارشات ثبت شده از سوی بانکها اثرگذار است. یکی از عوامل مؤثر، میزان منابع در دسترس بانکها میباشد. به بیان دیگر، میزان مشارکت بانکها در حراجهای هفتگی اوراق بدهی دولتی به میزان منابع مازاد آنها بستگی دارد. ممکن در برههای از زمان بانکها به دلایلی مختلفی همچون وامدهی و پرداخت تسهیلات با کسری منابع روبرو باشند و لذا مشارکت آنها در خرید اوراق بدهی کاهش یابد. در نقطه مقابل نیز این امکان وجود دارد که بانکها در یک بازه زمانی، سپردهپذیری بالایی داشتهباشند و به دلیل افزایش منابع در اختیار، حجم سفارش بالایی را در حراج ثبت کنند.

این کارشناس اقتصادی در ادامه بیان داشت با این وجود به طور کلی مسئله اصلی در بحث استقبال از اوراق بدهی دولتی، نرخ سود در نظر گرفتهشده برای این اوراق است. در حقیقت بانکها در قبال منابع در اختیار خود هزینهای را در قالب بهره به سپردهگذاران پرداخت میکنند. بر همین اساس جذابیت اوراق بدهی دولتی به تفاوت نرخ بهره پرداختی بانکها به سپردهگذاران و نرخ بهره این اوراق بستگی دارد. طی چند وقت اخیر شاهد این بودیم که نرخ بهره بانکی افزایش یافت و طبعاً هزینه منابع در اختیار بانک نیز افزایش یافتهاست. علاوه بر این با توجه به شرایط موجود، انتظارات تورمی و نااطمینانی برای بانکها افزایش یافتهاست و در نتیجه بانکها تمایل دارند که بر روی اوراقی سرمایهگذاری کنند که تاریخ سررسید کوتاهمدتی داشتهباشند. موضوعی که میتوان در آخرین حراج برگزار شده نیز مشاهده کرد. به گونهای که بیشترین حجم خرید اوراق بدهی خریداری شده از سوی نهادهای مالی مربوط به اوراق بدهی با سررسید شهریور 1400 بوده که در میان اوراق منتشر شده در این مرحله نزدیکترین سررسید را داشتهاست.

پرسشی که در اینجا مطرح میشود این است که چرا برای افزایش مشارکت بانکها، اوراق بدهی با سررسید کوتاهمدت منتشر نمیشود. توکلی در پاسخ به این پرسش اظهار داشت که اصول کار نیز همین است که برای ایجاد جذابیت و افزایش مشارکت بانکها اوراق کوتاه مدت مثلاً شش ماه منتشر شده و در تاریخ سررسید با انتشار اوراق جدید، به نحوی جایگزین اوراق قبلی شود. اما در اینجا با خلاء قانونی روبرو هستیم. این خلاء ناشی از این است که در بودجه سالانه سقف مجاز انتشار اوراق تعیین شدهاست و انتشار مجدد اوراق در بازههای زمانی شش ماهه برای تمدید اوراق گذشته، مجدداً به عنوان انتشار اوراق جدید در نظر گرفته میشود. لذا با توجه به قوانین موجود، وزارت اقتصاد مجبور به انتشار اوراق بلندمدت میباشد تا از ظرفیت در نظر گرفته شده تخطی نکند.

بنابراین به نظر میرسد که با توجه به آثار سویی که جبران کسری بودجه از طریق استقراض از سیستم بانکی به همراه داشتهاست، نیاز است جهت استمرار و افزایش کارایی انتشار اوراق بدهی دولتی در قوانین موجود بازنگری شود.