افزایش ارزش بازار سرمایه؛ سراب تورمی یا رشد واقعی؟

با وجود صعود شاخصهای بورسی و رشد ارزش ریالی بازار سرمایه، روند نزولی ارزش دلاری بازار نگرانیهایی را درباره پایداری این رشد ایجاد کرده است. آیا این رشد یک دستاورد واقعی برای سرمایهگذاران است، یا تنها سرابی در دل تورم؟

اقتصاد آنلاین – رجا ابوطالبی: شاخصهای بورسی شاید به ظاهر در قلههای خود به سر میبرند، اما در بررسی پویاییهای اقتصادی بازار سرمایه، تحلیل شاخصهای ریالی بدون در نظر گرفتن متغیرهای کلان پولی و اثرات تورمی، منجر به استنتاجهای گمراهکننده خواهد شد.

ارزش بازار؛ واقعی یا سراب؟

ارزش ریالی بازار سرمایه بیانگر مجموع ارزش شرکتهای پذیرفتهشده در بورس و فرابورس است. اگر ارزش ریالی بازار افزایش یابد، در نگاه اول ممکن است نشانهای از رشد اقتصادی باشد. اما این رشد لزوما به معنای افزایش واقعی ثروت یا عملکرد شرکتها نیست، بلکه ممکن است ناشی از افزایش تورم یا رشد نقدینگی در اقتصاد باشد.

البته میتواند افزایش ارزش ریالی بازار منطبق بر بخش واقعی اثتصاد و تولید باشد که واضحا برای صحت سنجی آن باید افت و رشد آن را با سایر متغیرها در نظر گرفت.

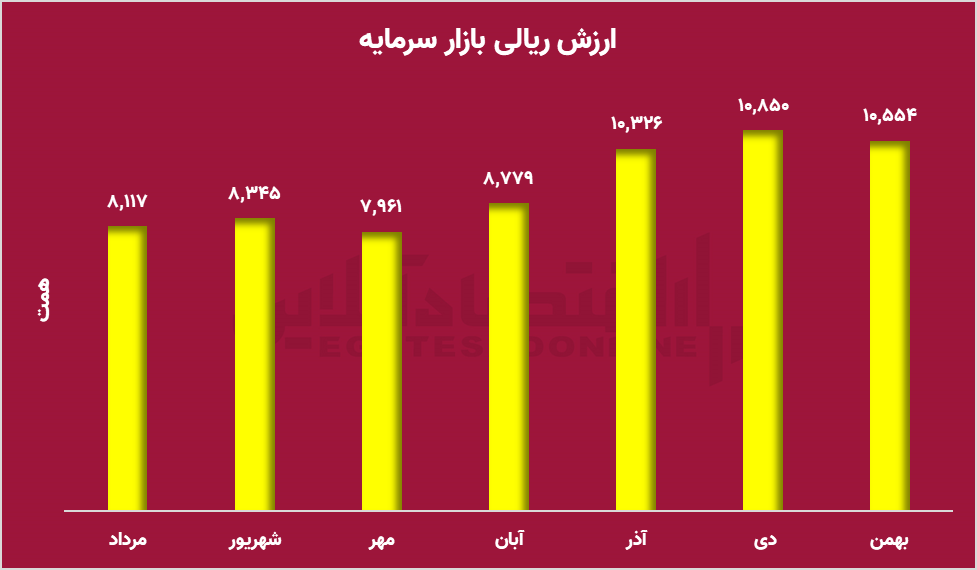

همانطور که مشخص است ارزش ریالی بازار سرمایه در ۷ ماهه گذشته رشد قابل توجهی را تجربه کرده است. افزایش ۳۰ درصدی ارزش بازار در ۷ ماهه گذشته نشانگر افزایش قیمت هر سهم بوده است. به بیان دیگر، رشد ۷ ماهه بازار سرمایه به راحتی از سود یک ساله بانکی عبور کرده که میتواند دستآورد مهمی برای سرمایهگذاران در ۴ ساله گذشته به حساب بیاید.

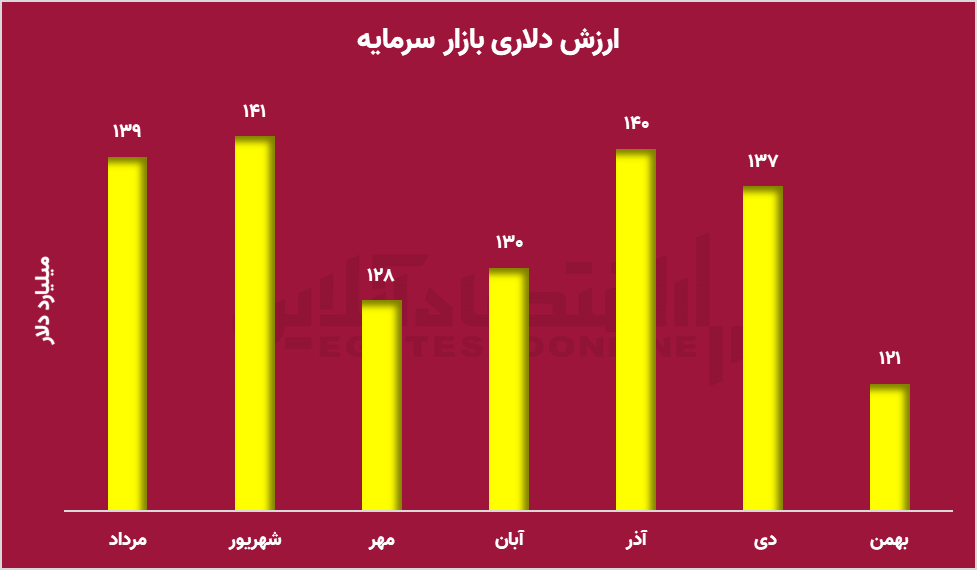

اما ارزش دلاری بازار قیاس دقیقتری از عملکرد سرمایهگذاران مخابره میکند؛ هم بازتابی از شاخص دلار خواهد بود و هم نمایانگر تورم کشور است. نمودار ارزش دلاری بازار سرمایه اما، دقیقا مسیر خلاف جهت ارزش ریالی را طی کرده است؛ به طوری که از عدد ۱۳۹ میلیارد دلار در مرداد ماه ۱۴۰۳، به ۱۲۰ میلیارد دلار در بهمن ماه رسیده است که البته با تداوم روند نزولی شاخص کل به سطوح پایینتری خواهد رسید.

افت تقریبا ۱۴ درصدی ارزش دلاری بورس یک زنگ خطر اقتصادی محسوب میشود؛ عاملی که نشان میدهد که رشد بازار تنها یک پدیده اسمی بوده است. حتی میتوان استدلال کرد که نرخ رشد بازار سرمایه کمتر از نرخ تورم و ارزش پول ملی بوده و عملا ارزش واقعی سرمایههای موجود در بازار کاهش یافته است و سرمایهگذاران بهجای افزایش واقعی داراییهایشان، صرفا با افزایش اسمی در حسابهایشان مواجه هستند.

این افت ارزش دلاری بازار اتفاقی نیست و منطق بسیار قوی در پسِ خود دارد؛ منطقی که سرمایهگذاران کلان اقتصادی را نیز مجاب کرده است که بازار دیگری را برای کسب بازدهی بیشتر برگزینند. چرا که برای سرمایهگذاران، عملکرد و سودآوری شرکتهای بورسی مهم است و به هیچ وجه به عقب ماندگی بازار سرمایه از بازارهای موازی توجهی نمیکنند.

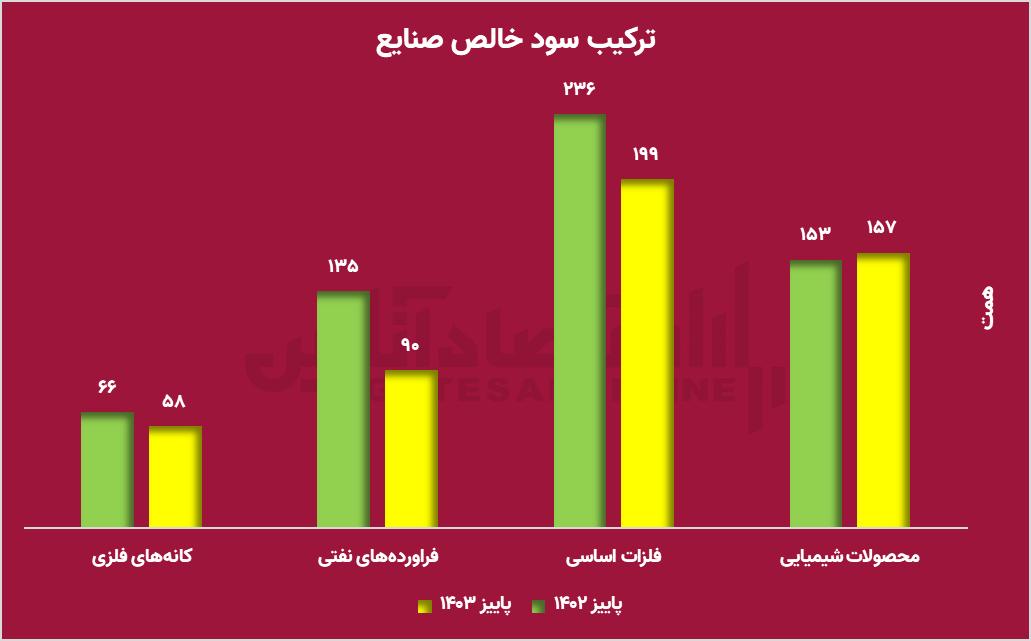

طبق تصویر فوق، صنایع پراقبال بازار سرمایه در پاییز امسال نسبت به مدت مشابه سال گذشته، کاهش محسوسی در سودآوری را تجربه کردند؛ به طوری که صنایع فرآوردههای نفتی، فلزا اساسی و کانههای فلزی، هر کدام با کاهش ۳۳، ۱۶ و ۱۲ درصدی مواجه شدند.

حتی انتظار میرود شیب این نزول بیشتر شود، چرا که ناترازیهای انرژی نقش بسیار مهمی در فعالیت و تولید شرکتها ایفا میکند که امیدی به بهبود آن حداقل در کوتاه مدت وجود ندارد. از سوی دیگر ریسک ترامپ تا حد زیادی صادرات ما را تحت تاثیر قرار خواهد داد که واضحا شرکتهای صادراتمحور از درآمد دلاری محروم میشوند.

حال سوال این است که آیا بازار سرمایه میتواند همچنان، پربازدهترین بازار کشور در بلند مدت باشد؟