طلا در صدر بازدهی بازارها / طلا بخریم یا صندوق طلا؟

در کشورهای تورمی، تبدیل سرمایه و نقدینگی به سایر داراییها برای حفظ ارزش پول جز دغدغههای اصلی مردم است. علامت سوال بزرگی که نقدینگی را به کدام بازار تخصیص دهیم؛ بورس، دلار، طلا و یا مسکن؟

به گزارش اقتصاد آنلاین، بررسی انواع بازارها برای سرمایه گذاری این فرصت را برای سرمایهگذاران ایجاد میکند تا به حداکثر میزان سود ممکن برسند و دغدغههای مالی به صورت کامل از بین رود.

حافظه تاریخی چه میگوید؟

شاید اولین قدم برای انتخاب بازار هدف، مرور تاریخ باشد. یعنی در بازههای کوتاه مدتی و بلند مدتی کدام بازار توانسته بیشترین بازدهی را ایجاد کند. این بررسی به خوبی میتواند تمام متغیرهای کلان اقتصادی و سیاسی را دربرگیرد و افق سرمایهگذاری را روشن سازد.

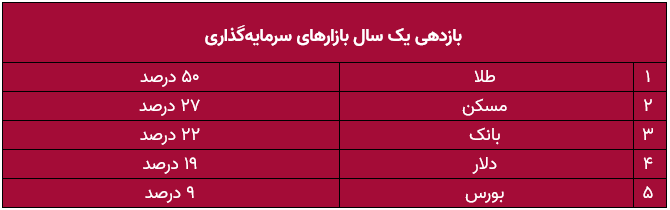

همانطور که مشخص است، طلا توانست بیشترین بازدهی را عاید سهامداران خود کند و این بازدهی حتی از نرخ تورم پیشی گرفته است. مشخصا طلا تنها بازار در یک سال گذشته بود که توانست از ارزش پول و قدرت خرید حراست کند. البته شاید علت پیشتازی طلا در یک سال گذشته، به بمباران ریسکهای سیاسی منطقهای و جهانی برگردد و این بازدهی پایدار نباشد. پس بررسی بازدهی بازارها در بازه ۵ ساله میتواند تورشهای احتمالی را نیز از بین ببرد.

در بازدهی ۵ ساله بازارها نیز، همچنان پیشتازی طلا خود نمایی میکند. علیرغم اینکه در ۵ سال گذشته شاخصهای بورسی رشد تکرار نشدنی را تجربه کردند، این طلا بود که توانست بیشترین انتفاع را نصیب خریداران کند.

چرا طلا؟

درک اسکناس بهعنوان پول با گذشت زمان تکامل یافت. در ابتدا پول بر پایه فلزات گرانبها ارزشگذاری میشد و سیاست مالی بسیاری از کشورها بر پایه «استاندارد طلا» استوار بود. بدین معنی که پول هر کشوری معادل مقدار مشخصی از طلا و بهترین پشتوانه برای پولهای مردم بود.

همین گزاره به خوبی جایگاه طلا را به تصویر میکشد و آن را پشتوانهای برای پولهای کاغذی قلمداد میکند. پس اگر ارزش پول کشوری کاهش پیدا کند، این طلا است که میتواند ارزش خود را حفظ کند و علت بازدهی بالای آن نسبت به سایرین نیز اینگونه توجیه میشود.

حال که پی بردیم سرمایهگذاری در طلا میتواند سرمایه را در برابر تورم بیمه کنند و ارزش پول حفظ شود، به معرفی ابزاری خواهیم پرداخت که بازدهی مشابه طلای فیزیکی دارد و چند مزیت نسبی دیگر در دل خود گنجانده است.

صندوقهای طلا، جایگزین طلا فیزیکی

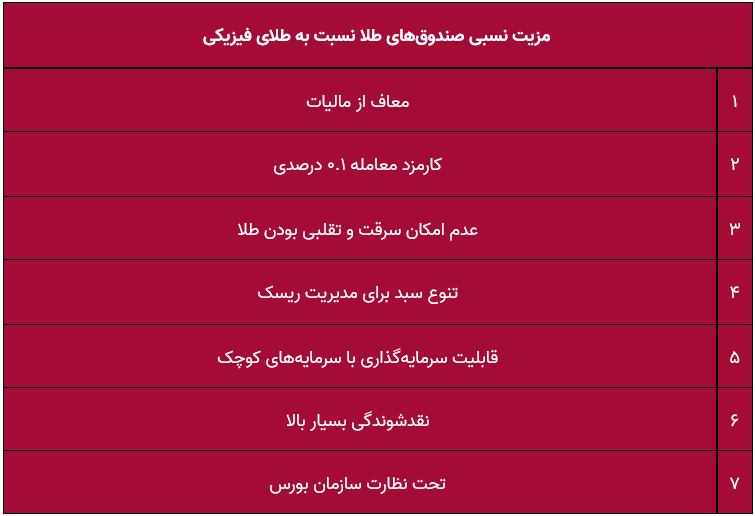

صندوقهای سرمایهگذاری طلا Gold Funds))، یکی از انواع صندوقهای قابل معامله در بورس هستند. این صندوقها سرمایه مشتریان خود را به جای خرید سهام، روی اوراق مبتنی بر سکه و طلا سرمایهگذاری میکنند. پس بازدهی صندوق های طلا ارتباط مستقیمی با طلای فیزیکی دارد. اما سازوکار این صندوقها بهگونهای است که جذابیت ورود به صندوقها نسبت به خرید طلای فیزیکی به مراتب بالاتر است؛ از کارمزد بسیار پایین آنها تا قدرت نقدشوندگی مطلوب سبب شده تا جذابیت این صندوقها از طلای فیزیکی پیشی بگیرد.

کارشناسان چه میگویند؟

در خصوص عملکرد و کارایی صندوقهای طلا، محمد میکائیلی کارشناس بازارهای مالی در گفتوگو با اقتصاد آنلاین گفت: ۳ دلیل عمده وجود دارد که اقبال مردم را به سمت صندوقهای طلا افزایش داده است؛ اولا امکان تقلب وجود ندارد. بدان معنا که در خرید طلای فیزیکی به خصوص طلای آبشده امکان اصل نبودن کالا هست. دوما قدرت نقدشوندگی بالا، این صندوقها را نسبت به طلای فیزیکی متمایز میکند. به عنوان مثال صندوق «مثقال» حتی این قدرت نقد شوندگی را تضمین میکند. به طوری که در رسوایی اردیبهشت ماه که تمام بازار سراسر قرمز پوش بودند، صندوق «مثقال» همچنان خرید و فروش میشد. سوما این صندوقها حتی با ۱۰۰ هزار تومان امکان سرمایهگذاری در طلا را فراهم میکنند.

این کارشناس بازارهای مالی در خصوص سازوکار صندوقهای طلا نیز توضیح داد و گفت: صندوقهای طلا گواهیهای سپرده شمش و یا سکه را خریداری میکنند. به این صورت که شمش و یا سکه در انبار بورس کالا و یا انبار ۵ بانک بزرگ کشور وجود داشته و معادل آن گواهیها روانه بازار میشوند. حتی انبارهای مذکور بیمه هستند که خطر سرقت را نیز از بین میبرد. واضحا بازدهی صندوقهای طلا متناسب با بازدهی طلای فیزیکی و یا سکه خواهد بود.

کلام آخر

دیدیم که بورس و طلا توانستند با اختلاف بسیار زیادی نسبت به سایر بازارهای موازی، رشد کرده و بازدهی مطلوبی را مخابره کنند. حال که بستری برای استفاده همزمان از دو بازار فراهم شده، به نظر میرسد که بهترین اقدام در کنار سهامداری، تخصیص بخشی از سبد بورسی به صندوقهای طلا است. اقدامی که واضحا میتواند به عنوان بیمه سبد سهامداران تلقی شود.

گفتنی است که برای انتخاب صندوق طلای مناسب، توجه به حباب لحظهای صندوقها، چینش سبد صندوق و حتی بازارگردان آن میتواند مفید باشد.