وام ازدواج جوانان در جیب کارمندان بانک / بانک مرکزی از خواب بیدار شود

طبق دادههای بانک مرکزی، در سال گذشته بانکهای کشور ۹۱.۵ هزار میلیارد تومان به کارمندان خودشان وام دادهاند. این در حالیست که مبلغ مورد نیاز برای پرداخت وام ازدواج به ۳۰۰ هزار نفر جوانی که در صف این وام هستند نیز ۹۰ هزار میلیارد تومان است، اما بانکها به بهانه کمبود منابع، از پرداخت وام ازدواج طفره میروند و آن را به جیب کارمندان خود میریزند.

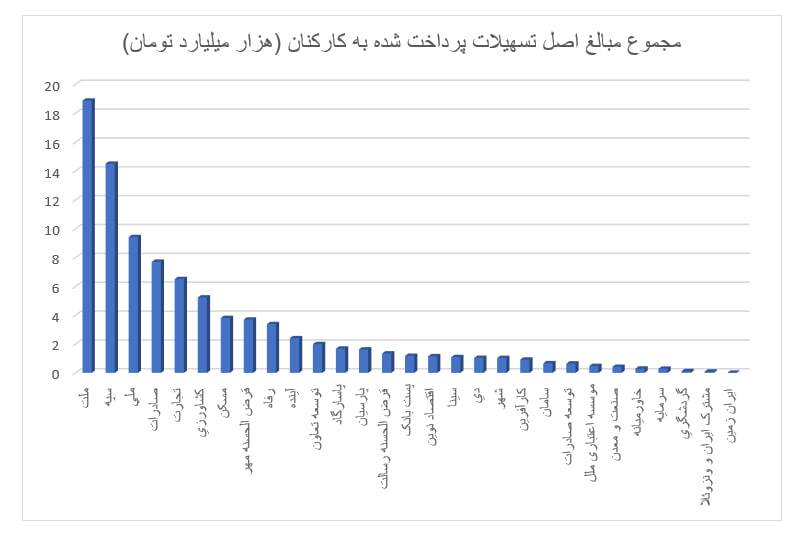

اقتصاد آنلاین - ندا مؤمن؛ بیشترین میزان تسهیلات پرداختی به کارمندان بانکها به بانک ملت برمیگردد که حدود ۱۸.۸ هزار میلیارد تومان بوده است. بعد از آن بانکهای سپه، ملی، صادرات و تجارت با پرداخت تسهیلات به کارمندان خود به ترتیب ۱۴.۵ هزار میلیارد تومان، ۹.۴ هزار میلیارد تومان، ۷.۷ هزار میلیارد تومان و ۶.۵ هزار میلیارد تومان در جایگاههای دوم تا پنجم بیشترین میزان پرداخت وام به کارمندان خود قرار گرفتند.

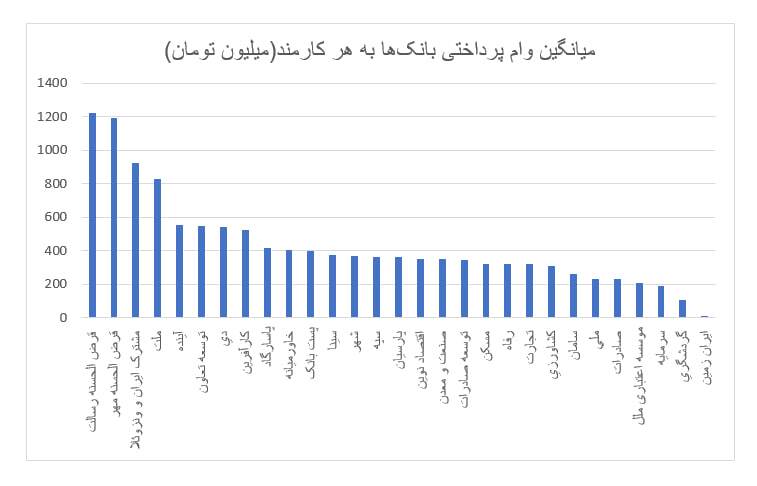

بانک رسالت به هر کارمند خود به طور میانگین ۱ میلیارد و ۲۲۳ میلیون تومان وام و تسهیلات پرداخت کرده و در بین بانکها بیشترین مقدار میانگین را به هر کارمند خود تسهیلات داده است.

چرا بانکهای ایران همیشه در بحران هستند؟

از آن جایی که نظام بانکی یکی از بخشهای مهم و اساسی در اقتصاد هر کشوری است، پرداختن به مشکلات و مسائل موجود در این بخش ضروری به نظر میرسد. بانکها در تامین مالی، گردش پول و در ایجاد توسعه اقتصادی تاثیرگذار هستند. بانکهای دولتی و خصوصی موجود در ایران با چالشهای متعددی در کشور مواجه هستند که ناترازی بانکی و عدم سیاستها و قوانین جامع بانکی را میتوان از مهمترین آنها دانست. ناترازی بانکها را میتوان نتیجه ناترازی بودجه دولت، نرخ بالای مطالبات معوقه بانکی، تحریمها و سیاستهای اعتباری نادرست دانست. این عوامل شرایطی را به وجود میآورند که در آن داراییها و بدهیهای یک بانک در وضعیت نامتعادلی قرار خواهند گرفت.

با بررسی وضعیت نظام بانکی کشور آن چه که مشخص است این است که هنوز شبکه بانکی کشور نتوانسته قوانین مالی و اعتباری خود را همانند جهان بهروز نماید و در بسیاری از موارد عقب مانده است. مواردی که باعث میشوند تا ناترازی بانکها روز به روز بیشتر شود و اصلاحاتی در این زمینه شکل نگیرد. یکی از مهمترین کارکردهای نظام بانکی در هر کشوری تخصیص بهینه منابع مالی به بخشهای مختلف اقتصادی است. در واقع، بانکها میبایست منابع مالی را به پروژهها و بخشهایی ارائه دهند که بالاترین بازدهی اقتصادی و بیشترین تاثیر مثبت را بر رشد اقتصادی پایدار داشته باشند.

در صورتی که تخصیص منابع بانکی به درستی انجام شود، این نهاد میتواند به ارتقای کارایی اقتصادی و افزایش توان رقابتی کشور کمک نماید. اما اگر تخصیص منابع مالی به روش نادرست و طبق معیارهای غیراقتصادی صورت گیرد، منابع در قالب رانت به بخشهای ناکارآمد و کم بازده اختصاص مییابد و نه تنها بازدهی کافی نخواهد داشت بلکه به ناترازی بیشتر بانکی و بحران مالی خواهد شد.

چرا پولهای بانکها به خودیها میرسد؟

زمانی که بانکها بدون این که به ریسک وام دهی خود فکر کنند، تسهیلات و وامهایی را پرداخت میکنند، احتمال اینکه وامها بازپرداخت نشوند بالا میرود و در این حالت باز هم بانک مرکزی از بانکها حمایت مالی میکند. با این حمایتها، بانکها به جای این که بیشتر تسهیلات را به بخشهای مولد و بهینه اقتصاد پرداخت کنند آنها را به افراد خودی پرداخت میکنند. این کار در کشورهای دیگر غیر قانونی میباشد اما در نظام بانکی ایران رایج است و باعث به وجود آمدن رانت بانکی برای خودیها میگردد. اعطای وام به خودیها غالبا بدون توجه کافی به بررسی اعتبار، توان بازپرداخت و تضمینهای لازم انجام میگیرد. در واقع منابع بانکی به صورتی غیر عادلانه بین خودیها توزیع میشود. خودیها را میتوان کارمندان بانک، شرکتهای زیر مجموعه بانک و حتی اشخاص نزدیک به بانک و سهامداران آنها دانست.

بانکها و وام کارمندی: بانک ملت در صدر پرداختها

کارمندان بانکها به منابع مالی با شرایط بهتری نسبت به مشتریان عادی دسترسی دارند و میتوانند تسهیلاتی با نرخهای پایینتر، شرایط بازپرداخت بهتر و فرآیند دریافت آسانتر دریافت کنند. در واقع پرداخت وام بانکها به کارمندان خود نوعی تعارض منافع محسوب میشود. بانک مرکزی در آخرین گزارش خود میزان پرداخت تسهیلات بانکها به کارمندان خود را در سال ۱۴۰۲ آورده است. براساس این دادهها میتوان مشاهده کرد که کدام بانکها در کشور بیشترین و یا کمترین میزان تسهیلات را به کارمندان خود پرداخت کردهاند.

طبق دادههای بانک مرکزی، ۹۱.۵ هزار میلیارد تومان از منابع ۲۹ بانک در کشور به کارمندان خودشان وام داده شده است. بیشترین میزان تسهیلات پرداختی به کارمندان بانکها به بانک ملت برمیگردد که حدود ۱۸.۸ هزار میلیارد تومان بوده است. بعد از آن بانکهای سپه، ملی، صادرات و تجارت با پرداخت تسهیلات به کارمندان خود به ترتیب ۱۴.۵ هزار میلیارد تومان، ۹.۴ هزار میلیارد تومان، ۷.۷ هزار میلیارد تومان و ۶.۵ هزار میلیارد تومان در جایگاههای دوم تا پنجم بیشترین میزان پرداخت وام به کارمندان خود قرار گرفتند.

در مقابل، بانک ایران زمین با پرداخت ۱۴.۳ میلیارد تومان تسهیلات به کارمندان خود کمترین میزان وامپاشی را در بین بانکهای کشور در سال ۱۴۰۲ داشته است. بعد از آن، بانکهای مشترک ایران و ونزوئلا، گردشگری، سرمایه و خاورمیانه به ترتیب با پرداخت ۸۸.۵ میلیارد تومان، ۱۲۱ میلیارد تومان، ۲۹۰ میلیارد تومان و ۲۹۰ میلیارد تومان در جایگاههای دوم تا پنجم کمترین میزان پرداخت تسهیلات به کارمندان قرار گرفتند.

به هر کارمند چقدر وام میرسد؟

با توجه به این که بانک ملت، سپه و ملی بیشترین میزان تسهیلات و وامها را پرداخت کردهاند اما با توجه به میزان تسهیلات هر بانک و تعداد کارمندان بانکها میتوان میانگین وامهای پرداختی بانکها به هر بانک را محاسبه نمود. براساس این آمار، بانک رسالت به هر کارمند خود به طور میانگین ۱ میلیارد و ۲۲۳ میلیون تومان وام و تسهیلات پرداخت کرده است و در بین بانکها بیشترین مقدار میانگین را به هر کارمند خود پرداخت کرده است. بعد از آن، بانک قرض الحسنه مهر به طور میانگین به هر کارمند خود حدود ۱ میلیارد و ۱۹۳ میلیون تومان وام پرداخت کرده است. بانک مشترک ایران و ونزوئلا به هر کارمند خود به طور میانگین ۹۲۲ میلیون تومان وام پرداخت کرده است.

زیان انباشته بانکها و وامهای کلان: تناقض در مدیریت مالی بانکها

با بررسی صورتهای مالی بانکها میتوان مشاهده کرد در حالی که این بانکها به کارمندان خود وامهای قابل توجهی پرداخت میکنند، با چالشهایی نظیر زیان انباشته نیز مواجه هستند. این تناقض نشاندهنده عدم تعادل در مدیریت منابع مالی است. به طوری که پرداخت وامهای بزرگ به کارمندان به هزینههای عملیاتی بانکها فشار میآورد و در بلندمدت منجر به افزایش زیان انباشته میشود.

زیان انباشته در بانکها معمولاً ناشی از عواملی مانند عدم بازپرداخت به موقع وامها، افزایش هزینههای بهره و کاهش ارزش داراییها است. اما پرداختهای سخاوتمندانه این بانکها به کارکنان خود بدون در نظر گرفتن سودآوری بانک میتواند این وضعیت را بحرانیتر سازد. در واقع، بانکهای دارای زیان انباشته میبایست بررسی و بازبینی اساسی در برنامههای وامپاشی به کارمندان خود داشته باشند تا از افزایش زیان انباشته جلوگیری کرده و به یک ثبات مالی دست یابند.

براساس گزارش صورتهای مالی تلفیقی منتهی به پایان اسفند ماه سال ۱۴۰۲ در سایت کدال، بانک آینده به تنهایی با ۳۰۱ هزار میلیارد تومان زیان انباشته، دارای بیشترین میزان زیان انباشته در بین بانکهای کشور است. حال این که بانک آینده به میزان ۲.۴ هزار میلیارد تومان در سال ۱۴۰۲ به کارکنان خود وام پرداخت کرده است و در جایگاه دهم بیشترین میزان پرداخت وام و تسهیلات به کارمندان بانکها قرار گرفته است.

این اقدام در شرایطی که بانک با چنین زیان انباشته بالایی مواجه است، پرسشبرانگیز است. در چنین وضعیتی، انتظار میرود که بانک منابع مالی خود را با دقت و اولویتبندی بیشتری مدیریت کند. پرداخت وامهایی با مقادیر بالا به کارکنان در حالی که بانک نیازمند بهبود ترازنامه و کاهش زیانهای انباشته است، ممکن است منجر به افزایش فشار مالی بر بانک شود و فرصتهای لازم برای بازسازی و بهبود وضعیت مالی را محدود کند. بنابراین، تصمیم به پرداخت چنین وامهایی در شرایط زیان انباشته قابل توجه، میتواند نشاندهنده عدم تعادل در مدیریت منابع بانک باشد و به جای کمک به بهبود وضعیت مالی، مشکلات بیشتری را به وجود آورد.

بانکهای دیگری مانند بانک دی که دارای زیان انباشتهای به میزان ۲۶.۵ هزار میلیارد تومان است، در سال گذشته به کارمندان خود حدود ۱ هزار میلیارد تومان وام داده است. بانک شهر با زیان انباشتهای به میزان ۱۴.۵ هزار میلیارد تومان به میزان ۱ هزار میلیارد تومان وام به کارمندان خود پرداخت کرده است.

پیامدهای وامپاشی به خودیها

وامدهی بانکها به کارمندان خود میتواند چندین مشکل اقتصادی ایجاد کند. این اقدام ممکن است منجر به افزایش زیان انباشته شود، زیرا بانکها به جای تمرکز بر وامدهی به بخشهای مولد اقتصادی، منابع خود را به کارکنان اختصاص میدهند. این امر همچنین میتواند نقدینگی لازم برای سرمایهگذاریهای مهم را کاهش دهد.

علاوه بر این، وامدهی به کارکنان میتواند ریسک نکول استراتژیک را افزایش دهد، یعنی افرادی که توانایی بازپرداخت وام را دارند، عمداً از این کار خودداری کنند، زیرا شرایط وام برای آنها آسانتر است. این وضعیت میتواند باعث سوءاستفاده و فساد شود، بهویژه اگر وامها بدون نظارت دقیق یا بر اساس روابط غیرشفاف اعطا شوند.

در نهایت، چنین رویکردی میتواند اعتماد عمومی به بانکها را تضعیف کند، زیرا مردم ممکن است احساس کنند که بانکها به جای حمایت از اقتصاد و مشتریان، منافع داخلی خود را در اولویت قرار دادهاند. مجموع این عوامل میتواند به تضعیف تعادل مالی بانکها و ایجاد مشکلات بیشتر در اقتصاد منجر شود.