پیامدهای فروش ارز در بانکها چیست؟

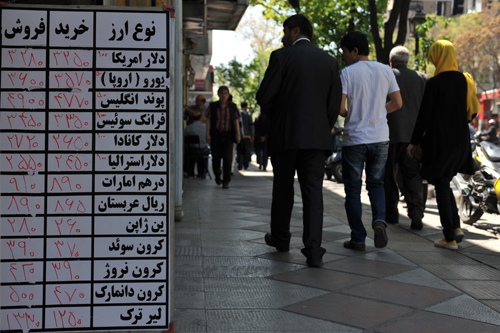

هنوز مدت زمان زیادی از ابلاغ آییننامه بانک مرکزی برای فروش ارز به نرخ بازار آزاد در بانکهای عامل نمیگذرد، اما با این همه بسیاری از کارشناسان اقتصادی و فعالان حوزه بانکی به نقد این شرایط نشستهاند.

بیشتر کارشناسان بانکی و اقتصادی معتقدند که فروش ارز آزاد در بانکها با وجود همه مزایایی که دارد محیط و فضای فعالیتهای بانکی را حساس میکند؛ بهویژه در بخش مدیریت که به مدیریت بهتر و دقیقتر مبادلات بانکی، ریسکسنجی و مدیریت ریسک، تنظیم و کنترل فعالیتهای بانکی، هدایت و کنترل نقدینگی به دست آمده در بانکها از این طریق و... نیاز است. تا پیش از این زمانی که بانکها حق فروش ارز آزاد را نداشتند؛ بخش صرافی در بیشتر مواقع بهخصوص در مواقع بحران یا تنشهایی که موجب تلاطم در قیمت ارز و طلا میشد همیشه این گلایه را عنوان میکردند که بانکها یا صرافیهای وابسته به بانکها دست بازتری برای فعالیت در بازار دارند. اما امروز که قرار شده تمامی بخشهای نظام پولی و بانکی در حوزه ارزی فعالیت کنند، با وجود همه مزایا، خطرات و ریسکهای موجود میتواند مزایای این کار را کمرنگ کند. گرچه این ابلاغیه تا زمان اجرای کامل نیاز به بررسی دارد، اما با این همه بخشهای نادیده آن بسیار است.

به گزارش اقتصادآنلاین به نقل از شهروند ؛ فروش ارز آزاد توسط بانک مرکزی یکی از پیششرطها و گامهای نخستین تکنرخی شدن ارز است، اما در همین قدم نیز باید به کاستیهای آن توجه داشت. محمدمهدی رئیسزاده، مشاور بانکی اتاق بازرگانی یکی از کارشناسانی است که معتقد است فقط توجه به تکنرخی شدن ارز کافی نیست و باید به تمهیدات دیگری هم فکر کرد. او در مورد این ابلاغیه میگوید: دستورالعمل جدید بانک مرکزی اقدام مثبتی است و در رسیدن به هدف تکنرخی شدن ارز کمککننده است، اما به تنهایی کافی نیست. باید برای تجمیع ارزهای غیرمولد و منابع سرگردان در این دستورالعمل تدبیری اندیشیده شود.

وی افزود: اگر به این دستورالعمل دقت کنیم، متوجه میشویم که بانک مرکزی مراحل اجرای تکنرخی شدن ارز را فازبندی کرده است. در مرحله فعلی کمک بزرگی به صادرکنندگان شده که ارز حاصل از صادرات خود را وارد سیستم بانکی و دوباره ارز را برای مصارف بعدی حفظ کنند.

مشاور بانکی اتاق بازرگانی ایران اضافه کرد: همچنین نمایندگیهای خارج از کشور و مواردی که سرمایهگذار خارجی وارد میشود مشمول این دستورالعمل میشود اما درحال حاضر مسألهای در این دستورالعمل مغفول مانده است.

ارزهای پسانداز شده

یکی از مزایای ارز تکنرخی مشخص شدن میزان مصرف واقعی ارز در کشور است. درواقع برخی کارشناسان معتقدند که خرید ارز بهعنوان یک نوع پسانداز هنوز هم در کشور ما جذابیت دارد. بنابراین با توجه به قیمت تکنرخی شدن ارز میتوان امیدوار بود که تقاضای واقعی ارز مشخص شده و بخش کمتری از این تقاضا به ارزهای خانگی و تقاضای پسانداز اختصاص پیدا کند.

رئیسزاده، فعال اقتصادی بخش خصوصی عنوان میکند: یکی از مواردی که به تکنرخی شدن ارز غیر از رفع تحریمها و برقراری ارتباطات بانکی کمک میکند بحث جذب منابع یا بالا بردن نرخ ارز است. ما دانشجویان زیادی در خارج از کشور داریم و مسافرتهای زیادی انجام میگیرد. در سالهای قبل حجم زیادی از ارزهای بانکی بود که شبکه بانکی این ارزها را پرداخت نکرد و آن را روی پایینتر از نرخ روز برد. در آن زمان ارز به چشم کالا برای سرمایهگذاران استفاده شد و سرمایهگذاران برای آنکه ارزش پولشان کاهش پیدا نکند ارز خریداری میکردند و به این ترتیب ارزهای سرگردان در منازل جای گرفت.

رئیسزاده ادامه داد: برآوردی که از حجم این ارزها میشود بین ۱۵ تا ۲۵میلیارد دلار است. اکنون در این دستورالعمل برای جذب این ارزها و خرید و فروش آن هیچ موردی پیشبینی نشده است و این نقیصه این دستورالعمل جدید محسوب میشود، درحالیکه اگر مسافرانی که از خارج میآیند و به خارج میروند به راحتی بتوانند ارز را در شبکه بانکی بگذارند اتفاق مثبتی است، البته این اتفاق تنها مستلزم دستورالعمل نیست بلکه باید یادمان باشد مدتی است بیاعتمادی در این بخش خاص یعنی در سیستم بانکی، بین مردم و سیستم بانکی به وجود آمده است و به زمان احتیاج است که این اعتماد جلب شود.

مشاور بانکی اتاق بازرگانی اضافه کرد: به نظر میرسد اگر ارزهای غیرمولد و منابع سرگردان به شبکه بانکی راه پیدا کند از تجمیع این رقمهای خرد، رقمهای عمده شکل میگیرد که در جهت تکنرخی شدن ارز موثر است.

اهمیت مدیریت ریسک

آنچه گفته شد تنها بخشی از خطرهایی است که در کمین سیستم بانکی کشور است. بخشی از این مخاطرات به داخل خود سیستم بانکی بازمیگردد. فروش ارز آزاد در بانکها و تغییرات در ترازنامه بانکها خطرات جدیدی را برای بانکها (میزان داراییها و بدهی بانکها) به وجود میآورد. مریم همتی، کارشناس اقتصادی معتقد است که خرید و فروش ارز توسط بانکها دامنه ریسک بانکها را افزایش میدهد. او در اینباره میگوید: از آنجایی که ریسکهایی که بانکها در بازار و در انجام مبادلات ارزی با آنها مواجه هستند دامنه وسیعی مانند ریسک تسویه، اعتباری، هزینه جایگزینی، نقدینگی، عملیاتی و قانونی دارد باید درک درستی از ریسکهای مرتبط با مبادلات ارزی وجود داشته باشد تا هم مقام ناظر و هم فعالان بازار بتوانند بهطور مناسبی آنها را مدیریت کنند.

او اضافه میکند: با آزادسازی خرید و فروش ارز توسط بانکها در بازار آزاد که اخیرا دستورالعمل آن توسط ولیالله سیف، رئیسکل بانک مرکزی اعلام شده، توجه ویژه به مسأله مدیریت ریسک ارزی برای بانکها و تقویت راهکارهای کاهش این نوع از ریسک اهمیت دوچندانی یافته است.

همتی در مورد مبادلات ارزی و تاثیرهایی که در ترازنامه بانکها و سود و زیان آنها دارد، توضیح میدهد: نوسانهای نرخ ارز، ارزش داراییها و بدهیهای ارزی بانک را تحتتأثیر قرار داده و بانک را با ریسک قابل ملاحظهای در ارزش داراییها و بدهیهای ارزی مواجه میکند. اعمال محدودیت بر وضع باز ارزی در بانکها با هدف کاهش نوسانات درآمد باعث تغییرات در نرخ ارز میشود. این حدود در کشورهای مختلف به صورتهای متفاوت تعریف میشود.

راهحلهای پوشش ریسک

پوشش ریسک و نشان دادن مخاطرات ازجمله مهمترین وظایف یک ترازنامه بهخصوص در بانکهاست. به همین دلیل هم در آخرین تعاملهایی که بین بانک مرکزی و سازمان بورس انجام شد؛ قرار بر این شد که حسابرسی بانکها براساس فرمهای حسابرسی معتبر و بینالمللی انجام شود. به همین دلیل هم فروش ارز که میتواند در ترازنامه سود و زیان بانکها به شدت موثر باشد باید هر روز پیگیری شود. همتی در اینباره میگوید: بانکها در ایران موظفند وضع باز ارزی خود را در پایان هر روز محاسبه کرده و مورد کنترل قرار دهد. همچنین باید گزارش وضع باز ارزی خود را در پایان هر ماه همراه با خلاصه دفتر کل و سایر گزارشات مالی حداکثر تا پانزدهم ماه بعد به بانک مرکزی ارایه کنند.

او اضافه میکند: در دهه اخیر، روند فزایندهای درخصوص استفاده از الزامات سرمایهای در کنترل ریسکهای ارزی بانکها شکل گرفته است. با وجود اینکه حدود وضع باز ارزی کماکان یک ابزار مورد استفاده کشورها باقی مانده اما تعداد زیادی از کشورها به استفاده از الزامات سرمایهای برای مدیریت ریسک بازار روی آوردهاند. به بیان دیگر، الزامات سرمایهای تا حدود نسبتا زیادی جایگزین تعیین حدود برای وضع باز ارزی شده است.

این کارشناس اقتصادی در مورد راههای مختلف مدیریت ریسک عنوان میکند: در مدیریت ریسک بازار علاوه بر کنترلهای داخلی، مقام ناظر بازار باید اقدامات دیگری را درخصوص اعمال محدودیت بر معاملات ارزی بانکها، اعمال محدودیتهای احتیاطی بر اندازه وضع باز ارزی بانکها (محدودیت بر یک ارز یا مجموعه ارزها یا هر دو) و همچنین تعیین الزامات سرمایهای انجام دهد. علاوه بر این مقام ناظر باید نظارت مستمر بر رعایت این حدود توسط بانکها داشته باشد.

او یادآور میشود: درنهایت همانند تمامی بازارها، میزان مقاومت و تابآوری بازار ارز به وجود یک چارچوب مستحکم که ناظر بر رفتار فعالان بازار است، بستگی دارد. لذا لازم است اقدامات موثری جهت اجرای رهنمودهای کمیته بال برای مدیریت و کاهش ریسکهای سیستماتیک ارزی انجام شود. همچنین محاسبه ارزش در معرض خطر پرتفوی ارزی (به عبارت دیگر تعیین اینکه به چه میزان از ارزش سبد ارزی بانک در معرض خطر کاهش قرار دارد) و تعیین پرتفوی بهینه ارزی برای تمام بانکها امری اجتنابناپذیر است.