چگونه سیاست های ارزی دولت، فشار برحساب جاری و سرمایه را زیاد کرد؟ / دولت باید از خلط سیاست ارزی با سیاست رفاهی و حمایتی بپرهیزد

پس از گذشت حدوداً دو ماه از تغییر ایدههای دولت در مدیریت بازار ارز بر همگان روشن شد که تثبیت نرخ ارز رسمی در شرایط تداوم ناترازیها، تکرار سیاستها و اقدامهای شکست خورده گذشته بوده و شرایط را پیچیدهتر میکند. از حیث کارشناسی نیز مشخص نیست تداوم مسیر فعلی با چرخه فزایندهای که این سیاست در قالب تشدید مازاد تقاضا، افزایش نرخ، فاصله بیشتر نرخ رسمی و غیررسمی و مجدداً افزایش تقاضا ایجاد میکند، بازار ارز با چه وضعیتی روبرو خواهد شد. ازاین رو لازم است دولت با شجاعت از اقدامات این دو ماه تجربه اندوزی کرده و رویکرد خود را در قبال بازار ارز تغییر دهد. ذکر این نکته نیز ضروری است که تجربه ارز ۴۲۰۰ تومانی نشان داد که عدم تغییر سیاست نادرست در همان ابتدا و اصرار بر تداوم یک سیاست غلط، چقدر میتواند در سالهای آتی برای کشور هزینه داشته باشد.

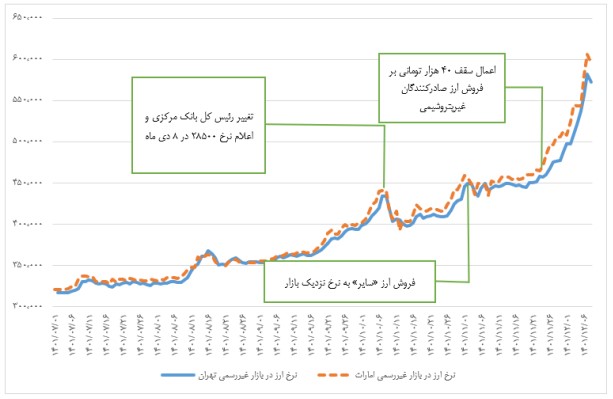

به گزارش اقتصادآنلاین؛ به نقل از مرکز پژوهشهای مجلس، برای تحلیل دقیقتر مکانیزم اثرگذاری سیاستهای ارزی دولت بر نرخ ارز که در نمودار زیر نشان داده شد، کافی است آثار آنها بر موازنه پرداختها (حساب جاری و سرمایه) مورد بررسی قرار گیرد. اگر سیاستهای اتخاذ شده موجب تشدید فشار بر حساب جاری (عمدتاً بهصورت مازاد تقاضای واردات) و حساب سرمایه (به شکل خروج سرمایه) شده باشد، میتوان گفت که این سیاستها نهتنها اثری بر بازگشت ثبات به بازار ارز نداشته بلکه موجب تشدید نوسانات آن نیز شده است.

(روند روزانه نرخ ارز (دلار) در بازار غیررسمی تهران و امارات در نیمه دوم سال ۱۴۰۱) (ریال)

سیاستهای ارزی دولت موجب افزایش فشار برحساب جاری و حساب سرمایه بهترتیب ذیل شد:

اعلام سیاست ارز ترجیحی جدید با عنوان ارز ۲۸۵۰۰ تومانی :

اولین اثر روشن اعلام این نرخ، افزایش تقاضای واردات در سامانه نیما بود که بلافاصله پس از اعلام آن، تجربه شد. صف طویل پدید آمده برای دریافت ارز ۲۸۵۰۰ تومانی عملا واردکننده را ترغیب کرد تا تقاضای حواله ارز خود را به بازار غیررسمی منتقل کرده و همزمان منتظر دریافت ارز ترجیحی بماند. در سمت عرضه نیز تعیین نرخ دستوری و ثابت ۲۸۵۰۰ تومانی برای صادرکنندگان عمده درحالیکه روند نرخ افزایشی پیشبینی میشد، موجب کاهش بازگشت ارز شد که بهمعنای افزایش خروج سرمایه است. ازسویدیگر، تثبیت دستوری نرخ ارز صادرکنندگان بهمعنای عدم افزایش بازدهی سهام این صادرکنندگان متناسب با افزایش نرخ ارز بود و بدینترتیب عملا یکی از جایگزینهای ریالی بدیل بازار طلا و ارز (یعنی بازار سهام) توسط این سیاست تضعیف شد و منجر به افزایش تقاضای خروج سرمایه و فشار بر حساب سرمایه شد.

تثبیت دستوری نرخ ارز صادرکنندگان غیرنفتی و غیرپتروشیمی در هفته آخر بهمنماه در سقف ۴۰ هزار تومان:

این اقدام بخش دیگری از فعالان بازار ارز که بدون مداخله دولت اقدام به عرضه ارز میکردند را نیز هدف گرفت و با محدودسازی قیمت عملا تمامی پیامدهای منفی ارز ۲۸۵۰۰ تومانی را به آنها و اینبار در قالب سقف نرخ ۴۰ هزار تومان تسری داد. اهمیت این اقدام ازآنجایی روشن میشود که اعمال آن به دلیل افزایش تقاضای واردات و خروج سرمایه به شکل عدم بازگشت ارز، باعث شد برای اولین بار نرخ ارز امارات (به عنوان شاخص اصلی بازار حواله) اختلاف ۲۰۰۰ تومانی با نرخ ارز تهران پیدا کند. از اثر تثبیت نرخ ارز این صادرکنندگان که سهم بهمراتب کمتری (بین ۱۰ تا ۱۵ درصد) از مجموع فروش ارز در سامانه نیما دارند، میتوان نتیجه گرفت که تثبیت نرخ ارزهای نفتی و پتروشیمی، اثر قابلتوجهی در بازار غیررسمی دارد. این اقدام بانک مرکزی را نیز میتوان عامل افزایش فشار بر حساب سرمایه و حساب جاری قلمداد کرد.

اقدامات بانک مرکزی در حوزه بازار اسکناس:

اقدام به کاهش فاصله نرخ اسکناس «سایر» (ارز سهمیهای) با بازار غیررسمی را میتوان از اقدامات خوب بانک مرکزی دستهبندی کرد که مطابق با نمودار، به کاهش نرخ ارز نیز منجر شد لکن متأسفانه متوقف شد و حتی در ادامه بانک مرکزی اقدام به حذف ارز سهمیهای نمود که پیام بسیار بدی را به بازار منتقل کرد. اگرچه از روز شنبه مورخ ۶/۱۲/۱۴۰۱ مجدداً اسکناس «سایر» بازگردانده شده، اما ایجاد اختلاف بین نرخ غیررسمی ارز و یا حذف ارز سایر، بهمعنای حذف نقش فعالانه بانک مرکزی در مدیریت بازار اسکناس و سپردن تام رهبری قیمت به سفتهبازان است. افزایش تقاضای احتیاطی و سفتهبازانه اسکناس ارز نیز بهمعنای خروج سرمایه (افزایش تقاضای نگهداری اسکناس ارز) و افزایش فشار بر حساب سرمایه است.

همانطور که توضیح داده شد اهم اقدامهای دولت در مواجهه با بیثباتی بازار ارز عبارت بود از: ایجاد نرخ ارز ترجیحی ۲۸۵۰۰، مداخله دستوری در قیمت معاملات ارزی در بستر مرکز مبادلات ارزی و تردید در فروش اسکناس سایر (ابتدا افزایش سهمیه، سپس حذف و مجدداً برقراری آن) که همگی به افزایش تقاضای ارز و کاهش عرضه آن در بازار منجر شد و نهتنها در بازار آرامش و ثبات بهوجود نیامد بلکه اتفاقاً سفتهبازی و تقاضای احتیاطی (یا به تعبیر دقیقتر خروج سرمایه) را تشدید کرد. این موارد در حالی اتفاق افتاد که کارشناسان نسبت به رشد بالای واردات قبل از اعمال سیاست تثبیت توسط دولت (بهعنوان عامل مؤثر بر افزایش واردات(، ابراز نگرانی کرده بودند.

ارائه پیشنهادهای اصلاحی کوتاهمدت

۱.تجمیع تمام ارزهای صادراتی و بانک مرکزی در مرکز مبادله ارز بدون مداخله قیمتی

همانطور که در بخش قبل اشاره شد اعلام ارز ترجیحی ۲۸۵۰۰ تومان (با هدف جلوگیری از افزایش قیمت کالاهای اساسی) و اعمال سقف قیمتی در نیما عامل اصلی ایجاد وضعیت فعلی است و تداوم آن میتواند آثار مخربتری برجای گذارد. بنابراین پیشنهاد میشود دولت به همان دلایلی که در اردیبهشتماه سال جاری، اقدام به حذف ارز ۴۲۰۰ تومانی کرد از این سیاست نیز عقبنشینی کند و از خلط سیاست ارزی با سیاست رفاهی و حمایتی بپرهیزد و برای هریک برنامه مجزایی داشته باشد. علاوه بر این زمینه معامله ارز نفتی، شرکتهای دولتی، صادرکنندگان عمده و غیرعمده و تقاضاهای قانونی ارز (تجاری و غیرتجاری) اعم از حواله و اسکناس را نیز بدون مداخله قیمتی در مرکز مبادله فراهم کند. این اقدام بهطورقطع شوک کاهشی معناداری به نرخ ارز خواهد داد چراکه صف و تقاضای ارز وارداتی کاهش خواهد یافت و همزمان عرضه ارز افزایش خواهد داشت.

همچنین لازم است برخی از مقررات زائدی که تاکنون وجود داشته و به افزایش هزینه مبادله و همچنین ممانعت از انطباق بهتر مبادی و مقاصد تجاری منجر شده است نیز در مرکز مبادله حذف شود. برای مثال باید تأکید بر اصل بازگشت ارز صادراتی (با جدیت کامل) صورت گیرد و نه روش بازگشت ارز؛ یعنی صادرکنندگان مختار باشند بدون محدودیت از میان روشهای بازگشت ارز حاصل از صادرات (جزء «۱۳» ماده (۱) آییننامه بازگشت ارز) خودشان انتخاب کنند (توسعه واردات در برابر صادرات غیر).

۲.ایفای نقش رهبری در بازار غیررسمی ارز بهجای انفعال

با توجه به حجم بالای قاچاق و خروج سرمایه، حجم بالای معاملات طلا و سکه که جانشین ارز هستند، گردش چندین باره ارز در بازار غیررسمی، گردش ارزهای صادرکنندگان در حسابهای تراستیها در بازار غیررسمی، وجود مشتقات ارزی در بازار غیررسمی و ... میتوان گفت که حجم معاملات و گردش ارز در این بازار فراتر از آن است که بتوان آن را انکار کرد. لذا نادیده گرفتن و ناچیز پنداشتن بازار غیررسمی با ادبیاتی همچون «۴ درصد کل بازار» و ... اشتباههای فاحشی هستند که سیاستگذار را به راه خطا میبرد.

فارغ از اینکه در واقعیت اندازه بازار غیررسمی ارز بسیار بزرگتر از اندازه بازار رسمی است، ایجاد شکاف بین نرخ بازار رسمی و غیررسمی عملا سیاستگذاری را در بازار غیررسمی مختل میکند. به همین دلیل بانک مرکزی لازم است با رعایت دو شرط حفظ حداقلی از ذخایر ارزی (که مقادیر آن میتواند به پیشنهاد بانک مرکزی توسط مراجع ذیربط تعیین شود) و رعایت قاعده تثبیت نرخ حقیقی ارز، در بازار غیررسمی مداخله کند.

علاوهبراین، اجازه فروش عمده اسکناس در سامانه نیما ازسوی صادرکننده به صرافیها و بانکها و عرضه مجدد آن در بازار متشکل بهصورت حراج برای تأمین ارز صرافیها با هدف فروش ارز «سایر» نیز مداخله مؤثری است که میتواند راهبری قیمت را از فضای مجازی به بانک مرکزی بازگرداند. البته نکته اصلی این است که این مداخله نباید در قالب «زیر فروشی» انجام شود و سیاستگذار باید با نرخی نزدیک به بازار و با رهبری قیمت، تقاضای سفتهبازانه که جزئی از خروج سرمایه محسوب میشود را حداقل کند.

۳.کنترلهای ارزی در حوزه ثبت سفارش واردات کالا و خدمات

همزمان لازم است سیاستگذار اقتصادی کشور نسبت به اصلاح سازوکار مدیریت ثبت سفارشها و تناسب آن با توان تامین ارز کشور اقدام کند و بهصورت پویا متناسب با شرایط ارزی کشور کنترل ثبت سفارشات را اعمال نماید. برای نمونه درخصوص مدیریت ثبت سفارش و بهمنظور افزایش ضمانت اجرای رعایت سقف ثبت سفارش، پیشنهاد میشود کمیته بند «۲» و «۳» مصوبات چهاردهمین جلسه شورای عالی هماهنگی اقتصادی سران قوا مورخ ۱۰/۷/۱۳۹۷، سقف ثبت سفارش را بهصورت ماهیانه، سهماهه یا ششماهه به سامانه جامع تجارت اعلام کند و امکان صدور ثبت سفارش بیش از سقف تعیین شده وجود نداشته باشد؛ بهعبارت دیگر ثبت سفارش بیش از سقف تعیین شده حتی در صورت تایید سازمان مربوطه (وزارت جهاد کشاورزی یا صنعت، معدن و تجارت) بهصورت سیستمی در سامانه ضوابط رد (عدم تأیید) خواهد شد. زیرساخت سامانهای این کنترل، در سامانه جامع تجارت وجود دارد. بدیهی است تناسب میزان ثبت سفارش با ترخیص کالا و همچنین میزان ذخیره راهبردی اقلام اساسی، باید در تعیین سقف ثبت سفارش ازسوی کمیته مذکور مدنظر قرار گیرد.

۴.اتخاذ اقدامهای حمایتی از معیشت خانوار

طبیعی است که با افزایش فعلی نرخ ارز و به تبع آن افزایش قیمت کالاهای اساسی، لازم است حمایتهای لازم از خانوارها صورت گیرد. در این راستا پیشنهاد میشود دولت مکلف شود تا همه یا بخشی از مابهالتفاوت حاصل از فروش ارزهای موضوع تبصره «۱» و «۱۴» قانون بودجه را ذیل طرح مردمیسازی یارانهها صرف حمایت از معیشت خانوار کند. روشن است که این حمایت میتواند بهصورت نقدی یا غیرنقدی و همچنین در هر بخشی از زنجیره تولید تا مصرف صورت گیرد.

۵.افزایش پیشبینیپذیری با ایجاد ابزارهای مالی جدید و کاهش پیامدهای منفی کنترلهای ارزی بر صادرات

بهنظر میرسد معرفی ابزارهای مالی جدید مبتنیبر ارز نظیر مشتقات ارزی، میتواند نسبت به هموارسازی تقاضای ارز در طول زمان (جلوگیری از پیشاندازی تقاضا) کمککننده باشد. به عبارت روشنتر بهدلیل پیشبینیپذیر بودن زمان نیاز به ارز در قراردادهای تجاری، با ارائه ابزارهای مالی میتوان تاجر را از ریسک نوسانات نرخ ارز خاطرجمع کرد تا تقاضای آتی را به زمان فعلی منتقل نکند.

این ابزار مشتقه میتواند روی نرخ مرکز مبادلات ایجاد شود اما پیششرط ضروری آن، عدم مداخله و دستکاری قیمتی در آن نرخ است تا بتواند اطمینانخاطر را ایجاد کند. ابزار دیگری که معرفی آن توصیه میشود، «اوراق رفع تعهد ارزی» است که به صادرکنندگان اجازه میدهد بتوانند در یک بازار رسمی و با خرید این اوراق از صادرکننده دیگری که زودتر از موعد ارز خود را عرضه کرده است، نسبت به تعویق مهلت بازگشت ارز خود اقدام کنند.

۶.تمرکز اختیارات و مسئولیت ارزی در بانک مرکزی

تناسب اختیارات و مسئولیتها شرط لازم ایجاد یا توسعه ظرفیت سیاستگذاری ازجمله در بازار ارز است. تا زمانیکه بانک مرکزی در سیاستگذاری مجری مصوبات ستاد تنظیم بازار یا حتی مجری دستورات شفاهی تصمیمگیران دیگری در دولت باشد و استقلال در رأی نداشته باشد و عملا سیاستگذاری ارزی از یک نهاد متخصص به نهادی غیرمتخصص و بسیار مهمتر از آن، غیرپاسخگو در حوزه ارز برونسپاری شده باشد، عملا نمیتوان شاهد سیاستگذاری ارزی کارا و اثربخش بود. در این راستا لازم است اولا تصمیمات ارزی در شورای پول و اعتبار اتخاذ شود و ثانیاً بانک مرکزی در فرایندهای مرتبط با حوزه ارز نقش محوری داشته باشد که به اهم آنها در ادامه فهرستوار اشاره میشود:

• تعیین سقف ثبت سفارشها ازسوی بانک مرکزی متناسب با امکان تامین ارز،

• اطلاع بانک مرکزی درخصوص میزان و نوع ارز موجود در تراستیها و امکان بانک مرکزی برای نظارت بر آنها و اعمال حکمرانی بر آنها (تعیین میزان و نوع ارز و ...)،

• حضور نماینده بانک مرکزی در انعقاد قراردادهای نفتی و شورای خرید کالاهای اساسی.