تورم و بیثباتی، مانع اصلی افزایش ضریب نفوذ بیمه/ روند ضریب نفوذ بیمه طی 5دهه گذشته

پژوهشکده بیمه طی گزارشی ضمن اعلام روند تغییرات ضریب نفوذ بیمه از سال 1350 تا 1396، تورم و بیثباتی اقتصادی را مهمترین مانع بر سر راه افزایش این شاخص در کشور اعلام کرد.

اقتصادآنلاین - صبا نوبری؛ پژوهشکده بیمه در گزارشی به بررسی وضعیت شاخص ضریب نفوذ بیمه در ایران و چند کشور منتخب پرداخته است.

از آنجا که حقبیمه و تولید ناخالص داخلی رابطه مثبت و فزاینده دارند، با بزرگ شدن اقتصاد، ضریب نفوذ بیمه نیز افزایش مییابد اما افزایش و رشد مثبت آن، لزوما به معنای گسترش صنعت بیمه در کشور نیست زیرا کاهش تولید ناخالص داخلی و رشد نرخهای حق بیمه (بیش از تورم) نیز میتواند منجر به افزایش ضریب نفوذ بیمه گردد. ضمن آنکه صنعت بیمه با تاخیر نسبت به تحولات اقتصادی واکنش نشان میدهد و آثار رکود اقتصادی بر صنعت بیمه با یک وقفه طولانی ظاهر میشود، به طور کلی ضریب نفوذ بیمه در کشورهای توسعهیافته بیشتر از سایر کشورها است.

تحلیل دادههای اقتصادی ایران و دادههای بین کشوری نتایج مشابهی داشته و بیانگر آن است که ضریب نفوذ بیمه با متغیرهای اقتصاد کلان از جمله تورم، بیثباتی اقتصادی، درآمد سرانه و عوامل نهادی در ارتباط بوده است.

بر پایه نتایج این گزارش، ضریب نفوذ بیمه در کشورهای مورد بررسی در بازه زمانی 1990 تا 2017، بین0.44 تا 8.22درصد قرار دارد و متوسط آن 3.24درصد است. متوسط ضریب نفوذ بیمه در ایران طی این دوره برابر با 0.97درصد است که با میانگین جهانی اختلاف چشمگیری دارد و نشان میدهد که بین فضای اقتصاد کلان ایران با کشورهایی که ضریب نفوذ 7درصد دارند فاصله بسیار زیادی وجود دارد.

بر اساس نتایج این گزارش، آنچه موجب اختلاف چشمگیر بین ضریب نفوذ بیمه در ایران و سایر کشورهای دارای ضریب نفوذ 7درصد شده است در چهار مورد زیر خلاصه میشود:

1.تفاوت درآمد سرانه: درآمد سرانه در دوره مورد بررسی برای ایران 6000 دلار و برای کشورهای با ضریب نفوذ بیمه 7 درصد حدود 40000 دلار است.

2.بیثباتی درآمد سرانه اسمی و حقیقی: بیثباتی درآمد سرانه اسمی و حقیقی برای ایران به ترتیب 60 و 16 درصد و برای کشورهای با ضریب نفوذ 7درصد به ترتیب 28 و 10درصد میباشد.

3.تورم و تغییرپذیری تورم: در دوره مورد بررسی، متوسط تورم و تغییرپذیری آن در ایران به ترتیب 20 و 9 درصد و در کشورهای با ضریب نفوذ بیمه 7درصد، به ترتیب 3 و 2 درصد بوده است.

4.عوامل نهادی: در این دوره کیفیت عوامل نهادی در ایران 3.7- و در کشورهای با ضریب نفوذ 7درصد حدود 8 میباشد.

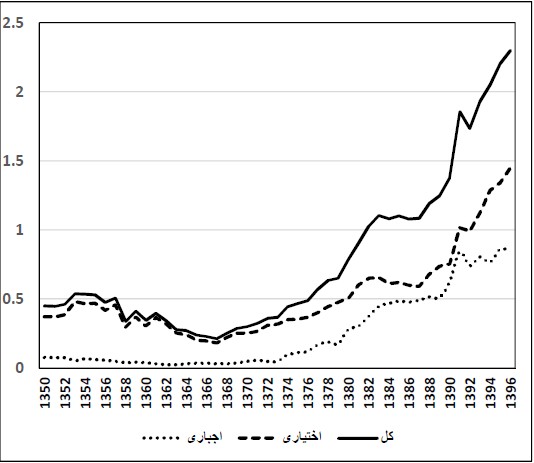

روند ضریب نفوذ بیمههای اختیاری و اجباری در کشور

این نمودار نشان میدهد که تا اواسط دهه 1370 بخش عمده بیمه مربوط به بیمههای اختیاری بوده است. اما از اواسط دهه70 که صنعت بیمه شروع به گسترش نموده است، سهم بیمههای اختیاری کمتر شده و رشد ضریب نفوذ بیمههای اجباری بیشتر شده است.

روند ضریب نفوذ بیمههای زندگی و غیرزندگی

بررسی روند ضریب نفوذ بیمههای زندگی و غیرزندگی نشان میدهد که ضریب نفوذ بیمههای زندگی بسیار پایین است. طی این دوره، ضریب نفوذ بیمه عمدتاً شامل بیمههای غیرزندگی است. به هر حال از اواسط دهه 1380، ضریب نفوذ بیمههای زندگی نیز از رشد قابل توجهی برخوردار بوده است.

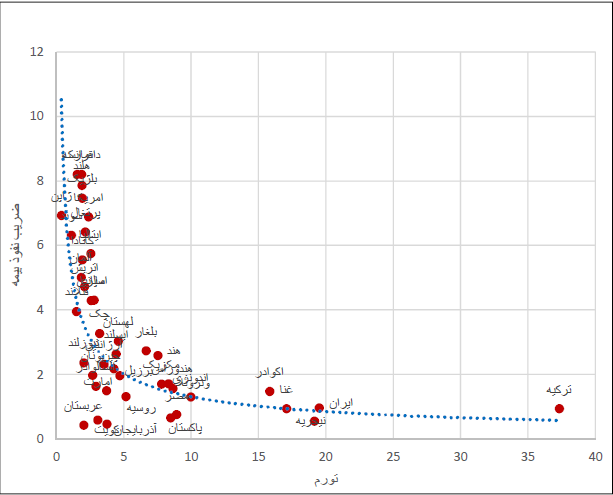

رابطه ضریب نفوذ بیمه و تورم

تورم به معنای افزایش مستمر سطح عمومی قیمتها است که موجب کاهش ارزش پول میشود. تورم یکی

از موانع مهم برای گسترش بیمه است. از آنجا که بیمه به معنای پرداخت حق بیمه در زمان فعلی و دریافت

خسارت (در صورت وقوع حادثه) در آینده است پس تورم ارزش خسارتهای دریافتی را کاهش میدهد.

این وضعیت سبب کاهش تقاضای بیمه و در نتیجه کاهش ضریب نفوذ بیمه میشود.

نمودار زیر به خوبی نشان میدهد که میزان ضریب نفوذ بیمه در کشورها ارتباط نزدیکی با نرخ تورم دارد.

در پایان باید یادآور شد که شواهد موجود در خصوص فضای اقتصاد کلان بیانگر آن است که تحقق ضریب نفوذ 6 یا 7 درصد برای اقتصاد ایران، نیازمند تلاش جدی در این حوزه است و بیثباتی اقتصاد کلان و همچنین سطح بالای تورم، از جمله موانع جدی در این خصوص هستند.