هفت آرزوی بورسی

سرعت تحولات بازار سهام کشورمان از ابتدای سالجاری با هیچ زمان دیگری در تاریخ این بازار قابلمقایسه نیست و شرایط این روزهای بازار، با همه آنچه در گذشته تجربه کردهایم، متفاوت است. باوجود سه برابر شدن شاخص بازار از ابتدای سال، به نظر میرسد همچنان مهمترین برنامه دولت در رابطه با بازار سرمایه، ادامه تجربه نهچندان موفقیتآمیز عرضه سهام در قالب ETF است.

در شرایط فعلی اقتصاد ایران آنچه میتوان بهعنوان تابع هدف سیاستگذار در رابطه با بازار سهام مطرح کرد، مثلثی است که سه ضلع آن عبارتند از: جلوگیری از پولی شدن کسری بودجه دولت، رسوب نقدینگی سرازیرشده به بازار ثانویه سهام در داخل شرکتها برای سرمایهگذاری و تامین سرمایه در گردش و پاسخگویی به تقاضای سیریناپذیر سهام در بازار برای هموارتر کردن شیب تند رشد بازار و کاستن تبعات ناشی از آن.

۱- فروش مستقیم سهام دولت در بازار: میزان منابع تجهیزشده تا به امروز از طریق فروش سهام در قالب ETF بهرغم ارائه تخفیفهای شگفتانگیز تنها کفاف کسری بودجه یک تا دو هفته دولت را در سالجاری میدهد. سیاستگذار باید به این باور برسد که حفظ کنترل دولت بر چند بنگاه در مقابل پولی شدن کسری بودجه از یکسو و رشد بیمحابای بازار سهام از سوی دیگر، همانا آتش زدن قیصریه به خاطر دستمال است. فروش مستقیم سهام در بازار متناسب با تقاضا و در قیمتهای مثبت، اقدامی ضروری و گریزناپذیر است. طبعا لازم است زیرساختهای حکمرانی شرکتی نیز متناسب با پراکندهتر شدن ساختار مالکیت در بازار ارتقا یابد که در مجالی دیگر میتوان به شرح آن پرداخت.

۲- رفع موانع عرضه خرد سهام توسط سهامداران عمده: علاوه بر دولت، هلدینگها و بانکهای وابسته به دولت هم حجم قابلتوجهی سهام بلوکی قابلفروش دارند که بهدلیل ترس از ورود دستگاههای نظارتی، امکان فروش خرد در بازار را (حداقل تا قبل از طی کردن تشریفات زمانبر مربوط به چندبار آگهی کردن بلوک سهام) ندارند. گذراندن مصوبهای در شورای سران قوا یا قانونی در مجلس مبنی بر مصونیت مدیران این شرکتها در صورت فروش خرد در بازار متناسب با قیمت تابلو و بهصورتی که مثلا از یکسوم حجم معاملات روزانه هر سهم فراتر نرود، میتواند به ایجاد انگیزه برای عرضه مستقیم سهام در بازار کمک کند. اینکه در موارد متعدد، دستگاههای نظارتی بعد از فروش سهام و بدون توجه به رشد کلی بازار، با رویکرد پسینی (ex-post) مدیران فروشنده سهام را به ارزانفروشی متهم میکنند یک اشتباه بزرگ نظارتی است که عملا منجر به قفل شدن کامل زنجیره انتقال مالکیت در بنگاههای دولتی و شبهدولتی شده است.

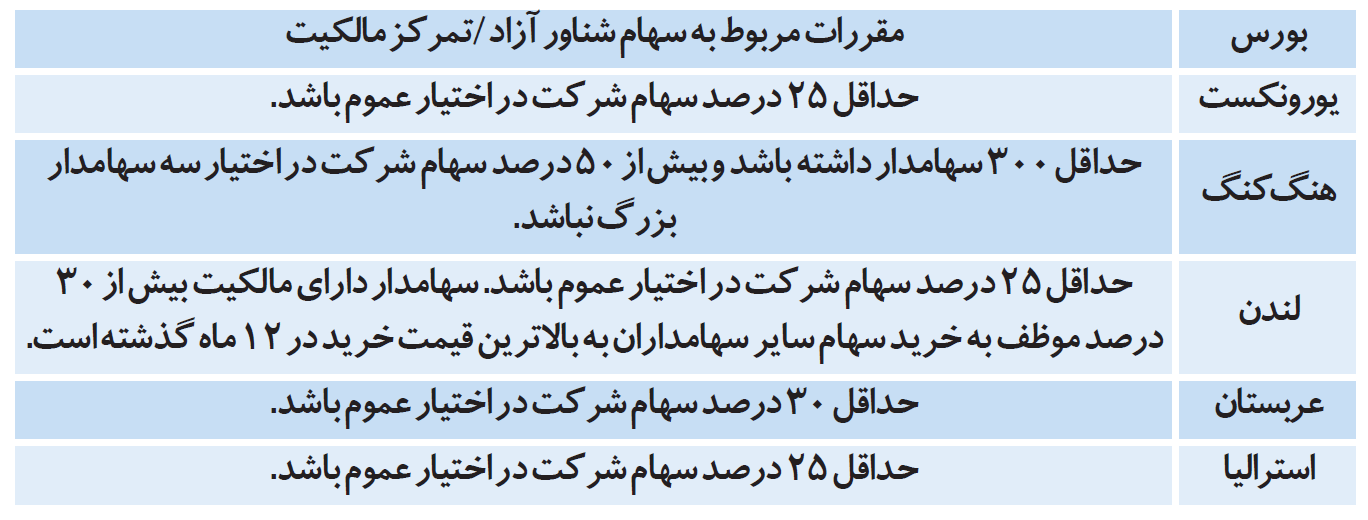

3- الزام به افزایش سهام شناور آزاد: یکی از مهمترین چالشهای بورس تهران تمرکز مالکیت بالا و به تبع آن سهام شناور آزاد پایین شرکتهاست. عرضه 5 درصد از سهام یک شرکت در بورس در حالی که مابقی آن مستقیم یا غیرمستقیم در اختیار یک مالک نهایی است هیچ شباهتی به یک عرضه اولیه واقعی ندارد و شرکتی که بخش عمده سهام آن تحت کنترل یک سهامدار است، ذاتا یک شرکت سهامی عام نیست حتی اگر چنین عنوانی را به لحاظ قانونی یدک بکشد. در بسیاری از بازارهای بینالمللی مقررات سختگیرانهای برای سهام شناور آزاد شرکتها و عدم تمرکز مالکیت وجود دارد که برخی از آنها بهعنوان نمونه در جدول آورده شده است.

پرواضح است که سازمان بورس و اوراق بهادار با وجود تلاشهای گذشته به تنهایی قادر به الزام شرکتها به افزایش سهام شناور آزاد نخواهد بود و به باور نگارنده، مهمترین ابزار اعمال چنین قانونی، وضع مالیات بالاتر بر شرکتهای با سهام شناور آزاد پایینتر است (که در حال حاضر بهصورت بسیار محدود و ناکافی اعمال میشود). عدم اعمال حق رای سهامدار عمده برای درصدی از سهام که مازاد بر سهام شناور آزاد تعهدشده در زمان عرضه اولیه است نیز راهکار دیگری برای این موضوع است که نیازمند محمل قانونی است. ضمن آنکه الزامات حکمرانی شرکتی اخیر سازمان بورس مبنی بر حضور یک عضو مستقل در هیاتمدیره اقدامی خوب و رو به جلوست که باید در عمل اجرایی شود و زیرساختهای عملیاتی شدن آن همچون سازوکار انتخاب عضو مستقل فراهم شود.

بسیاری از بازارها شرایط سختگیرانهتری را برای استقلال هیاتمدیره از یک سهامدار خاص اعمال میکنند که همه آنها منجر به کاهش جذابیت تمرکز مالکیت و عدم آزادی کامل سهامداران عمده در شرکتها میشود. بهعنوان نمونه، بر اساس بررسی 49 کشور، 74 درصد بورسها استقلال همه اعضای هیاتمدیره از سهامداران عمده را الزامی کردهاند، بنابراین هیچ یک از اعضای هیاتمدیره نمیتواند بهصورت رسمی یا غیررسمی یک سهامدار عمده را در هیاتمدیره نمایندگی کند (گزارش حکمرانی شرکتی OECD 2019). این در حالی است که بهجز موارد استثنایی، معمولا همه اعضای هیاتمدیره شرکتهای بورسی و فرابورسی نماینده یک سهامدار حقوقی هستند. مخلص کلام اینکه سهامداری عمده در بازار سهام ما منافع شخصی (private benefit) قابلتوجهی را نصیب سهامداران عمده و مدیران آنها میکند و تنها راه افزایش سهام شناور آزاد و عرضه خرد سهام، استفاده از تجربیات بینالمللی برای کاستن از جذابیت این منافع شخصی و محدود کردن قدرت مداخله سهامدار عمده است.

4- الزام هلدینگهای دولتی و شبهدولتی به موافقت با افزایش سرمایه شرکتهای زیرمجموعه: یکی از مهمترین موانع تزریق منابع به شرکتهای بورسی عدم تمایل و مخالفت سهامداران عمده آنها که عمدتا هلدینگهای دولتی یا شبهدولتی هستند با افزایش سرمایه است. این هلدینگها به دلیل تمایل به حفظ کنترل شرکتها و از سوی دیگر، به دلیل نداشتن منابع لازم برای مشارکت در افزایش سرمایه مانع افزایش سرمایه شرکتهای زیرمجموعه میشوند. یک مثال بارز، صندوقهای بازنشستگی هستند که به دلیل نیاز به جریان نقدی بالا عمدتا به دنبال دریافت سود تقسیمی حداکثری از شرکتها هستند و در مقابل، در بسیاری از موارد تمایلی به افزایش سرمایه شرکتهای زیرمجموعه ندارند. مجلس یا شورای سران قوا میتوانند قانون یا مصوبهای بگذرانند که بر اساس آن، هلدینگهای دولتی و عمومی ملزم به موافقت با افزایش سرمایه شرکتهای زیرمجموعه شوند، به شرطی که سازمان بورس و اوراق بهادار، طرح توجیهی افزایش سرمایه را تایید کند. طبعا این شرکتها در صورت وجود منابع میتوانند از حق تقدم خود استفاده کرده یا در صورت عدماستفاده آنها را در بازار به فروش برسانند (یا در مجمع فوقالعاده رای به افزایش سرمایه از طریق سلب حق تقدم بدهند). ضمن آنکه این اقدام میتواند منجر به کاهش یا به اصطلاح رقیق شدن (dilution) درصد مالکیت این نهادها و کمک به خروج تدریجی آنها از بنگاهداری شود. یکی از روشهای الزامآور کردن این دو پیشنهاد، میتواند ممانعت وزارت اقتصاد از اعمال حق رای هلدینگهای دولتی در مجامع شرکتهای زیرمجموعه در صورت عدم تبعیت از این مقررات باشد.

5- تسهیل فرآیند افزایش سرمایه به صرف: افزایش سرمایه از طریق فروش سهام جدید به صرف در مقابل روش رایج در بازار سرمایه کشور که فروش به قیمت اسمی (100 تومان) است، میتواند امکان تجهیز منابع بیشتر به شرکتها بدهد. در حال حاضر حدود 50 سهم با قیمت بالای 10 هزار تومان در بازار وجود دارد که (با کمی مسامحه) به این معناست که افزایش سرمایه از طریق فروش به قیمت بازار میتواند به ازای هر سهم تا صد برابر در مقایسه با قیمت اسمی منابع بیشتری را تجهیز کند.

6- اجرای صحیح مالیات بر عایدی سرمایه: دولت با توجه به عدم امکان کاهش هزینهها به میزان لازم برای متعادل کردن بودجه، ناگزیر به افزایش ورودی خود است. هیچ یک از ما پرداخت مالیات بالاتر را دوست نداریم، اما علم اقتصاد و نیز تجربه چند دهه گذشته اقتصاد ایران به ما میگوید در مقایسه با مالیات پنهانی که از طریق پولی شدن کسری بودجه و ایجاد تورم به جامعه تحمیل خواهد شد، قطعا پرداخت مالیات کمهزینهتر است. مالیات بر عایدی سرمایه یک روش مناسب برای کسب مالیات از اقشار نسبتا برخوردارتر جامعه و متناسب با افزایش ثروت آنهاست. از سوی دیگر، از آنجا که مالیات بر عایدی سرمایه تنها در صورت فروش دارایی و به اصطلاح، شناسایی سود اخذ میشود، ابزاری برای کنترل رفتار سوداگرانه و تشویق نگاه بلندمدت در میان سهامداران خواهد بود. پیشنهاد میشود مالیات بر عایدی سرمایه در بازار سهام در مرحله اول فقط برای سرمایهگذاران نهادی اجرا شود و در گام بعدی برای کلیه سرمایهگذاران اعمال شود. به منظور اصلاح ساختار بازار سرمایه و نیز جلب حمایت سرمایهگذاران در بازار سرمایه، پیشنهاد میشود به موازات اجرایی شدن مالیات بر عایدی سرمایه، مالیات بر نقل و انتقال سهام شرکتهای بورسی بهطور کامل حذف شود. به علاوه، به منظور تشویق نگاه بلندمدت در میان سرمایهگذاران، درصد مالیات اخذشده میتواند بر حسب مدت زمان نگهداری سهم (فاصله زمانی خرید و فروش) کاهش یابد. بهعنوان مثال، سهامی که بیش از شش ماه از خرید آنها گذشته نسبت به سهامی که در کمتر از شش ماه برای شناسایی سود فروخته میشوند مشمول مالیات کمتری خواهند بود. با توجه به تورمی بودن اقتصاد ایران، طبعا درصد مالیات اخذشده باید بسیار کمتر از بازارهای توسعهیافته و با تورم پایین باشد تا منجر به منفی شدن بازده حقیقی سرمایهگذاری نشود. ضمن اینکه میتوان نهادهای دارای مجوز بازارگردانی و نیز معاملات درون روز را که معمولا با هدف افزایش نقدشوندگی بازار انجام میشوند از مالیات معاف کرد. طراحی درست جزئیات اجرایی این طرح مهمترین عامل در موفقیت آن است.

7- توسعه ابزارهای مشتقه شاخصی: ریسک اصلی این روزهای بازار، نوسانات خاص هر سهم نیست، بلکه ریزش کلی بازار است که ذاتا با تنوعبخشی سبد سرمایهگذاری قابلمدیریت نیست. مهمترین روشهای پوشش ریسک در بازار سهام از طریق ابزارهای مشتقه است که تاکنون نتوانسته تجربه چندان موفقی را در بازار ایران رقم بزند. میتوان ادعا کرد یکی از دلایل عدم موفقیت این ابزارها، تعریف شدن آنها بر روی یک نماد خاص بوده، در حالی که ریسکی که برای سرمایهگذاران اهمیت بالایی داشته و حاضر به پرداخت حق بیمه برای پوشش آن هستند، ریسک کلی بازار است. اقدام عملیاتی در این راستا میتواند تعریف اختیار خرید و فروش و قرارداد آتی روی شاخص (یا در صورت وجود منع شرعی، روی یک صندوق قابلمعامله شاخصی) باشد که افراد بتوانند ریسک نوسانات بازار را خرید و فروش کرده و پوشش دهند. در صورت وجود چنین ابزاری، طبعا سرمایهگذارانی که از افت احتمالی بازار متضرر خواهند شد، به انتخاب فردی خود دست به پذیرش این ریسک زدهاند و امکان پوشش آن را داشتهاند. با توجه به شرایط نااطمینانی بازار و در صورت وجود یک یا چند بازارگردان، میتوان امیدوار بود که این ابزار جذابیت نسبتا بالایی پیدا کند. به علاوه، برخی سرمایهگذاران که اعتقاد دارند بازار به زودی ریزش خواهد کرد، در نبود امکان فروش استقراضی (short-selling ) امکان زیادی برای انعکاس دیدگاه خود در قیمتها ندارند و چنین ابزاری میتواند این سرمایهگذاران را نیز وارد بازی کرده و قیمتها را متناسب با دیدگاه همه سرمایهگذاران - و نه صرفا سرمایهگذاران خوشبین - تعیین کند.

اگرچه بسیاری از این پیشنهادها، ازسوی کارشناسان مختلف به کرات مطرح شده و پیشنهادهای تازهای نیستند، اما امید میرود قرار گرفتن همه آنها در کنار هم و در قالب یک «منوی سیاستگذاری» یا «لیستی از آرزوهای کارشناسان»، سیاستگذار را ترغیب به انتخاب و اجرای حداقل برخی از آنها کند.