انتشار اوراق ودیعه؛ سیاست جدید بانک مرکزی در کنترل نقدینگی/ شمشیر دو لبه انتشار اوراق ودیعه

اخیرا شورای پول و اعتبار با انتشار اوراق ودیعه از سوی بانک مرکزی موافقت کرد. انتشار این اوراق برای کنترل نقدینگی است. با این وجود باید توجه داشت که این سیاست در شرایط کنونی تنها میتواند در کوتاه مدت به کاهش سرعت افزایش نقدینگی کمک کند و ادامه این سیاست در بلندمدت بدون اصلاح در ساختار اقتصاد کشور، ابعاد بحران کنونی را وسیعتر خواهد کرد.

اقتصاد آنلاین-علی کریمی؛ طی روزهای گذشته شورای پول و اعتبار به پیشنهاد بانک مرکزی و به منظور مدیریت نقدینگی با انتشار اوراق ودیعه توسط آن بانک موافقت کرد. بر اساس اطلاعیه منتشر شده، سررسید این اوراق حداکثر دو ساله و نرخ آن به پیشنهاد بانک مرکزی و تایید شورای پول و اعتبار و حداکثر معادل نرخ تورم سالانه تعیین خواهد شد. پرداخت سود این اوراق به صورت سه ماهه و زمان انتشار آن به تشخیص هیات عامل بانک مرکزی خواهد بود. با توجه به اظهار نظر معاون اقتصادی بانک مرکزی طی چند هفته گذشته، به نظر میرسد بانک مرکزی قصد دارد 50 هزار میلیارد تومان اوراق ودیعه منتشر کند. اما مقصود از اوراق ودیعه چیست و چرا بانک مرکزی این سیاست را اتخاذ کردهاست. دو پرسشی که در این گزارش سعی میکنیم به آنها پاسخ دهیم.

ورق ودیعه سندی است که نشان میدهد بانک مرکزی مبلغ معینی را از ودیعهگذار به عنوان ودیعه دریافت کردهاست. در این سیاست، بانک مرکزی وجوه حاصل را بلوکه میکند و متعهد میشود که مبلغ دریافتی را در سررسید، با رعایت حفظ قدرت خرید با نرخی حداکثر معادل نرخ تورم سالیانه به دارنده سند مزبور عودت دهد. نکته مهم این است که نرخ اوراق ودیعه حداکثر برابر با نرخ تورمی اعلامی از سوی بانک مرکزی است و لزوماً به این معنا نیست که نرخ این اوراق برابر با نرخ تورم خواهد بود. در حقیقت بانک مرکزی این نرخ را بر اساس نرخ بازارهای موازی همچون سپردههای بانکی بهگونهای تعیین میکند که سایر بازارها دچار اخلال نشود. بنابراین با توجه به تورم بالایی که در کشور وجود دارد نباید انتظار داشت که نرخ این اوراق دقیقاً برابر با نرخ تورم باشد. اما استقبال از اوراق ودیعه منوط به این است که نرخ این اوراق بهگونهای تعیین شود تا برای متقاضیان از جذابیت کافی برخوردار باشد. بر این اساس دور از ذهن نیست که نرخ اوراق ودیعه بالاتر از نرخ سپردههای بانکی تعیین شود.

بنابراین تا به اینجا دریافتیم که مقصود از اوراق ودیعه چیست و سازوکار تعیین نرخ این اوراق چگونه است. بر همین اساس در نگاه اول به نظر میرسد که انتشار اوراق ودیعه در شرایط فعلی مخاطرات و آثار منفی بر اقتصاد داشته باشد. این موضوع را میتوان از دو بعد اساسی مورد بررسی قرار داد. اولین اثر محتمل انتشار اوراق ودیعه را میتوان در ایجاد رقابت برای افزایش نرخ بهره از سوی بانکها دانست؛ به بیان دیگر، در صورت انتشار این اوراق با نرخ بالاتر از نرخ بهره بانکی، ممکن است بانکها برای جلوگیری از خروج سپردههای خود، به صورت غیر رسمی نرخ بهره بالاتری را به سپردهگذاران پیشنهاد دهند و این موضوع به یک رقابت میان بانکها خواهد انجامید. موضوع دیگر این است که با توجه به تورم بالای موجود، انتشار این اوراق با نرخی که بتواند برای افراد جذابیت داشتهباشد، هزینه بالایی را برای بانکمرکزی به همراه خواهد داشت. مثلاً اگر این اوراق با نرخ 25 درصدی انتشار یابد و با فرض انتشار 50 هزار میلیارد تومان، در طول یکسال بیشاز 12 هزار میلیارد تومان هزینه سود این اوارق خواهد بود.

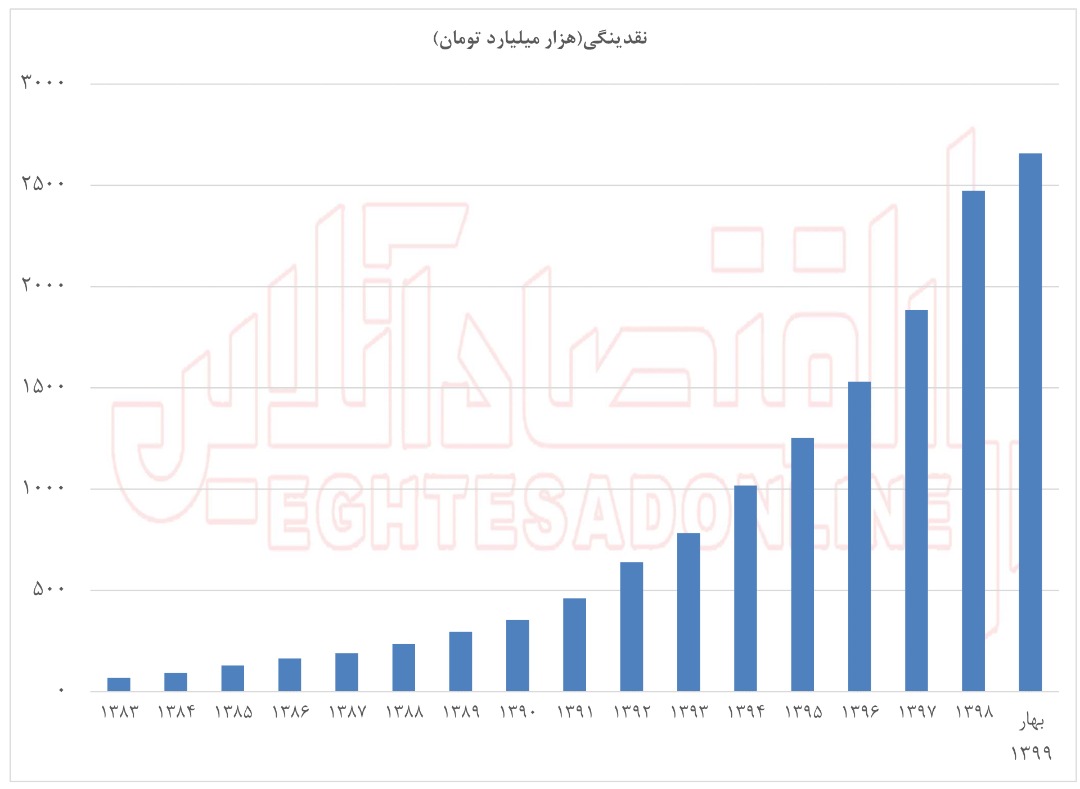

بنابراین پرسش اساسی این است که با توجه به مخاطرات اشاره شده، چرا سیاستگذار پولی تمایل به اجرای این سیاست دارد؟ پاسخ این پرسش را باید در افزایش قابل ملاحظه نقدینگی جستجو کرد. بر اساس آخرین آمار منتشر شده از سوی بانک مرکزی، حجم نقدینگی کشور در پایان خرداد ماه امسال به بیش از 2657 هزار میلیارد تومان رسیدهاست که حاکی از رشد 34.2 درصدی نسبت به خرداد ماه سال گذشته است. همچنین طی دو سال اخیر، نقدینگی افزایش دو برابری را نشان میدهد. افزایش حجم نقدینگی به حدی رسیدهاست که بیم آن میرود کنترل این متغیر کلیدی از دست بانک مرکزی خارج شود. کما اینکه در این مدت عباراتی همچون غول نقدینگی و ونزوئلایی شدن از سوی برخی کارشناسان مطرح شدهاست و از نقدینگی به عنوان متهم اصلی بسیاری از مشکلات اقتصادی کشور همانند افزایش سرسامآور قیمتها یاد میشود. نمودار زیر روند نقدینگی را از سال 1383 به تصویر کشیدهاست:

همانگونه که مشخص است روند نقدینگی طی این سالها همواره صعودی بودهاست. اما این موضوعی نیست که نقدینگی را به یک بحران برای اقتصاد ایران تبدیل کردهاست؛ چرا که روند افزایش این متغیر در همه اقتصادها امری طبیعی است. اما آنچه این روند صعودی را نگرانکننده میکند و موجب شدهاست که از نقدینگی به عنوان یک بحران نام برده شود، عدم تطابق رشد نقدینگی با واقعیات اقتصاد کشور است. بر اساس آموزههای علم اقتصاد، نقدینگی باید متناسب با میزان رشد اقتصادی افزایش یابد. به بیان دیگر، متغیرهای پولی باید متناسب با بخش واقعی اقتصاد باشد. با این وجود، طی سالهای اخیر این تطابق در اقتصاد ایران برقرار نبود؛ بهگونهای که رشد نقدینگی بهطور قابل توجهی بیشتر از رشد اقتصادی بودهاست. بر اساس آمارهای منتشر شده، از سال 1384 میانگین نرخ رشد سالانه نقدینگی برابر با 27 درصد بودهاست. در نقطه مقابل در این مدت میانگین نرخ رشد اقتصادی برابر با 1.6 درصد ثبت شدهاست. نمودار زیر رشد نقدینگی و رشد اقتصادی را از سال 1384 نشان میدهد:

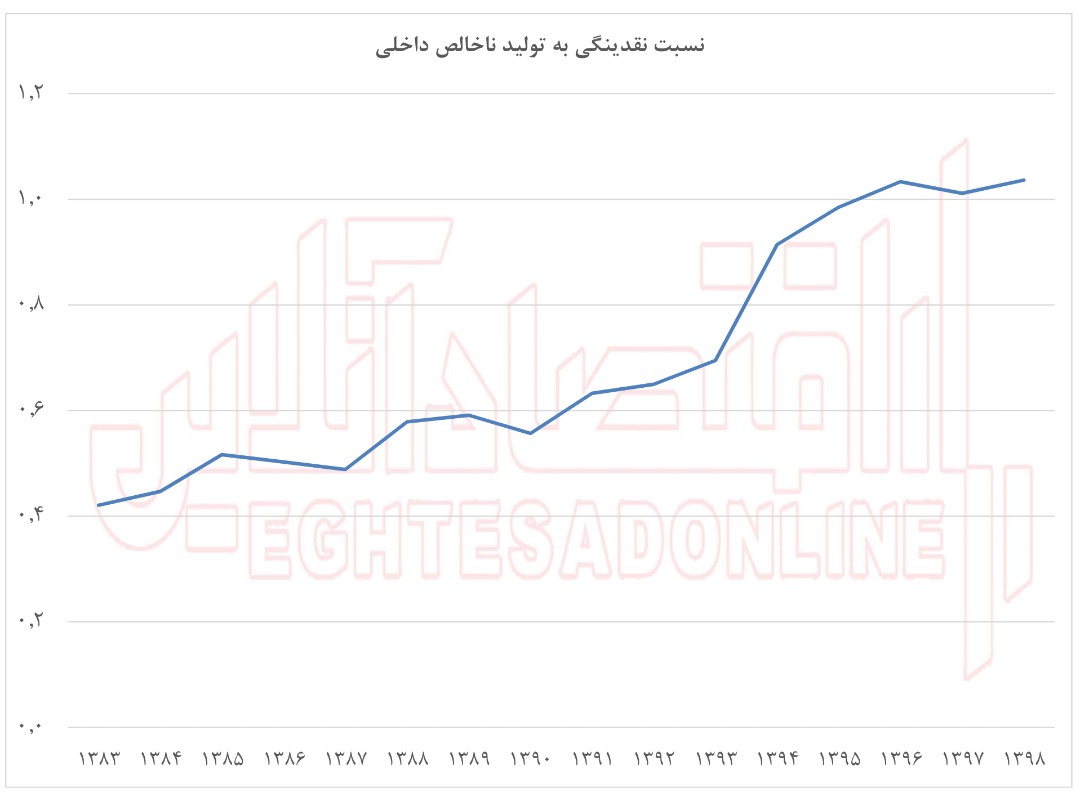

همانگونه که ملاحظه میشود در این سالها، رشد نقدینگی هیچ تناسبی با بخش حقیقی اقتصاد نداشتهاست. بهگونهای که حتی در سالهایی که اقتصاد با رشد منفی روبرو بوده، نقدینگی به شدت افزایش یافتهاست. مجموعه این عوامل موجب شدهاست که نسبت نقدینگی به تولید ناخالص داخلی از 0.42 در سال 1383 به بیشاز 1.03 در سال 1398 افزایش یابد. در نمودار زیر میتوان روند افزایش نسبت نقدینگی به تولید ناخالص داخلی را مشاهده کرد:

همانگونه که مشاهده میشود، شاخص نسبت نقدینگی به تولید ناخالص داخلی به بیشترین میزان خود طی 15 سال اخیر رسیده که حاکی از افزایش نامتناسب نقدینگی در کشور است. نکته حائز اهمیت این است که برخی از کارشناسان این نسبت را با سایر کشورها مقایسه میکنند و از این قیاس به این نتیجه میرسند که شرایط نقدینگی در کشور بحرانی نیست. به عنوان مثال این نسبت در ژاپن و کرهجنوبی به ترتیب برابر با 2.56 و 1.52 میباشد. باید توجه داشت که محدوده مناسب این شاخص به ساختار اقتصادی و عوامل متعددی مانند سرعت گردش پول، ترکیب محصولات تولیدی و حجم تجارت خارجی کشورها بستگی دارد. بنابراین قیاس این شاخص با کشورهای دیگر بدون در نظرگرفتن سایر عوامل نمیتواند صحیح باشد. آنچه که مشخص است که روند افزایش این شاخص بدون تغییر قابل ملاحظهای در بخش واقعی اقتصاد حاکی از شکلگیری بحران نقدینگی در کشور است.

اکنون میتوان به این پرسش پاسخ داد که چرا بانک مرکزی به عنوان سیاستگذار پولی با توجه به هزینهها و مخاطرات انتشار اوراق ودیعه در شرایط فعلی، تمایل به اجرای این سیاست دارد. در حقیقت بانک مرکزی سعی دارد که با انتشار این اوراق نقدینگی را کنترل نماید و با بلوکه کردن بخشی از نقدینگی موجود، ضمن کاهش شدت رشد آن بتواند تورم افسار گسیخته موجود را مهار کند. با این وجود باید این موضوع را در نظر داشت که هرچند انتشار اوراق ودیعه در شرایط فعلی که بانک مرکزی با محدودیتهای بسیاری روبرو است، سیاست قابل دفاعی است؛ اما این سیاست با فرض موفقیتآمیز بودن آن، تنها میتواند رشد نقدینگی را در کوتاهمدت کاهش دهد و ادامه این سیاست در بلند مدت بدون اصلاح ساختاری در متغیرهای اساسی نظیر کسری بودجه دولت که منشا افزایش نقدینگی هستند، تنها بر ابعاد بحران کنونی میافزاید.