از چاله شکست بازار به چاه شکست دولت / آزادسازی و خصوصیسازی دوگانه ضروری اقتصاد

فسادهای ایجاد شده در فرآیند های اخیر خصوصی سازی از یکطرف و زیان روز افزون بنگاههای دولتی از طرف دیگر سبب شده تا پدیده خصوصی سازی، مخالفان و موافقان زیادی داشته باشد. در صورتی خصوصی سازی میتواند مفید باشد و اثرات مخربی همچون از بین رفتن تولید و اشتغال نداشته باشد که قبل از آن آزاد سازی انجام شود. عدم قیمت گذاری نهاده ها و محصولات، تغییر قوانین غلط کار و عدم سرکوب نرخ ارز اقداماتی در جهت آزاد سازی است که هم دولت را از چاه شکست خارج می کند و هم شکست بازار را درمان می کند.

به گزارش اقتصاد آنلاین؛ در برنامه اقتصاد ایران در گذار از بحران که هر هفته چهارشنبه ساعت ۲۱ بصورت زنده از صفحه اینستاگرام اقتصاد آنلاین و با حضور صادق الحسینی و علی مروی، کارشناسان اقتصاد ایران برگزار میشود، چالشهای پیش روی اقتصاد ایران مورد بحث وگفتگو قرار میگیرد. در ادامه، شرح گزارش قسمت نوزدهم این برنامه آمده است که در تاریخ هشتم اردیبهشت ماه برگزار شد و به واکاوی بحث خصوصی سازی در ایران و راهکارهایی برای اجرای صحیح آن پرداخت.

خصوصی سازی در ایران با دو قطبی شدیدی مواجه شدهاست. عدهای معتقدند بخش قابل توجه فسادها مربوط به اختصاصی سازیهایی است که به بهانه خصوصیسازی رخ دادهاست و خصوصیسازی سرنوشت دیگری به جز اختصاصی سازی ندارد؛ در نتیجه منکر هرگونه خصوصیسازی در کشور هستند. از طرف دیگر افرادی تاکید میکنند که بنگاههای ورشکسته دولتی منابع کافی برای جبران زیانهای خود را ندارد و به طور کلی اقتصاد دولتی محکوم به شکست است، ضمن اینکه بنگاههای دولتی، بنگاههای خصوصی را از کسب وکارها بیرون رانده و این فضا را خراب کردهاند. بنابراین روند فعلی قابل تداوم نیست و باید خصوصی سازی از شیوه صحیح خود اجرا شود.

نقش دولت و بازار در اقتصاد

در فضای کلی اقتصاد ۵ سوال کلیدی وجود دارد: چه چیزی، چه مقدار و توسط چه کسی تولید شود؟ توسط چه کسی توزیع شود؟ و توسط چه کسی مصرف شود؟

وجود دهها میلیون کالا در اقتصاد سبب شده تا امکان پاسخگویی به این سوالات برای همه این کالاها توسط یک شخص یا یک دستگاه متمرکز مانند دولت فراهم نباشد. اما مکانیزم بازار به وسیله کنش و واکنش خریدار و فروشنده میتواند پاسخ مناسبی برای این سوالات داشته باشد. حال اگر بخواهیم کارکردهای اصلی دولت در اقتصاد را نام ببریم باید به تنظیمگری، تسهیلگری و رفع شکست بازار اشاره کرد.

برای درک بهتر میتوان گفت مفهوم شکست بازار به وضعیتی گفته میشود که در آن تقاضای مصرف کننده با مقدار تامین شده از طرف تامین کنندگان برابری ندارد. این شرایط ممکن است در ۵ حالت رخ دهد. حالت اول برای کالاهای عمومی مانند امنیت و آموزش، حالت دوم در شرایطی است که عدم تقارن اطلاعات مانند خدمات سلامت و درمان وجود دارد؛ حالت سوم انحصار طبیعی مانند شرکت راه آهن است و حالت چهارم در مواقعی رخ میدهد که فقر و نابرابری شدید وجود دارد. حالت آخر در شرایطی رخ میدهد که اثرات جانبی در اقتصاد وجود داشته باشد مانند کارخانهای که تولید آلودگی کرده و به کل جامعه زیان وارد میکند. در چنین شرایطی است که گفته میشود امکان دخالت دولت وجود دارد و میتواند شکست بازار را جبران کند.

اما تنها در کالاهای عمومی مانند امنیت و آموزش است که دولت میتواند در سمت عرضه وارد شود. در بقیه شکستهای بازار، نقش دولت، باید اصلاح کارکرد بازار باشد و نه اینکه خودش وارد تصدیگری شود. در غیر این صورت و با ورود دولت به تصدی گری، اقتصاد از چاله شکست بازار به چاه شکست دولت خواهد افتاد که راه حلی برای رفع آن وجود ندارد.

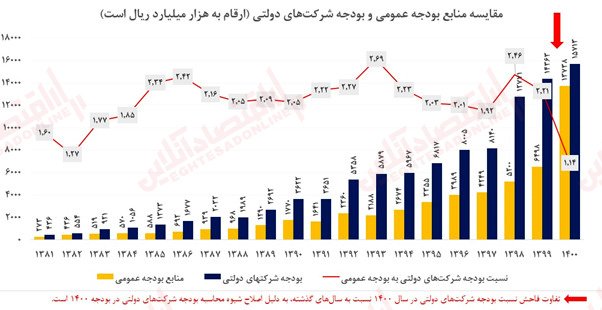

برای نمونه بررسی وضعیت بنگاههای دولتی حاکی از آن است که تعداد زیادی از این بنگاهها زیانده بوده و اغلب سودی که به دولت میدهند، بسیار ناچیز است. این در حالی است که بودجه شرکتهای دولتی در سال ۱۴۰۰، یک میلیون میلیارد تومان و برابر با بودجه عمومی دولت است. با این وجود میزان سودی که این بنگاهها نصیب دولت میکنند در حدود ۹هزار میلیارد تومان بوده و با توجه به نمودار زیر در مقایسه با مالیاتی که دولت دریافت میکند، عدد ناچیزی را نشان میدهد.

علاوه بر این، ورود شرکتهای دولتی به کسب و کارها به معنای خروج شرکتهای خصوصی و آسیب به آنها و ایجاد فساد، ناکارآمدی و رانت است. اما علاج این مشکلات در گرو خصوصیسازی به معنای انتقال مالکیت یا مدیریت تمام یا بخشی از بنگاههای دولتی به بخش خصوصی است که میتواند با رفع شکست انگیزشی، منجر به افزایش کارایی بنگاهها و افزایش رشد اقتصادی شود.

خصوصی سازیهای موفق و ناموفق در جهان

تجربه بریتانیا

خصوصی سازی در بریتانیا، تقریبا بزرگترین و معروفترین خصوصی سازی در جهان بود. در اواخر دهه ۷۰ میلادی مارگارت تاچر نخست وزیر وقت بریتانیا، با هدف مدرنسازی اقتصاد و حرکت به سمت اقتصاد بازار، موج اصلاحات اقتصادی را شروع کرد که خصوصیسازی هم بخشی از آن بود. در این سالها تورم به سطح ۲۵ درصد و همزمان بیکاری به بالای ۱۰ درصد رسیده بود که موجی از اعتراضات و اعتصابات کارگری در این پروسه در پی داشت. اما اجماع حزبی در بریتانیا در خصوص خروج از اقتصاد دولتی و تشویق مردم به سرمایهگذاری در بازار سهام، از طریق اعطای سهام طلایی (به ازای نگهداشت سرمایه به مدتی معین مثلاً ۴ سال) و تبلیغات گسترده، توانست بخش اعظمی از بنگاهها را در صنایعی مانند مخابرات، هواپیمایی و ساخت و ساز خصوصی کند.

تمام خصوصیسازیهای بزرگ در انگلستان طی چهار دولت محافظهکار از سال ۱۹۷۹ تا سال ۱۹۹۰ انجام شد. روش اصلی این خصوصی سازیها واگذاری از طریق بازار سهام بود که بیش از ۴۰ درصد ارزش واگذاریها را شامل میشد.

با وجود افزایش تورم و بیکاری در ابتدای خصوصی سازی، در بلندمدت انگلستان شاهد کاهش شدید بیکاری و بازگشت تورم به حالت عادی بود و کارایی بنگاهها نیز افزایش یافت. یکی از نکات مهم خصوصی سازی در بریتانیا، چندتکه کردن بنگاههای بزرگ قبل از خصوصی سازی بود که با هدف جلوگیری از انحصار انجام شد.

تجربه آلمان

پس از فروپاشی دیوار برلین، آلمان شرقی با انبوهی از بنگاههای دولتی مواجه بود. این کشور ترجیح داد روش مذاکره را برای خصوصیسازی بنگاههای خود برگزیند که البته با اعتراضاتی از جمله شبهه فساد مواجه بود. اگرچه این روش شفافیت کمتری به نسبت دیگر روشها داشت، اما امکان اطمینان از ادامه فعالیت بنگاه در این روش بیشتر بود و سبب شد دولت آلمان زندهماندن بنگاهها و عدم بیشینهسازی سود (از طریق روش مزایده) را انتخاب کند و بر روش مذاکره پافشاری نماید.

در سالهای ابتدایی خصوصی سازی، اعتراضات کارگری به حدی بود که نخستین رییس سازمان خصوصی سازی این کشور به قتل رسید که نشان میدهد اقناع افکار عمومی به صورت مناسب صورت نگرفته بود. با این حال پس از آن، آلمان همچنان بر سیاستهای خصوصی سازی پافشاری کرد و با وجود آن که روش مذاکره شبهه شفافیت کمتری داشت، سازمان خصوصی سازی آلمان برای خریداران، تعهدات دقیق و سفت و سختی شامل افشای ترازنامههای شفاف دورهای، تضمین سطح اشتغال و ارائه برنامه تجاری مدون برای سرمایه گذاریهای جدید، قرار داد.

موج انبوه خصوصی سازی در این کشور از سال ۱۹۹۰ شروع شد و تا چهار سال طول کشید. ولی خصوصی سازیهای پراکنده تا سال ۲۰۰۴ ادامه داشت و پس از آن سازمان خصوصی سازی آلمان (بنیاد تروی هند) منحل شد. پس از شروع خصوصی سازی، تورم و بیکاری در کوتاه مدت افزایش داشت اما در بلندمدت کاهش یافت. در دوره بعد و پس از یک دوره رشد اقتصادی پایین و بیکاری در حدود ۱۳ درصد در سال ۲۰۰۲، گرهارد شرودر صدر اعظم آلمان، سیاستهایی را برای اصلاحات در بخش بازار نیرویکار و سیستم رفاه عمومی در سال ۲۰۰۳ اعلام کرد که به هارتز معروف شدند. گرچه بین سالهای ۲۰۰۳ تا ۲۰۰۵ این اصلاحات بین مردم محبوب نبود اما در سال ۲۰۱۲ نرخ بیکاری به ۵.۵ درصد کاهش یافت.

تجربه روسیه

در زمان فروپاشی شوروی، حدود ۴۵ هزار بنگاه دولتی در این کشور وجود داشت. در آن زمان، دولت روسیه روش خصوصیسازی از طریق کوپن سهام را برای بنگاهها برگزید. به طور همزمان اصلاحات اقتصادی، حرکت به سمت آزادسازی اقتصاد و کسری بودجه دولت موجب شد تا در سال ۱۹۹۳ تورم روسیه به ۸۷۵ درصد برسد. فقدان زیرساختهای قانونی لازم برای جلوگیری از سوءاستفاده مدیران، وظیفه دوگانه و همراه با تعارض بانکها در ارزشگذاری بنگاههای خصوصیشده و همزمان اعطای وام در برابر سهام همان بنگاهها به مردم در روش خصوصیسازی کوپنی، سبب شده بود تا عمده مردم کوپنهای سهام خود را با قیمت ناچیز به بانکها و برخی افراد سودجو بفروشند.

نتیجه این خصوصیسازی در روسیه، نابرابری شدید ثروت در سالهای بعد از خصوصی سازی بود که در این سالها افراد محدودی توانستند عنان شرکتهای دولتی را به دست بگیرند. امری که موجب ظهور الیگارشهایی مانند رومن آبراموویچ و ولادیمیر بوتانین و ایجاد بالاترین سطح اختلاف سرمایه در دنیا شد. موج اصلی خصوصی سازی در روسیه از ۱۹۹۲ تا ۱۹۹۴ بود.

تجربه آرژانتین

مهمترین ویژگی خصوصی سازی در کشور آرژانتین سرعت خصوصیسازی، گستردگی و دامنه آن است به گونه ای که در عرض چهار سال(۱۹۹۰-۱۹۹۳) تقریبا ۹۰ درصد شرکتهای دولتی در این کشور واگذار شد. اما مشکل اساسی در این خصوصی سازی، عدم وجود نهادهای نظارتی قوی و مستقل بود. دولت مستقر نیز به روشهای مختلف، سعی در تضعیف نهادهای نظارتی موجود کرد تا بتواند خصوصی سازی را با دامنه گسترده و به سرعت انجام دهد. به همین دلیل شاهد فسادهای متعدد در زمینه خصوصی سازی در آرژانتین هستیم. مشکل دوم در این فرآیند، انتقال انحصار عمومی به بخش خصوصی است که منجر به ایجاد مشکلاتی در زمینه کیفیت ارائه خدمات شد. این مشکلات سبب شد تا در سال ۲۰۰۲ و پس از کاهش ارزش پول ملی، مجدداً تعدادی از واگذاریها مورد تجدید نظر قرار بگیرد وبه لغو امتیاز یا مذاکره مجدد امتیازات واگذار شده منتهی شود.

تجربه برزیل

در کشور برزیل نیز خصوصی سازی، همزمان با برنامه اصلاحات اقتصادی موسوم به رئال، شروع شد. گسترده ترین موج خصوصی سازی از سال ۱۹۹۰ تا سال ۲۰۰۰ به مرحله اجرا درآمد و تعداد زیادی از شرکتهای دولتی واگذار شد. درآمد حاصل از خصوصی سازی در برزیل، صرف توسعه و سرمایه گذاری در زیرساختها و همچنین کاهش بدهیهای دولتی شد. این فرآیند تاثیر زیادی در کاهش نرخ تورم و بهبود اوضاع اقتصادی برزیل داشت؛ البته خصوصی سازی با سایر اصلاحات اقتصادی همراه بود و سرمایه گذاری خارجی نیز در این دوره و به مدد قانونگذاری افزایش چشمگیری داشت. درحال حاضر برزیل از پیشروترین کشورها در استفاده از سرمایههای بخش خصوصی در توسعه زیرساخت و ارائه خدمات عمومی و استفاده از روش مشارکت عمومی-خصوصی است.

تجربه مکزیک

در دهه ۱۹۸۰ کشور مکزیک یک سلسله اصلاحات مقرراتی را به عنوان عنصر اصلی در تبدیل از یک اقتصاد بسته به یک اقتصاد باز و مبتنی بر بازار اجرا کرد. سرعت بالا، قلمرو وسیع و عمق زیاد این اصلاحات حتی از اغلب کشورهای سازمان همکاری و توسعه اقتصادی بیشتر بود. خصوصی سازی به عنوان پارهای از این اصلاحات، از سال ۱۹۸۲ آغاز شد و تعداد شرکتهای دولتی مکزیک از ۱۱۵۵ شرکت در این سال به ۲۱۵ واحد در سال ۱۹۹۱ رسید و در این مدت دولت توانست ۹۴۰ واحد بزرگ و کوچک دولتی را که بیش از ۸۰ درصد بنگاههای دولتی این کشور را تشکیل میداد واگذار کند. این اتفاق منجر به کاهش کسری بودجه و بدهیهای خارجی و افزایش رشد اقتصادی مکزیک شد.

برنامه خصوصی سازی در مکزیک نرخ تورم و بدهیهای خارجی این کشور را تا اواسط دهه ۹۰ کاهش داد اما در سالهای ابتدایی سبب بیکاری صدها هزار نفر شد و اعتراضات گسترده ای در پی داشت.

خصوصیسازی در سوئد

خصوصی سازی در سوئد روش متفاوتی با کشورهای نام برده داشت. این کشور از سال ۱۹۹۹ صندوق ثروت سوئد را تشکیل داد و همه شرکتهای دولتی را در یک بازه سه ساله به صورت یکپارچه، زیر مجموعه این صندوق قرار داد. بعد از این دوره سه ساله کشور سوئد به سمت خصوصی سازی این صندوق حرکت کرد که به عنوان یک تجربه موفقیت آمیز از آن یاد میشود.

تجربه چین

خصوصی سازی در چین نیز روش متفاوتی داشت. در این روش اجازه فعالیت به بنگاههای دولتی داده شده بود اما امکان رشد برای آنها فراهم نبود. در مقابل با آزادسازیهای گسترده، فضای رشد و گسترش بخش خصوصی توسط دولت فراهم شد. خصوصی سازی در چین از بنگاههای کوچک و غیر حساس آغاز شد و با بنگاههایهای بزرگتر ادامه یافت اما صنایع استراتژیک و بزرگ همچنان تحت کنترل دولت باقی ماند و به بخش خصوصی اجازه داده شد تا در آن حوزهها وارد شده و رشد کند. در صنایع با تکنولوژی بالا (شرکتهایی مانند هواوی، لنوو و جیلی)، دولت همچنان مالک است؛ ولی مدیریت از بخش خصوصی انتخاب میشود. اقتصاد چین کم کم به سمت اقتصادی بازتر و آزادتر حرکت کرد و بنگاههای خصوصی کوچک توانستند بزرگ شوند، تا جایی که توانستند نقش کلیدی را در اقتصاد چین ایفا کنند.

به این نکته باید توجه کرد که آزادسازی در همه کشورهای گفته شده همزمان با خصوصی سازی انجام شده و شاید کشور ایران جزو معدود کشورهایی باشد که بدون انجام آزادسازی، خصوصی سازی در آن انجام شده است.

تاریخچه و وضعیت موجود خصوصی سازی در ایران

خصوصی سازی در ایران را میتوان به چند دوره تقسیم کرد. دوره اول از سال ۱۳۶۹ شروع شد و تا سال ۱۳۷۳ طول کشید. مجموع ارزش واگذاریها در این دوره چیزی در حدود ۱۷۳.۲۸ میلیارد تومان بود که ۴۰.۱درصد آن از طریق مذاکره، ۴۶.۶درصد از طریق بورس و ۱۳.۶درصد به روش مزایده واگذار شد. در این دوره به دلیل تعارض مقررات، بلاتکلیفی مالکیت و مدیریت و نقش پررنگ مذاکره در واگذاریها، عدم شفافیتها و نارضایتیهایی را در پی داشت.

در دوره دوم واگذاریها که از سال ۱۳۷۴ تا سال ۱۳۷۸ طول کشید، نقش بورس افزایش یافت و نقش مذاکره کمرنگ شد. به طوری که از مجموع ۴۸۹ میلیارد واگذاری در این دوره، ۸۵.۶ درصد آن از طریق بورس، ۶.۶ درصد از طریق مزایده و ۷.۸ درصد به روش مذاکره واگذار شد.

اما در دوره سوم که از سال ۱۳۷۹ تا سال ۱۳۸۳ بود به طور کلی روش مذاکره حذف و از مجموعه ۲۱۱۶ میلیارد تومان واگذاری در این دوره، ۸۲.۵ درصد از طریق بورس و ۱۷.۵ درصد به روش مزایده واگذار شد.

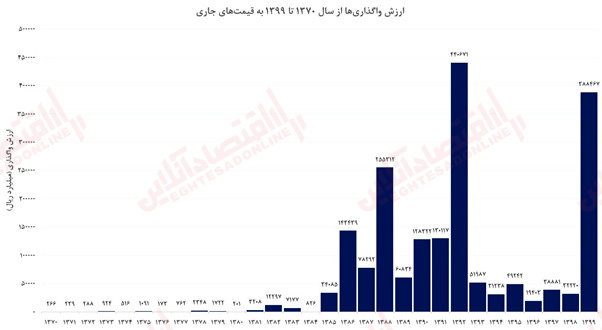

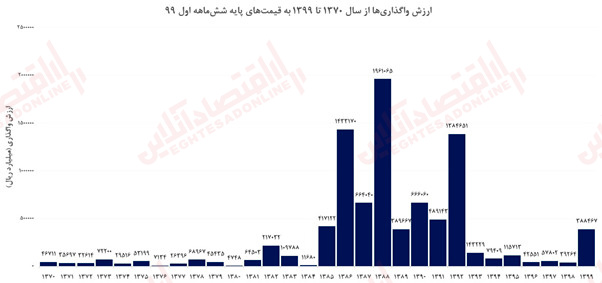

از سال ۱۳۸۴ به بعد، با ابلاغ سیاستهای کلی اصل ۴۴، خصوصیسازی سیر صعودی به خود گرفت. در شکل زیر روند ارزش واگذاریها در قیمتهای جاری و قیمتهای پایه شش ماهه اول سال ۹۹ قابل مشاهده است. همانطور که مشاهده میشود بخش قابل توجهی از خصوصی سازیها در اواخر دهه ۸۰ و اوایل دهه ۹۰ بوده است.

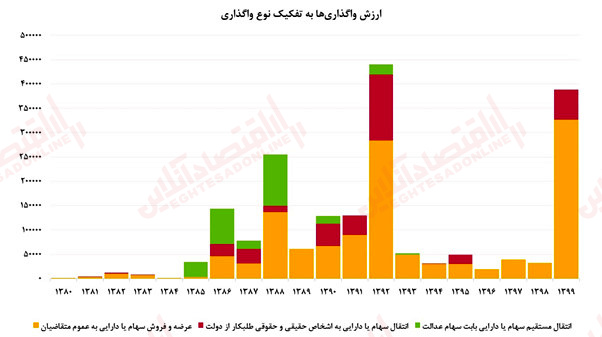

در شکل بالا که نشان دهنده ارزش واگذاریها به تفکیک نوع واگذاری در هر سال است، مشاهده میکنیم عمده این واگذاریها عرضه و فروش سهام به عموم متقاضیان بوده است. به طور کلی برای دیدن نسبت کل واگذاریها به تفکیک نوع واگذاری، در شکل زیر میبینیم که تقریباً ۶۷ درصد واگذاریها به عموم مردم بوده، نزدیک به ۱۴ درصد سهام عدالت بوده و در حدود ۱۹.۵ درصد بابت رد دیون دولت انجام گرفته است.

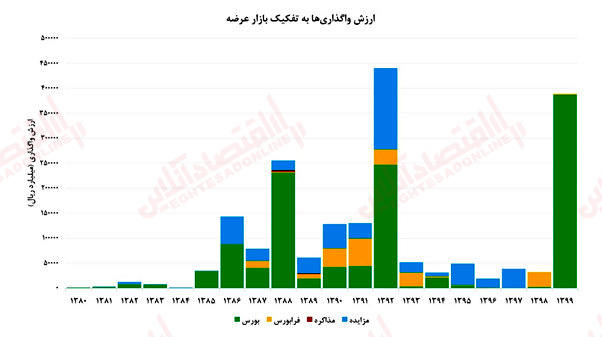

در شکل زیر نسبت کل واگذاریها به تفکیک بازار عرضه نشان داده شده است. چنان چه در شکل زیر دیده میشود، بخش قابل توجهی از واگذاریها، از حیث ارزش، در بورس انجام گرفته است. در شکل زیر این سهم به رنگ سبز نشان داده شده است.

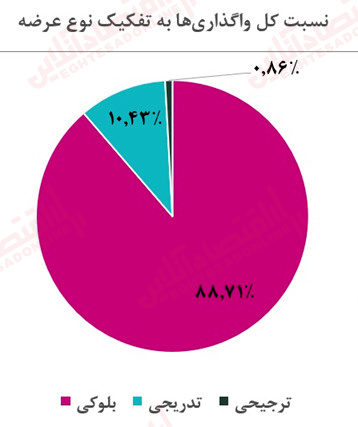

در شکل بالا نسبت کل واگذاریها به تفکیک بازار عرضه نشان داده شده است. نکتهای که باید در اینجا مورد توجه قرار گیرد این است که عمده این واگذاریها در بورس به روش بلوکی صورت گرفته است. شکلهای زیر به ترتیب ارزش واگذاریها به تفکیک نوع عرضه (بلوکی یا تدریجی) و نسبت کل واگذاریها به تفکیک نوع عرضه را نشان میدهد که حاکی از فروش ۸۸ درصد از کل واگذاریها در سالهای اخیر، به روش بلوکی است.

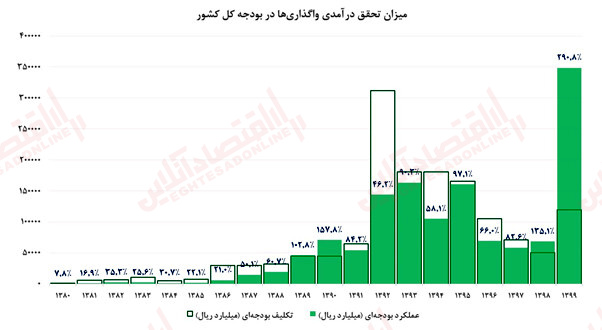

در سالهای اخیر، در بودجه عمومی دولت برنامهریزی شده بود تا مقداری از کسری بودجه از طریق واگذاری جبران شود. با این حال در شکل زیر میبینیم که به جز در سال ۱۳۹۹ در بقیه سالها درآمد پیش بینی شده، محقق نشده است.

حال برای اینکه یک دید کلی از اندازه شرکتهای دولتی در کشور داشته باشیم، بهتر است بودجه عمومی کشور را با بودجه شرکتهای دولتی مقایسه کنیم. در نمودار بالا با مقایسه این دو بودجه میبینیم که همواره بودجه شرکتهای دولتی، بالاتر از بودجه عمومی دولت بوده است.

چالشهای خصوصی سازی در ایران

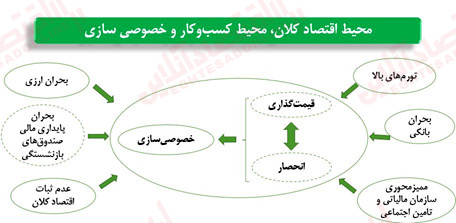

محیط اقتصاد کلان در ایران با چالشهایی نظیر قیمتگذاری گسترده، انحصارهای بسیار بالا، تورم بالا، بحران بانکی جدی و ممیز محوری سازمان مالیاتی و تامین اجتماعی مواجه است که به شدت به بنگاهها فشار میآورند. از طرف دیگر با بحران جدی ارزی و سرکوب و جهش نرخ ارز، بحران پایداری مالی صندوقهای بازنشستگی و عدم ثبات اقتصاد کلان روبرو هستیم. همه این چالشها در شکل زیر به صورت شماتیک آمده است.

این چالشها در کنار هم شرایطی را رقم زده که امکان خصوصی سازی موفق را در کشور کاهش داده است. برای توضیح علت آن میتوان گفت بخش خصوصی با انگیزه بیشینه کردن سود، اداره یک بنگاه را به دست میگیرد، اما مادامی که قیمت گذاری نهاده، قیمت گذاری محصول و اعوجاج بازار ارز وجود دارد، نمیتواند نقش خود را به خوبی ایفا کند و حضور او منجر به حداکثر شدن سود در اقتصاد نمیشود.

از طرف دیگر به دلیل ایجاد شدن شرایط امنیتی و غیر عادی در بحث خصوصی سازی که سبب بالا رفتن ریسک آن شده، بسیاری از افرادی که امکان زد و بند با نهادهای امنیتی را دارند به بهانه نجات بنگاه و به بهای فروش زمینها و ماشین آلات آن، وارد فرآیند خصوصی سازی میشوند.

چالش سوم در خصوصی سازی اولویت بندی اشتباه در این مکانیزم است. در حالی که بسیاری از کارخانجات در کشور، مانند کارخانههای فولادی و... دولتی هستند، به سراغ دو حوزه حساس آموزش و بانکداری کشور برای خصوصی سازی رفته ایم. به عنوان نمونه در حوزه آموزش و پرورش، ۵۱ درصد از مدارس تهران و ۲۵ درصد مدارس سراسر کشور خصوصی هستند. خصوصی سازی بانکها نیز در کشورهای بسیار پیشرفته به عنوان آخرین مرحله خصوصی سازی به حساب میآید. به عنوان نمونه در کشور چین، مالکیت و یا حداقل مدیریت همه بانکها در اختیار دولت است. این در حالی است که مقصر اصلی بخش عمده خلق نقدینگی و در نتیجه ایجاد تورم در اواخر دهه ۸۰ و همچنین در حال حاضر، بانکهای خصوصی بودند.

چالش بعدی خصوصی سازی در ایران، فرآیند معیوب واگذاریها بوده که غالباً منجر به اختصاصی سازی شده و رانتهایی را ایجاد کرده است. این فرآیند علاوه بر این که باعث بهره وری بنگاهها در اقتصاد نشده، در برخی موارد منجر به تعطیلی بنگاهها نیز شده است. از طرف دیگر چالشهای ارزش گذاری و تورم بالا باعث به هم خوردن واگذاریهای اقساطی شده است.

همه این چالشها یک شرایط حکمرانی را رقم زده که در آن حتی بهترین خصوصی سازی در ایران که واگذاری کشت و صنعت دشت مغان بود و باعث شده بود اشتغال و بهره وری در آن شرکت افزایش یابد، ابطال شد. بنابراین امکان ادامه خصوصی سازی با این شرایط اقتصادی وجود ندارد. البته طولانی شدن پروژههای کلان خصوصی سازی و نداشتن اولویت و برنامه هم سبب شده تا نتیجه مطلوبی در خصوصیسازی نصیب کشور نشود.

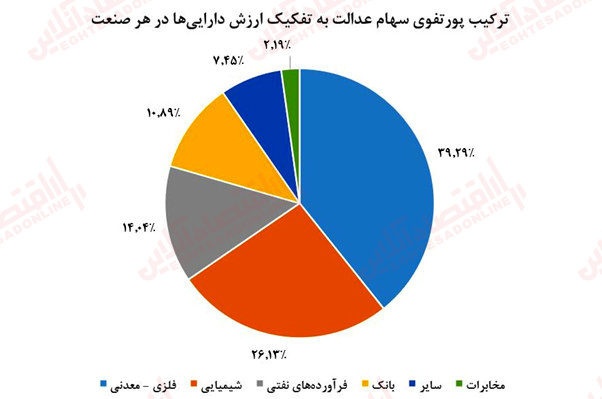

چالش دیگر در بحث خصوصی سازی سهام عدالت است که برای تخصیص آن، منطق مناسبی وجود نداشت. اولین مشکل سهام عدالت شمولیت و عادلانه نبودن تخصیص آن در بسیاری از موارد است تا جایی که بسیاری از افراد متمول، دارای سهام عدالت هستند اما بسیاری از دهکهای پایین درآمدی از آن بی بهره هستند. مشکل بعدی در این خصوص، مشکل ساختار انگیزشی و نحوه حکمرانی شرکتهای سهام عدالت است که عملاً آنها را به حیاط خلوت دولتیها تبدیل کرده است و منجر شده مقرراتی که فاقد منطق اقتصادی هستند بر آنها حاکم شود. به عنوان نمونه، فروش محصولات این شرکتها با نرخهای مصوب دولتی باعث کاهش سود آوری این شرکتها و زیان رسیدن به صاحبان آنها شده است. ازطرف دیگر دولت با دوشیدن این شرکتها و عدم افزایش سرمایه آنها باعث آسیب شدید به صنایع مهم کشور شده به نحوی که یکی از دلایل کاهش روند سرمایه گذاری در کشور بوده است. ترکیب پورتفوی این شرکتها در شکل زیر نشان داده شده است که گویای اهمیت این شرکتها در بین صنایع مختلف کشور است.

اخیرا نیز ETFها در واگذاری سهام عدالت مطرح شدهاند که عملاً با اضافه کردن یک لایه به حیاط خلوت موجود، وضعیت را بغرنج تر و پیچیده تر کرده و رصد، مدیریت و جلوگیری از سوء استفاده در این شرکتها را سختتر میکند.

صندوقهای ETF دولتی، مشکل و چالش دیگری است که از سال گذشته سنگ بنای آن گذاشته شد. اصلی ترین مشکل این صندوقها حفظ صندلیهای طلایی دولتی بود که باعث کاهش کارایی این صنایع شده بودند و تنها ظاهرا خصوصی شده و به نام مردم میشد اما همچنان به کام سیاسیون و مدیران بود، بدون اینکه امکان ردیابی سوء استفادهها وجود داشته باشد.

چه باید کرد؟

اولاً خصوصی سازی بخش بانکی و آموزش و پرورش را باید از سایر بخشها جدا کرد. خصوصی سازی بخش بانکی ملاحظات جدی دارد که باید در نظر گرفته شود چون بانکها با راههای مختلف از جمله دادن نرخ بهره موهومی و جذب سپرده میتوانند سود موهومی بسازند. این بخش نیاز به تنظیم گری جدی دارد که هنوز مکانیزم و توانایی آن در بانک مرکزی وجود ندارد و باید جزء آخرین آزادسازیها باشد.

متاسفانه با خصوصی سازی بانکها در دهه 80 یک پیشرانه جدید برای خلق نقدینگی ایجاد شد که در کنار کسری بودجه، منجر به رشد بی ضابطه نقدینگی در کشور و خروج آن به بازارهای نامولد شد. خصوصی سازی بانکها باید متوقف شود و بانکهای خصوصی شده بر اساس استانداردهای جهانی، مورد نظارت بسیار جدی قرار گرفته و اصلاحات نظام بانکی انجام شود.

در رابطه با بحث خصوصی سازی در آموزش و پرورش نیز نی توان گفت دو نوع پیچیدگی برای مردم وجود دارد. اولین پیچیدگی مربوط به عدم تقارن اطلاعات است به این معنا که والدین نمیتوانند خدمات ارائه شده در مدارس را ارزیابی کنند بنابراین در بعضی مواقع لازم است یک سال عمر فرزند خود را برای ارزیابی یک مدرسه تلف کند. برطرف کردن این مشکل، تنها با اصلاح نظام و سازوکار ارزیابی درست مدارس امکان پذیر است.

اما چالش دیگری که در این حوزه وجود دارد این است که آموزش و پرورش به عنوان دو فعالیت که جایگزین یکدیگرند اولی اندازه پذیر است اما دومیاندازه پذیر نیست. مادامی که این دو مقوله و به خصوص پژوهش به درستی تبیین نشود و شاخصهای قابل اندازه گیری برای آنها ارائه نشود، امکان خصوصی سازی آن وجود ندارد.

اما در مورد بقیه بنگاهها چه باید کرد؟

بنابراین همانطور که گفته شد خصوصی سازی دو مقوله آموزش و پرورش و بانکها باید به عنوان آخرین خصوصی سازیها در کشور اجرا شود اما برای خصوصی سازی در نگاههای مختلف، با چهار نوع اعوجاج در کشور روبرو هستیم که باید قبل از خصوصی سازی برطرف شوند. اولین اعوجاج، قیمت گذاری نهاده هاست که باعث اعطای رانت به گروههای خاصی میشود. اعوجاج دوم، قیمتگذاری دستوری محصولات است که سبب شده خصوصی سازی در هر حوزهای بیمعنا شود. با وجود قیمت گذاری نهاده و محصول عملاً حضور بخش خصوصی برای بیشینه کردن کارایی و سود معنایی نخواهد داشت. اعوجاج سوم، اعوجاج ایجاد شده توسط دولت در بازار کار است که با قانون غلط کار، به بنگاهها و بخش خصوصی اجازه فعالیت انعطاف پذیر داده نمیشود. چهارمین و مهمترین اعوجاج، سرکوب ارز است که منجر به ارزان شدن واردات و از بین رفتن صنایع داخلی میشود. به طور مثال میتوان شرکت هپکو، ارج، آزمایش را نام برد که به دلیل برداشتن تعرفهها و سرکوب نرخ ارز، واردات محصولات مشابه ارزان شده و منجر به ورشکستگی آنها شدهاست. با خصوصی کردن چنین صنایعی با وجود ارز سرکوب شده، علاوه بر از بین رفتن اشتغال، تولید هم از بین میرود.

به طور کلی برطرف سازی این اعوجاجها که به مجموع آن آزادسازی میگویند، لازمه خصوصی سازی در ایران است. بازیگر منطقه و جهان شدن ایران در بازار نهاده و محصول، امکان دستکاری قیمتی را از بین میبرد.

از آنجایی که آزادسازی و برطرف کردن این اعوجاجها پیش نیاز خصوصی سازی است، این سوال پیش میآید که قبل از آزادسازی، چگونه باید با خصوصی سازی رفتار کرد. بهترین راه حلی که با بررسی تجربیات کشورها و انواع روشهای مختلف خصوصی سازی به دست میآید، تجربه ای شبیه به کشور سوئد است. به این معنا که برای یک دوره ۳ تا ۴ ساله یک صندوق ثروت ملی ایجاد کنیم و کلیه شرکتهای دولتی، شبه دولتی و عمومی، از شرکتهای زیرمجموعه صندوقهای بازنشستگی گرفته تا شرکتهای زیر مجموعه نهادهای تحت نظر رهبری را زیر مجموعه آن قرار بدهیم. این صندوق مدیریت ثروت عمومی زیر مجموعه شخص رئیس جمهور است و شخص رئیس جمهور در قبال عملکرد آن پاسخگو است. قانونی که برای این نهاد نوشته میشود باید هدف مولد سازی داراییها را در آن دنبال کند و سالانه صندوق را ملزم به داشتن عملکردی با یک نرخ معلوم نماید. در غیر اینصورت باید تیم مدیریتی آن برکنار شود.

در نهایت ۱۰ الی ۲۰ درصد این هلدینگ بزرگ، در بازار سرمایه خصوصی شده و فعالیتهای آن شفاف می شود. البته اجازه ایجاد انحصار یا بزرگ شدن به این هلدینگ داده نمیشود تا بخش خصوصی بتواند در کنار آن رشد کند. بعد از ۳ تا ۴ سال این صندوق باید اقدام به فروش و خصوصی سازی بنگاههای خود نماید. اما از آنجایی که ممکن است دولت در واگذاری این بنگاهها کوتاهی کند باید در قانون مربوط به این صندوق نوشته شود که در صورت کوتاهی دولت در خصوصی سازی بنگاهها، مدیریت شرکت از دولت گرفته و به بخش خصوصی که در بورس، سهامدار این صندوق هستند واگذار میشود، تا بتوان انگیزه لازم برای خصوصی کردن بنگاهها را در دولت ایجاد کرد.

این راه حل چند ویژگی مهم دارد؛ اول اینکه ما را از این قفل شدگی فعلی، یعنی حالتی که نه می توان خصوصی سازی کرد و نه بنگاه های دولتی را در وضعیت فعلی آنها رها کرد، آزاد میکند. در این حالت شاخص های عملکردی مشخصی در قانون تعیین میشود و بر این اساس بنگاهها سالانه توسط هیاتی مستقل از مجلس و قوه قضائیه، مورد ارزیابی قرار می گیرند و در صورتی که این بنگاه ها به شاخص های تعیین شده نرسیده باشند، مدیریت صندوق به کلی تغییر می کند. در این شرایط بسیاری از بنگاه های دولتی که در وضعیت رهاشدگی هستند، وضعیت بهتری پیدا می کنند.

دوم اینکه این راه حل، دوره گذار و تنفسی برای حرکت به سمت خصوصی سازی ایجاد میکند، که در آن ظرفیت ها و قابلیت های هر بنگاه شناسایی شده و اموال دولت به خوبی تجمیع و قابل واگذاری شده است. سومین ویژگی حائز اهمیت این صندوق، افزایش شفافیت و قابلیت نظارت بر کلیه بنگاه های دولتی است و چهارم اینکه بنگاههای دولتی و شبه دولتی از زیر بار فشار سیاسی مجلسیها آزاد شده و یک نفر که همان شخص رئیس جمهور است، راجع به آنها پاسخگو خواهد بود. در این حالت رئیس جمهور درباره عملکرد شرکتهای دولتی که بیش از 50 درصد کل بودجه کشور است پاسخگو میشود و نکته آخر اینکه آن بنگاههایی که قرار نیست هیچ گاه خصوصی شوند با شاخصهای عملکردی و تمرکز به وجود آمده، عملکرد بهتری خواهند داشت.

هرچند میتوان گفت راه حل یاد شده بهینه نیست اما در شرایط قفل شدگی حال حاضر که عملاً امکان خصوصی سازی را از ما گرفته و از طرفی دولتی بودن بنگاهها به این شکل نیز اصلاً مطلوب نیست، راه حل مطلوب همین راه حل است.