رانت، فساد و تورم نتیجه نرخ بهره دستوری/ بیش از ۶۵درصد تسهیلات در اختیار بالاترین دهک درآمدی است

در همه کشورهای جهان نرخ بهره، از تعادل عرضه و تقاضای پول بهدست میآید. اما در ایران این نرخ کاملاً دستوری و تابع نظرات رییس کل بانک مرکزی و شورای پول و اعتبار است. این امر منجر شده که ایران رتبۀ سوم نرخ بهرۀ حقیقی منفی در جهان را دارا باشد. نرخ بهرۀ حقیقی منفی نظام تخصیص منابع را منحرف و تسهیلات بانکی را در دسترس عدۀ معدودی قرار میدهد و علاوه بر افزایش بدهکاران بانکی، فعالان اقتصادی جا مانده از تسهیلات بانکی را مجبور به استقراض از بازار آزاد با نرخ بهرۀ سمی و افتادن به ورطۀ نزولخواری میکند.

اقتصادآنلاین - محمدباقر طغیانی؛ برنامه اقتصاد ایران در گذار از بحران هر هفته چهارشنبه ساعت ۲۰ بصورت زنده از صفحه اینستاگرام اقتصاد آنلاین و با حضور محمدصادق الحسینی و علی مروی، کارشناسان اقتصاد ایران پخش میشود و به بررسی مسائل اقتصاد ایران میپردازد. قسمت سوم این برنامه که 5 آذر ۱۳۹۹ برگزار شد، به موضوع نرخ بهره و تورم در ایران پرداختهاست.

براساس قواعد اقتصادی برای کنترل تورم، باید رشد نقدینگی را مهارکنیم تا از رشد اقتصادی بیشتر نشود. رشد نقدینگی هم تنها با کنترل کسری بودجۀ دولت و اعمال تنظیمگری یا نظارت صحیح بانک مرکزی بر شبکۀ بانکی میسر است. دولت باید درآمدهای مالیات را جایگزین درآمدهای نفتی کند و با استفاده از اوراق، نوسانهای کسری بودجه را پوشش دهد. اما استفاده از اوراق و تنظیمگری و نظارت بانک مرکزی بر شبکه بانکی، بهشدت متأثر از نرخ بهره است. نرخ بهره از مهمترین و کلیدیترین متغیرها در اقتصاد است؛ چراکه نظام تخصیص منابع را تعیین میکند.

نرخ بهره چیست؟

نرخ بهره، پاداشی است که قرض دهنده، برای قرض دادن و صرفنظر کردن از مصرف فعلی خود و موکول کردن آن به آینده دریافت میکند. بهعبارت دیگر، پاداش مصرف نکردن در حال و پس انداز کردن به امید مصرف در آینده است. از سوی دیگر قرضگیرنده بابت مصرف بیشتر امروزش نسبت به آینده، این هزینه را میپردازد.

نرخ بهره چطور تعیین میشود؟

نرخ بهره هم مانند هر قیمت دیگری در اقتصاد، از تقاطع عرضه و تقاضا بهدست میآید. در واقع نرخ بهره، قیمت پول است که از تعادل عرضه و تقاضای پول بهدست میآید. اما تقاضا و عرضۀ پول، تابع دو عامل کلیدی است؛ تمایل به پسانداز، نرخ تورم و تورم انتظاری. هرچه تمایل به پسانداز بیشتر باشد، یعنی وجوه بیشتری برای وام دادن هست و نرخ بهره نیز پایینتر میآید و هرچه تمایل به خرج کردن بیشتر باشد عکس این رخ میدهد. اثر نرخ تورم و تورم انتظاری نیز این گونه تعریف می شود که اگر افراد تصورکنند تورم کاهش خواهد یافت، حاضرند با نرخ های کمتری پولشان را قرض دهند و برعکس. مثلاً اگر کسی تصور کند تورم 20درصد است، وام دادن با نرخ 22 درصد، برایش معقول است.

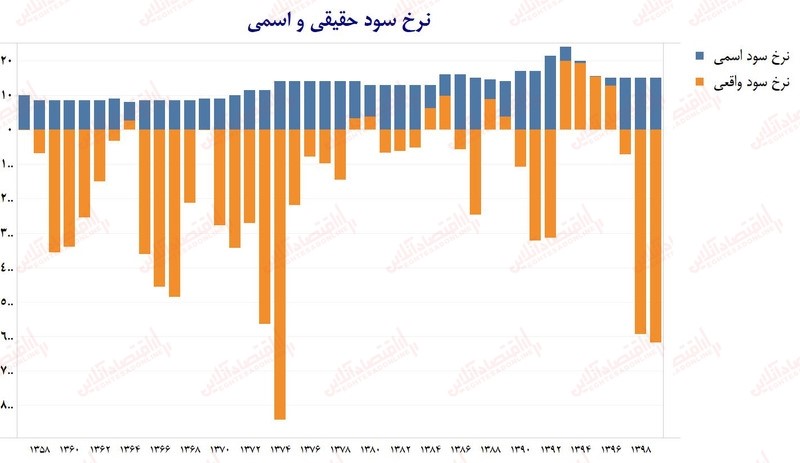

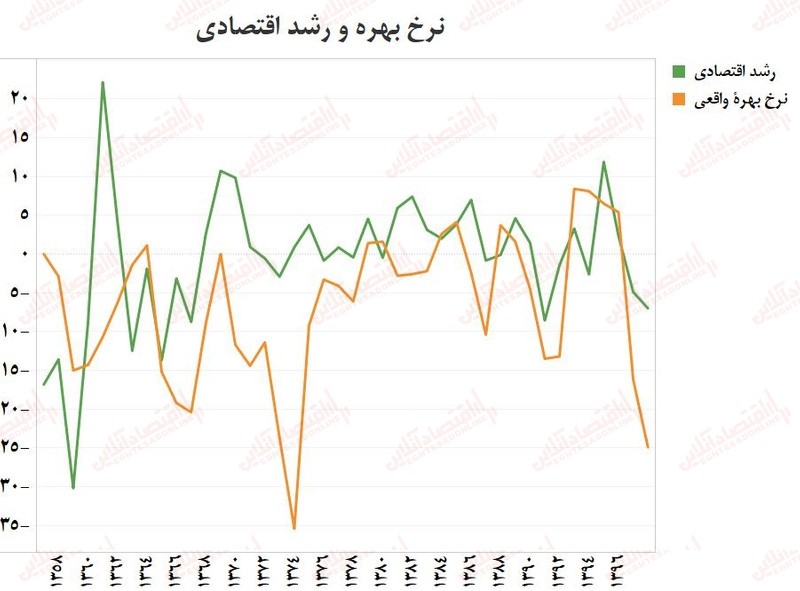

در اینجا نرخ بهره، متعادل کنندۀ عرضه و تقاضای پول است؛ یعنی نرخی که قرضدهنده حاضر است به قرضگیرنده پول بدهد. بین نرخ بهرۀ حقیقی و تورم رابطهای وجود دارد که از آن به عنوان رابطه فیشر یاد میشود. بر اساس این رابطه نرخ بهرۀ حقیقی با نرخ بهرۀ اسمی تفاوت دارد و باید تورم را از نرخ بهرۀ اسمی کم کنیم تا نرخ بهرۀ حقیقی بهدست آید. رابطۀ فیشر، در عین سادگی، دلالتهای مهمی دارد. بهبیان سادهتر، مطابق رابطۀ فیشر، اگر فعالان اقتصادی، انتظار داشته باشند تورم در آینده افزایش پیدا کند، هماکنون، تنها در صورتی حاضر به سپردهگذاری هستند که نرخ بهره بیشتر از آن باشد. نمودار زیر بهره حقیقی در ایران از سال های 58 تا 98 را نشان می دهد. همانطور که مشاهده می شود، نرخ بهرۀ حقیقی در اغلب سالها منفی است.

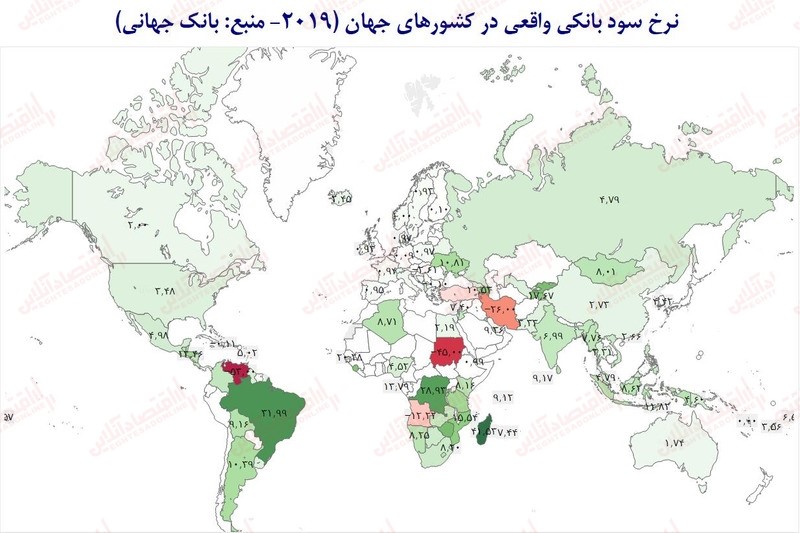

براساس آمارهای بانک جهانی در سال 2019، بهغیر از ایران، کشورهای انگشتشمار دیگری با تورم های بالا مانند ونزوئلا و سودان نرخ بهرۀ حقیقی منفی دارند. دو کشور آنگولا و ترکیه نیز نرخ بهرۀ حقیقیشان منفی است، اما مقدارش نسبت به نرخ بهرۀ حقیقی ایران بیشتر است.

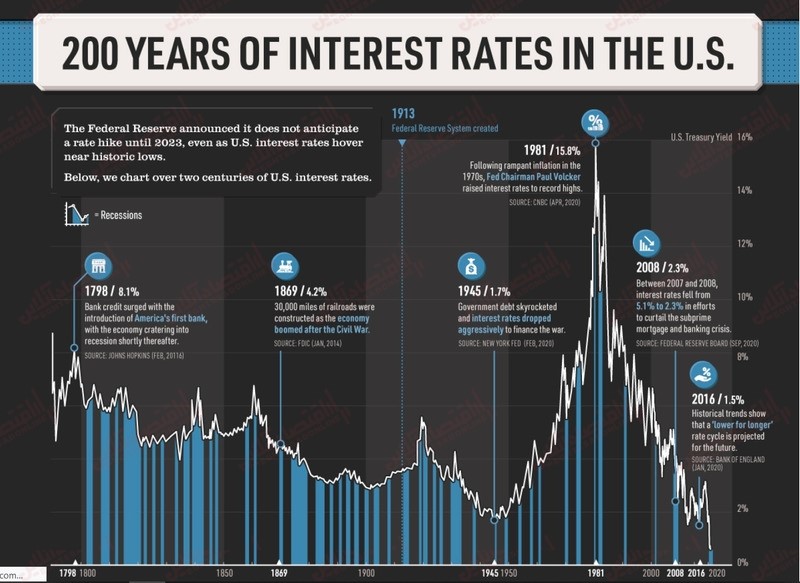

بسیاری تصور میکنند با افزایش نرخ بهره و هزینۀ تأمین مالی برای بنگاهها، قیمت تمامشدۀ محصولات و در نتیجه، تورم بالا میرود. اما در عمل این اتفاق نمیافتد؛ چراکه سهم هزینۀ تأمین مالی برای بنگاهها از درآمدشان، بسیار ناچیز است. نرخ بهرۀ حقیقی در آمریکا همواره در 200 سال گذشته مثبت بودهاست. نمودار زیر نرخ بهرۀ حقیقی فدرال رزرو را نشان می دهد و بهطور طبیعی، نرخ بهرۀ بانکها، از این رقم بیشتر است.

اثر نرخ بهره بر تورم، کوتاه مدت است و در بهترین حالت در یک افق زمانیِ یک تا دو ساله مؤثر است. نرخ بهره را میتوان یک متغیر سیاستی درنظر گرفت که بانک مرکزی میتواند آن را برای مقابله با تورم، بهصورت غیردستوری افزایش دهد. افزایش نرخ بهره از دو کانال تسهیلات و انتظارات بر تورم اثر میگذارد.

از کانال تسهیلات با افزایش نرخ بهره، بهطور طبیعی، تقاضا برای دریافت تسهیلات کاهش پیدا میکند؛ از این رو حجم نقدینگی کم میشود و در نتیجه تورم کاهش پیدا میکند. از کانال انتظارات نیز افزایش نرخ بهره به فعالان اقتصادی این سیگنال را میدهد که بانک مرکزی قصد مقابله با تورم را دارد؛ درنتیجه خرید کالا و خدمات را به تعویق میاندازند و این کاهش تقاضا موجب پایین آمدن سطح قیمتها و در نتیجه کاهش آنی تورم میشود. اما بانک مرکزی از چه طریقی نرخ بهره را به صورت غیر دستوری کنترل می کند؟

عملیات بازار باز

عملیات بازار باز، عملیاتی است که بانک مرکزی از طریق خرید و فروش اوراق دولتی در نظام بانکی، نقدینگی را در اختیار بانکها قرار میدهد یا از آنها جمعآوری میکند و از این طریق نرخ بهره را به صورت غیر دستوری کنترل می کند. در این عملیات اگر بانک مرکزی اوراق بفروشد، نقدینگی را جمع میکند و در نتیجه با کاهش عرضۀ پول، نرخ بهره افزایش پیدا میکند. اما اگر بانک مرکزی اوراق بخرد، نقدینگی افزایش پیدا میکند و در نتیجۀ افزایش عرضۀ پول، نرخ بهره کاهش می یابد.

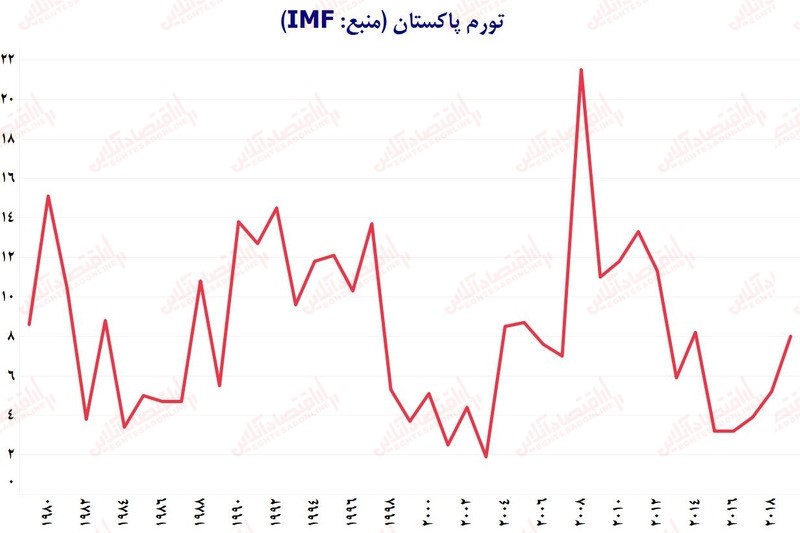

عملیات بازار باز، تنها مختص کشورهای پیشرفته نیست و کشورهای همسایۀ ما نظیر افغانستان و پاکستان نیز با استفاده از این ابزار، تورم خود را کنترل می کنند. نمودارهای زیر، روند تورمی کشورهای افغانستان و پاکستان را بعد از استفاده از عملیات بازار باز نشان میدهد.

از سال 2002 و بعد از خروج طالبان، افغانستان با استفاده از ابزار عملیات بازار باز، تورم را کاهش داد و هماکنون تورم این کشور به زیر 5درصد رسیده است. تورم پاکستان هم، با استفاده از این ابزار، به حدود 8 درصد رسیدهاست.

بنابراین در ایران نیز می توان از این ابزار برای کنترل تورم استفاده کرد؛ گرچه به خاطر بزرگ نبودن بازار بدهی در ایران، نباید انتظار اثر زیادی از این ابزار داشت. دولت و بانک مرکزی باید تلاش کنند بازار بدهی را گسترش دهند تا اثر این ابزار مشهودتر شود. متاسفانه از این ابزارهای کنترل نرخ بهره در ایران استفاده نشده است و کماکان این نرخ به صورت دستوری تعیین میشود.

نرخ بهرۀ سمّی

در ایران بر خلاف بسیاری از کشورها و اصول اقتصادی، رئیس کل بانک مرکزی و وزیر اقتصاد، نرخ بهره را به صورت کاملاً دستوری، تغییر می دهند. نرخ بهره با دستور رئیس کل بانک مرکزی و شورای پول و اعتبار تعیین میشود. اینگونه نرخگذاری که تابع کارکرد اقتصاد نیست سبب شده تا نرخ بهرۀ حقیقی منفی 26 درصد برسد. مسئلهای که در هیچ کشوری بهغیر از ونزوئلا، سودان و آنگولا سابقه ندارد.

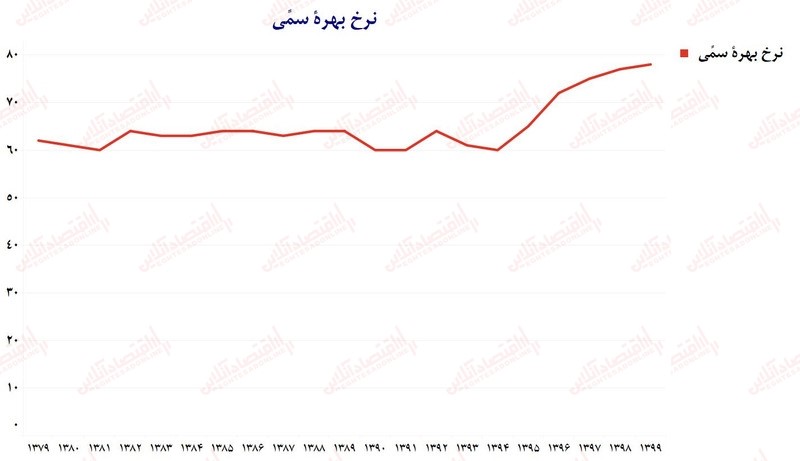

در بین 195 کشوری که از نرخ بهره استفاده میکنند، ایران تنها کشوری است که نرخ بهرۀ آن کاملاً دستوری تعیین میشود. با این گونه سیاستگذاری نرخ بهره، برای وام، بازار سیاه یا همان بازار آزاد ایجاد میشود. نرخ بهرهای که در بازار آزاد شکل می گیرد را نرخ بهرۀ سمّی می نامیم. نمودار زیر، نرخ بهرۀ سمّی (نرخ بهرۀ بازار آزاد) را نشان میدهد. در بیست سال گذشته؛ نرخ بهرۀ سمّی در ایران همواره بین 60 تا 65 درصد بوده و در حال حاضر نیز به عدد 75 درصد رسیده است.

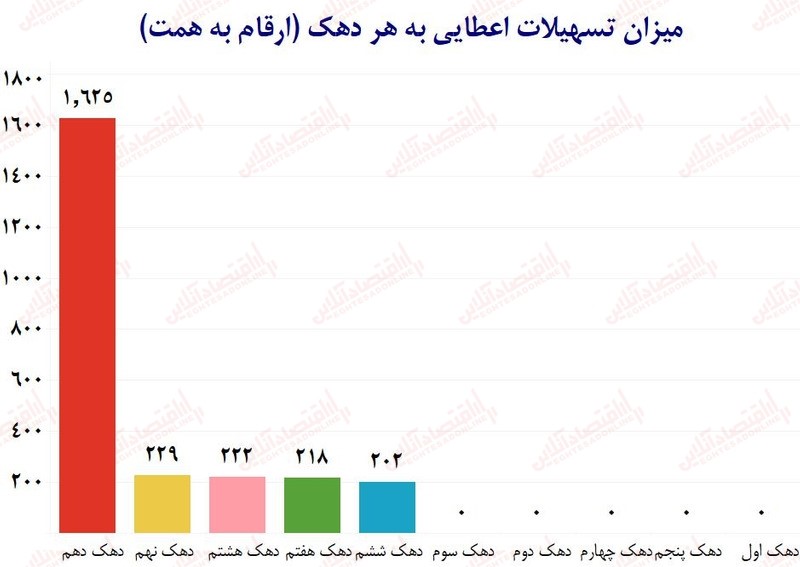

از سوی دیگر، مدیران بانکها بسیار تمایل دارند این نرخهای بهرۀ سمی را اجرا کنند. چراکه با نرخ بهره منفی، منابع ارزان قیمتی دارند که میتوانند به اطرافیان و دوستان خود وام بدهند. در این سناریو سپردهگذاران مجبور به قبول زیان سپردهگذاری با نرخ بهره حقیقی منفی هستند؛ چرا که افراد ریسکگریز، چارهای بهغیر از سپردهگذاری در بانک ندارند. هر چند برخی سرمایه خود را وارد بازار طلا و مسکن می کنند. به همین دلیل است که طلا و مسکن در ایران با استقبال همگانی مواجه است. به طورکلی وامگیرندگان در این حالت، تنها برنده نرخ بهره حقیقی منفی هستند. نمودار زیر، میزان تسهیلات اختصاص یافته به هر دهک در آمدی در ایران را در سال های اخیر نشان میدهد.

دهک دهم یعنی 10 درصد خانوارها در کشور، بیش از 65درصدِ اعتبارات را دریافت کردهاند. این در حالی است که 48درصدِ خانوارها هیچگونه اعتباری دریافت نکردهاند. این امر سبب تخصیص غیربهینۀ منابع در کشور شده است و یکی از ریشههای تورم ساختاری در ایران است که حاصل نرخ بهرۀ حقیقیِ منفی در اقتصاد است. در شرایطی که نرخ بهره، غیرواقعی و ارزان است، نرخ بهرۀ واقعیِ منفی 26 درصد به این معناست که اگر کسی 10 میلیون وام بگیرد، دو میلیون و ششصد هزار تومان هم به او اهدا شدهاست. در چنین شرایطی افرادی که دارای ارتباط هستند، وام میگیرند و آنهایی که از ارتباطات قوی تری برخوردارند، بانک تاسیس کرده و پول مردم را با نرخ پایین میگیرند و به خود و نزدیکان خود وام میدهند. این موضوع یکی از سرمنشأهای فساد گسترده در کشوراست.

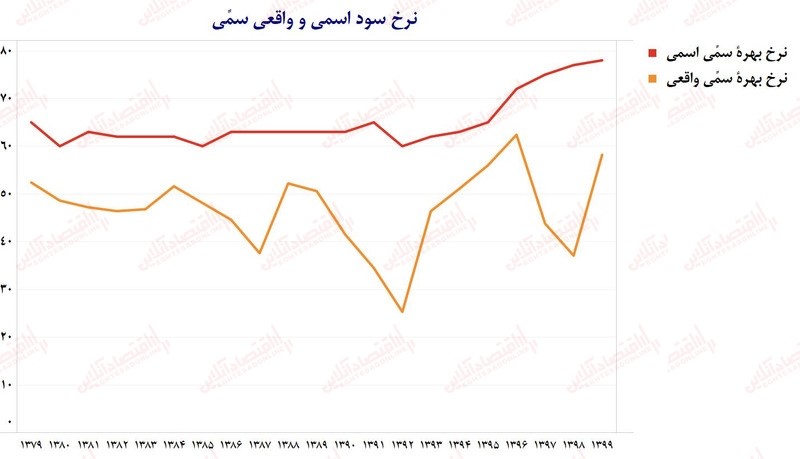

از آنجا که دسترسی به تسهیلاتِ با نرخ دستوری، مستلزم رانت و رابطه است و بخش قابل توجهی از فعالان اقتصادی به آن دسترسی ندارند، مجبورند برای تأمین نیازهای ضروریشان ازجمله تأمین سرمایه در گردش، به سراغ بازارهای آزاد بروند. نرخ بهرۀ بازار آزاد (نرخ بهرۀ سمّی) در اغلب سالها بالای 60 درصد است. همانطور که در نمودار زیر نشان داده شدهاست، این منحصر به نرخ بهرۀ سمّی اسمی نیست، بلکه نرخ بهرۀ سمّی حقیقی هم بسیار بالا و در حال حاضر حدود 50درصد است.

تعریف ربا و تفاوت آن با سود بانکی

به هرگونه زیادت مشروط در عقد قرض، ربای قرضی گفته می شود. مطابق این تعریف، تبادل پول، باید در قالب قرض دادن باشد. از طرف دیگر، قرض دهنده باید شرط کند که طرف مقابل، علاوه براصل پول، مبلغی را به صورت مازاد برگرداند. درشبکۀ بانکی برای حل مشکل ربا، از عقود یا قراردادهای اسلامی استفاده میکنند. بههمین خاطر نرخ سود جایگزین نرخ بهره شدهاست و قراردادهای قرض، فقط در قالب قرض الحسنه مجازند.

حسن استفاده از عقود اسلامی در این است که باعث میشود بخش پولی اقتصاد با بخش حقیقی در هم تنیده شود. البته مشروط به اینکه نرخ سود با عرضه و تقاضای منابع پولی و نه به صورت دستوری تعیین شود. مادامی که نرخ دستوری وجود دارد و برای دریافت تسهیلات مطابق آن نرخ، صف تشکیل میشود و صرفاً افرادی میتوانند از آن استفاده کنند که رابطه دارند و بخش زیادی از فعالان اقتصادی سرشان بیکلاه میماند، بازارهای سمّی گسترش پیدا میکنند. این دقیقاً گسترش نزولخواری و حراملقمگی در جامعه است.

رابطۀ نرخ بهره و بازار بورس

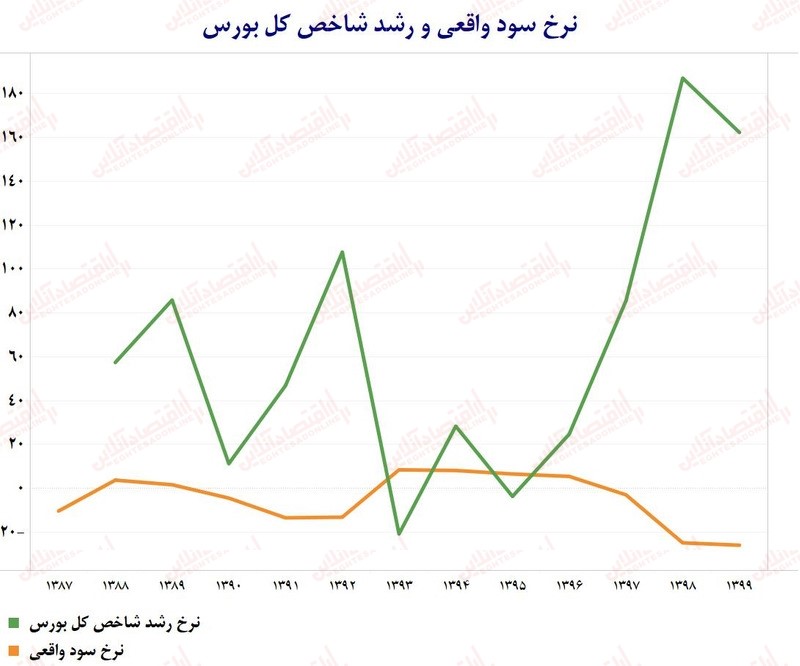

در اقتصاد دنیا، نرخ بهره، کلیۀ ترجیحات افراد برای سرمایهگذاری را شکل و جهت میدهد. بانکهای مرکزی با مشاهدۀ بالارفتن تورمهای انتظاری، با عملیات بازار باز، عرضۀ پول را کاهش میدهند و در عمل باعث افزایش نرخ بهره میشوند که می تواند فضای سرمایهگذاری را متأثر کند. اما در ایران بهلحاظ علمی و منطقی به دلیل وجود نرخ سمّی نمیتواند اینگونه باشد. در ایران متوسط نرخ سمّی تعیینکنندۀ رجحانهای سرمایهگذاری است؛ که البته چون نرخ سمّی خیلی بالاست، تأثیر چندانی بر این متوسط ندارد. نمودار زیر شهود خوبی از این مسأله ارائه میدهد.

نمودار فوق نرخ سود واقعی و نرخ رشد شاخص بورس را نشان میدهد. همچنان که در این نمودار مشهود است، افزایش نرخ سود واقعی، تأثیر چندانی بر رشد شاخص بورس نداشتهاست. گرچه این نمودار یک عدم تقارن را هم گزارش میکند. افزایش تورم که منجر به کاهش نرخ بهرۀ حقیقی میشود، به بازارهای سرمایه این پیغام را میدهد که در آینده، تورمهای جدی خواهیم داشت. این مسأله باعث میشود نخست بازارهای طلا و مسکن و سپس بازار سرمایه مورد هجوم قرار بگیرند. علیرغم آنچه تصور میشود، این امر در عمل برای بازار سرمایه مخرب است و کل اقتصاد را به درّهای میبرد که بیرون آمدن از آن کار دشواری است.

در سالهای 1977 و 1979 در آمریکا، سیاستگذار کاری شبیه سیاستهای فعلی در ایران انجام داد تا نرخ بهره را کاهش دهد. اما نهتنها نرخ بهره کاهش پیدا نکرد، بلکه تورمهای بزرگ ایجاد شد و نرخ بهره هم افزایش پیدا کرد؛ چرا که مردم متوجه شدند انبساط پولی به معنای افزایش تورم در آینده است. نکتۀ کلیدی این است که بازارهای دارایی از شرایط تورمی سود میبرند، اما مردم، اقتصاد و کل فرایندهای اقتصادی ضرر میکنند.

نرخ بهره و رشد اقتصادی

همانطور که عنوان شد، در دنیا، نرخ بهره از تعادل عرضه و تقاضا در بازار پول حاصل میشود. وقتی سیاستگذار میبیند تقاضای نگهداری پول کم شده یا تورم انتظاری در حال افزایش است، متوجه میشود که اگر کاری نکند، در آیندۀ نزدیک، تورم افزایش پیدا میکند. برای مقابله با این پدیده، عرضۀ پول را با عملیات بازار باز کم میکند و باعث افزایش نرخ بهره میشود. در نتیجه، تسهیلات بانکی و سرمایه گذاری و در پیِ آن، رشد اقتصادی کاهش پیدا میکند. اما اثر این ابزار در کوتاهمدت است.

پس کاهش تورم در دنیا در کوتاهمدت، کاهش رشد را درپی دارد. اما در ایران، نرخ بهرۀ دستوری، باعث شده نرخ بهرۀ حقیقی برای سالهای طولانی منفی باشد. این امر، منجر به تخصیص رانتی منابع و متأثر کردن روند رشد اقتصادی ایران شده و بهرهوری اقتصاد را کاهش داده است. از اینرو، بین نرخ بهره و رشد اقتصادی، همبستگی معناداری وجود ندارد. این موضوع در نمودار زیر، بهوضوح به چشم میخورد.

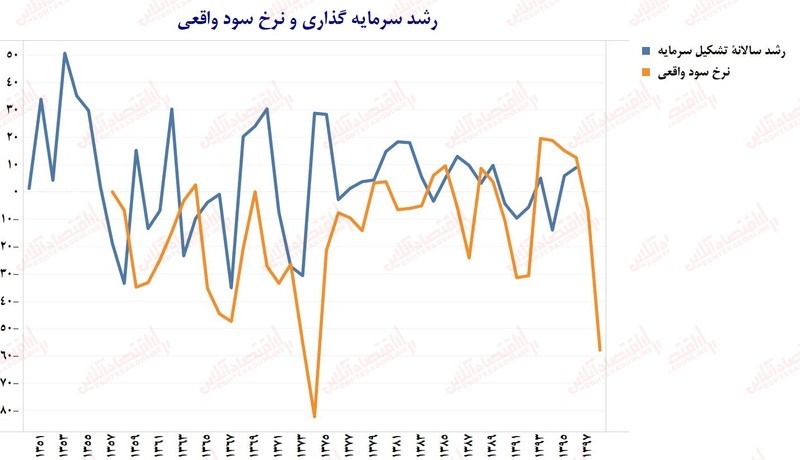

بین نرخ بهرۀ واقعی و رشد سرمایهگذاری نیز، رابطۀ معنادار چندانی وجود ندارد. با توجه به مشکلات جدی محیط کسبوکار بهخصوص، انحصارها و سرکوب کردن شدید قیمتها، با وجود چشماندازهای نامطلوب اقتصاد کلان و تورمهای مزمن، در عمل، نرخ بهره اثر معناداری بر سطح تولید ندارد.

اقتصاد ایران شبیه ماشینی است که چرخ ندارد و تغییر نرخ بهره، شبیه این است که انتظار داشته باشیم با تقویت کمک فنر، سرعت آن ماشین را بیشتر کنیم. مادامی که محیط کسبوکار اصلاح نشود، قیمتگذاری دستوری باشد، دولتها فکری برای کسری بودجهشان نکنند و همچنین نرخ سود حقیقی منفی باشد، نمی توان انتظار داشت که ابزار نرخ سود، اثر معنادار و مؤثری برروی رشد اقتصادی داشته باشد.

نرخ بهره و ارز

در تمام اقتصادهای دنیا، افزایش نرخ بهره از دو کانال افزایش بازدهی نگهداری پول داخلی و کاهش تورم انتظاری داخلی منجر به کاش نرخ ارز میشود. بدین صورت که افزایش نرخ سود بانکی جذابیت سپردهگذاری در بانکها را افزایش میدهد و بخشی از تقاضای ارز را به سمت بانکها میبرد. از طرف دیگر افزایش نرخ بهره، به فعالان اقتصادی این سیگنال را ارسال میکند که بانک مرکزی واقعاً تصمیم دارد تورم را کنترل کند. در نتیجه، انتظارات تورمی کاهش پیدا میکند. به عبارت دیگر، انتظار تقویت پول داخلی در آینده، داراییهای ریالی را جذابتر میکند. ازاینرو نرخ ارز کاهش پیدا میکند.

البته، همانطور که بیان شد، تا وقتی انحصار و قیمتگذاری بر محیط کسب و کار حاکم است و کسری بودجۀ دولت نیز چشم انداز خوبی ندارد آنقدر تقاضای ارز برای خروج سرمایه بالا خواهد بود که بعید است نرخ سود بانکی بهتنهایی بتواند تغییر موثری در نرخ ارز ایجاد کند.

در کوتاهمدت چه باید کرد؟

در حال حاضر، نرخ بهرۀ حقیقی منفی 26 درصد است و لازم است نرخ بهره افزایش پیدا کند. این افزایش نرخ بهره، ضمن اینکه مشکلی برای بورس بوجود نخواهد آورد از چند جهت به اقتصاد کمک خواهدکرد. دولت باید اوراق مصون از تورم منتشر کند. نرخ بهره، هدف نیست و نباید هدف دولت نگهداشتن نرخ بهره در کانال خاصی باشد؛ بلکه نرخ بهره باید به عنوان یک ابزار سیاستی برای کنترل نرخ تورم مورد استفاده قرار بگیرد. باید در کوتاهمدت سقف صندوقهای با درآمد ثابت نیز برداشته شود و منابع آنها فقط به خرید اوراق اختصاص یابند و حق خرید سهام نداشته باشند.

در میانمدت چه باید کرد؟

در میان مدت باید انتظارات تورمی جامعه را اصلاح کرد. بانک مرکزی و دولت باید نشان دهند عزمشان برای کنترل تورم جدی است. بهترین راه برای نشان دادن این عزم لایحه بودجه دولت است. درآمدهای نفتی نباید وارد اقتصاد شوند و کسری بودجه باید از طریق فروش اوراق تامین شود. ارز ترجیحی 4200 تومانی نیز باید از بودجه حذف شود.

در بلندمدت چه باید کرد؟

در بلندمدت باید دو کار مهم انجام شود:

همانطور که گفته شد، نرخ بهره ابزاری کوتاه مدتی است. فروش اوراق نیز برای میانمدت مورد استفاده قرار میگیرد. اما برای بلندمدت باید نظام مالیاتی را اصلاح کنیم. سازمان مالیاتی باید از زیرمجموعۀ وزارت اقتصاد منفک و به معاونت ریاست جمهوری تبدیل شود تا اصلاحات اساسی در آن ممکن شود. لابیهای سیاسی و بیاهمیت انگاشته شدن این نهاد توسط وزیر اقتصاد، اجازۀ رشد نظام مالیاتی کشور را نمی دهد.

مهمترین و کلیدیترین کار در فضای اقتصاد ایران، اصلاح فضای کسبوکار است. در سال گذشته رتبۀ ایران در فضای کسبوکار 11 پله کاهش داشتهاست. راه رشد اقتصاد ایران و به حرکت افتادن ماشین اقتصاد، برداشتن انحصارها، قیمتگذاری دستوری و محدودیتها برای کسب و کارهاست.