تغییر سبد سهام برای سود بیشتر

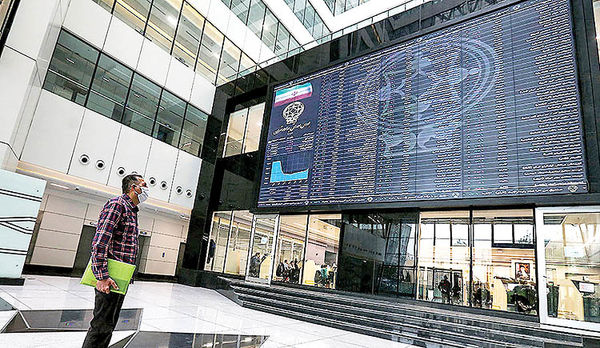

شاخص کل بورس اولین روز بعد از تعطیلات کرونایی و آخرین روز مردادماه را صعودی به پایان رساند و در مجموع مردادماه با رشد ۶/ ۱۵ درصدی تا محدوده یک میلیون و ۵۱۵هزار واحدی پیشروی کرد تا داغترین ماه سال ۱۴۰۰ تا به اینجای کار به دومین ماه از تابستان اختصاص پیدا کند.

به گزارش اقتصادآنلاین به نقل از دنیای اقتصاد؛ رشدهای پیدرپی شاخص کل در حالی اتفاق میافتد که در هفتههای گذشته نگاه سهامداران به بازاری که در یک سال گذشته ضررهای زیادی به آنان تحمیل کرده بود، تغییر کرده و به فکر آشتی با بورس افتادهاند.

کارشناسان و تحلیلگران بازار سهام اما به آنان توصیه میکنند این بار برای معاملهگری و پرتفوچینی باید مختصاتی را رعایت کنند و بیگدار به آب نزنند. فروش سهمهایی که تا امروز پابهپای شاخص رشد کردند و جایگزین کردن آنها با سهمهایی که از رشد بازماندند یکی از این توصیههاست که کارشناسان به سهامداران دارند.

مهدی ساسانی سهمهایی را که اکنون در بازار سرمایه معامله میشوند، به چند دسته تقسیم میکند و میگوید: دسته اول سهمهایی هستند که وقتی شرایط بازار برگشت و شاخص کل روند صعودی پیدا کرد در واقع با این نمادها رشد اتفاق افتاد بنابراین با توجه به رشد حدود ۴۰ درصدی که شاخص کل بورس تهران از کف ثبت شده در ۳ خرداد تا اینجای کار به ثبت رسانده است این نمادها رشدی در همین حدود کردهاند.

از این رو با توجه به اینکه این نمادها از کف قیمتی خود فاصله زیادی گرفتهاند و حتی برخی از آنها سقف مرداد ماه سال گذشته خود را هم رد کردهاند، ریسک سرمایهگذاری روی آنها برای کوتاهمدت بالاست؛ بهویژه برای کسانی که تجربه کافی سرمایهگذاری در بازار سهام را ندارند. این کارشناس بازار سرمایه توضیح میدهد: البته باید تاکید کرد که این سهمها مشکلی ندارند اما از آنجا که با کوچکترین منفی یا اصلاحی در بازار ممکن است تمرکز سهامداران بههم بریزد توصیه میشود کسانی که تجربه و آگاهی لازم را ندارند اکنون سراغ این سهمها نروند و با احتیاطتر عمل کنند.

اهمیت سرمایهگذاری در سهمهای بنیادی که از رشد بازار جا ماندند

او به دستهای دیگر از سهمها که در این مدت برخلاف رشد شاخص نتوانستند رشد کنند، اشاره میکند و میگوید: برخی از این نمادها، نمادهای ارزندهای هستند که به دلایل مختلف در این مدت رشد خاصی را تجربه نکردند؛ این گروهها در این مدت بیشتر با شاخص هموزن حرکت کردهاند. این گروهها با توجه به عقبافتادگی که نسبت به شاخص کل دارند در روزهای گذشته مورد توجه قرار گرفتهاند و نقدینگی در حال ورود به آنهاست. به گفته این کارشناس بازار سهام این نمادها مشکل بنیادی ندارند اما تا الان از روند رشد بازار جا مانده بودند و کمکم در حال جبران این جاماندگی هستند. ساسانی به دسته آخر سهمها اشاره میکند و توضیح میدهد: برخی از نمادها هم از نظر بنیادی شرایط مناسبی ندارند اما با توجه به جوی که در بقیه نمادهای بازار اتفاق افتاده، آنها هم حرکت و رشد کردند. اما با توجه به اینکه رشد اینها پشتوانه بنیادی ندارد ریسک بالایی برای سرمایهگذاری دارند.

او تشریح میکند: معمولا یک موجسواری در این دسته از سهمها رخ میدهد و یک جریان نقدینگی وارد آنها میشود و قیمتشان را بالا میبرد. در این میان کسانی که بتوانند از این موج استفاده کنند برنده بازی خواهند بود اما کسانی که اسیر طمع شوند و در قیمتهای بالا این نمادها را خریداری کنند مجددا در ماههای آینده دچار ضرر میشوند.

ساسانی به کسانی که به تازگی قصد سرمایهگذاری در بورس دارند، توصیه میکند از سرمایهگذاری مستقیم خودداری کنند و با خرید صندوقهای سرمایهگذاری به بازار ورود کنند. به عبارت دیگر با واسطه وارد بازار شوند. اما اگر اصرار دارند خودشان به صورت مستقیم و بیواسطه خرید و فروش سهام کنند، سعی کنند در سهمهای ارزشمند سرمایهگذاری کنند که در این مدت رشد زیادی را تجربه نکردهاند. این کارشناس بازار سرمایه یادآور میشود: با توجه به اینکه خیلی از سهمها در این مدت رشد زیادی تجربه کردهاند، اگر اصلاحی بین راه نداشته باشند اتفاقی مانند سال گذشته برای آنها رخ میدهد. البته از آنجا که دولت جدید نمیخواهد در ابتدای کارش اتفاقاتی که برای دولت پیش به وجود آمد برای آنان رخ دهد، از اینجا به بعد رشد بازار را کنترل میکند و شاید حتی بازار را اصلاح کند؛ یعنی شرایطی داشته باشیم که قیمتها افت کنند تا دوباره برای رشدهای بعدی آماده شوند. ساسانی با بیان اینکه «به نظر نمیرسد بازار به صورت شارپی و افسارگسیخته رشد کند» اضافه میکند: دولت جدید و تیم اقتصادیاش که به زودی سر کار میآیند کمی دیگر اصلاح برای بازار ایجاد میکنند تا بازار نفسی تازه کند و بعد از آن بتوانند ادامه کار را در ماههای آینده دنبال کنند.

لزوم بهروزرسانی پرتفوها

حمیدرضا فاروقی هم برای کسانی که از قبل در بازار سرمایه بودند و هم کسانی که به تازگی قصد سرمایهگذاری در این بازار را دارند، ملاحظاتی دارد. این کارشناس بازار سرمایه خطاب به دسته اول که مدتهاست جزو معاملهگران بورسی هستند، تاکید میکند همچنان سهامداری کنند و در بازار حضور داشته باشند. او سپس توضیح میدهد: بعد از افت قابلتوجهی که شاخص کل بورس و همه سهمها از اواخر مردادماه سال گذشته تجربه کردند و این روند تا همین امسال هم ادامهدار بود، اکنون بسیاری از سهمها همچنان فاصله زیادی با سقف قیمتی که پارسال داشتند، دارند. بنابراین این سهمها همچنان میتوانند رشد کنند.

فاروقی یادآور میشود: از سوی دیگر بازارهای موازی افتی که بازار سرمایه در این مدت تجربه کرد، نداشتند؛ از این جهت با توجه به روندی که بازار دارد و پیشبینی این است که این روند ادامهدار خواهد بود، توصیه بر حفظ سهامداری است اما نکتهای که سهامداران باید به آن توجه کنند تغییر ترکیب پرتفویشان است که میتواند استراتژی خوبی برای ادامه کار باشد.

او میافزاید: برخی از سهمها به لحاظ قیمتی و رشد به حدی رسیدهاند که با توجه به وضعیت بنیادی فراتر از ارزش ذاتی خود، یا نزدیک به ارزش ذاتی شدهاند. سهامداران میتوانند این دسته از سهمها را بفروشند و سهمهایی را جایگزین آن کنند که رشد قیمتی کمتری داشتند و از لحاظ بنیادی p/ e پایینتری دارند.

فاروقی در ادامه برای دسته دوم از سهامداران که به تازگی وارد بازار سرمایه شدهاند توصیههایی دارد: بهترین صنایع برای سرمایهگذاری آن دسته از سهامداران که تازه میخواهند وارد بازار سرمایه شوند صنایع دلاری هستند؛ یعنی صنایع فولادی، پتروشیمی و پالایشگاهی. از سوی دیگر با توجه به چشماندازی که شاید برای برجام وجود داشته باشد باید در پرتفوچینی بر سهمهایی که افت قیمت دلار روی آنها اثر ندارد نیز توجه داشت.

او توضیح میدهد: به این منظور سهامداران میتوانند روی سهمهایی که از افت قیمت دلار متضرر نمیشوند و همچنین تورم هنوز در کالاهای آنان به طور کامل لحاظ نشده سرمایهگذاری کنند؛ مثل صنعت لاستیک، شیشه یا صنایع دارویی و غذایی. این دسته از صنایع میتوانند گزینه خوبی برای سرمایهگذاری در این مقطع باشند. چون این شرکتها و صنایع، تورمی در کالاها و محصولات خود دارند که در سالهای گذشته به دلیل موانعی از جمله قیمتگذاری دستوری هنوز این تورم در آنها لحاظ نشده است. این دست صنایع میتوانند گزینه مناسبی برای پرتفوها باشد.

این کارشناس بازار سرمایه خاطرنشان میکند: همچنین بخشی از پرتفوها میتواند سهمهای بزرگ دلاری مثل پتروشیمیها باشد که در بین آنها اورهها بهترین گزینه است. بعد از آنها هم فولادیها و پالایشیها. البته از بین سهمهای دلاری و صادراتی هلدینگهای آنها میتوانند گزینه بهتری باشند چرا که عموما روی ۶۰ درصد ارزش ذاتی خود معامله میشوند و به لحاظ سودآوری مجموعه شرکتهای زیرمجموعه آنها سود خوبی را میتوانند امسال تجربه کنند و وضعیت مطلوبی دارند.